De pensioenfondsen hebben het best wel goed gedaan. Eigenlijk.

Inleiding.

De discussie over de pensioenen in volle gang. Er wordt daarbij kritisch gepraat over onze pensioenfondsen. Men spreekt zelfs over opheffing ervan en over privatisering en individualisering.

Dat moeten we niet doen.

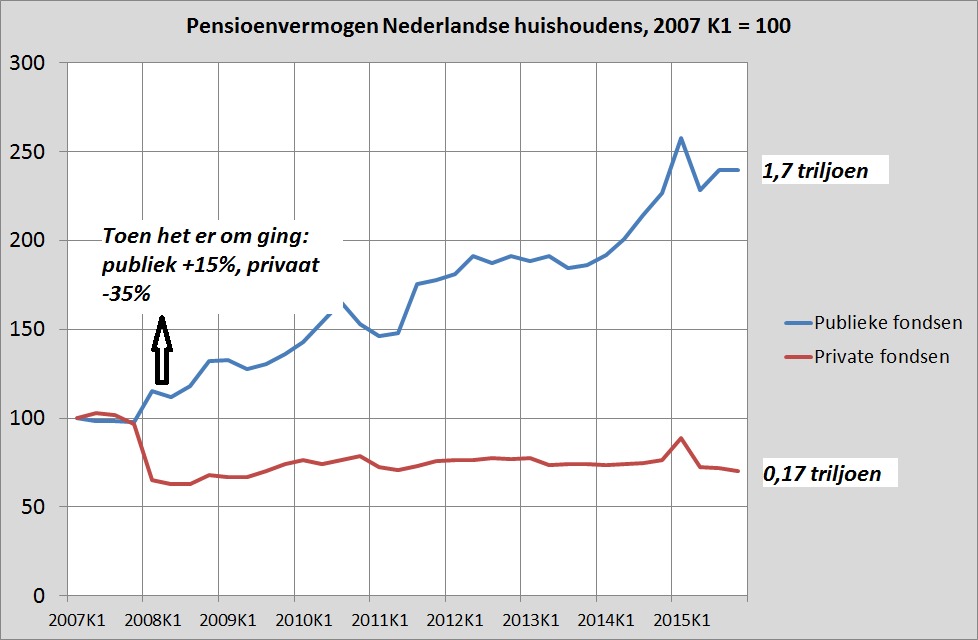

Want de afgelopen jaren en met name na 2008, toe het er om ging, hebben de publieke fondsen het zo veel beter gedaan dan de private financiële sector. En ik snap natuurlijk dat de private sector juist daarom ageert tegen de fondsen. Dat maskeert je eigen falen. En ach, 2% beheersvergoeding van die 1,7 triljoen die nu nog in beheer is bij de publieke fondsen, dat is natuurlijk 34 miljard. Toch mooi meegenomen….

We dreigen dus het kind met het badwater weg te gooien.: organisaties die het goed gedaan hebben heffen we op en het werk dat ze deden moet uitgevoerd gaan worden door falende organisaties. Helaas wordt de discussie niet altijd even zuiver gevoerd. Er worden nogal wat mythes naar voren gebracht, om de fondsen in diskrediet te brengen. Daar moeten we ons niet door van de wijs laten brengen. Hieronder zal ik daarom een aantal van die mythes ontkrachten.

Mythe 1. De pensioenfondsen hebben het slecht gedaan. De waarheid: ze hebben het uitstekend gedaan.

In het bedrijfsleven ben je goed als je beter bent dan je concurrent. En toen het erom ging, tijdens de crisis, hebben de publieke fondsen het meer dan uitstekend gedaan (grafiek 1). Waar de private pensioenbeheerders meer dan een derde moesten afboeken op het vermogen van hun klanten daar steeg ons pensioenvermogen met maar liefst 15%. Een massief falen van de private. Er zou nu geen discussie moeten zijn over de fondsen – maar over de private uitvoerders! Waar is dat geld, dat van de deelnemers is, gebleven! Ook als je naar het lange termijn rendement van de fondsen kijkt dan is dat zonder meer hoog, terwijl uit de grafiek duidelijk blijkt dat ook na 2009 de private fondsen het ABP c.s. niet hebben kunnen bijbenen. De bedrijfskundige meetlat is duidelijk: juist de publieke fondsen deden het formidabel. En de private fondsen niet. En weer, net als in 2008, roept de private sector de overheid te hulp: die moet nu geen directe steun geven maar de publieke fondsen opheffen…

Mythe 2. We hebben DB pensioenen.

De waarheid: we hebben noch DB, noch DC pensioenen.

Een van de kritiekpunten is dat de pensioenfondsen hun beloftes niet nakomen. Zucht. Al sinds 1996 zijn er geen beloftes meer (verzelfstandiging ABP, wat nodig was in verband met de Euro en vrije kapitaalmarkten en zo). In het buitenland heb je vaak DB (defined benefit) of DC (defined contribution) pensioenen. Bij DB krijg je een gegarandeerd eindbedrag, bij DC leg je een vast bedrag (percentage van je inkomen) in en moet je maar afwachten wat de financiële sector met je centen doet. In Nederland hebben we geen van beide. De premies liggen niet vast en de uitkeringen liggen niet vast. Wie de jaarlijkse pensioenbrief van het ABP heeft bewaard en de contributiebedragen en geschatte uitkering naast elkaar legt ziet dat er al zeker sinds 2001 duidelijk is dat er sprake is van premiestijgingen en uitkeringsverlagingen (o.a. doordat men naar middelloon is overgestapt). Dit is allemaal reuze spijtig en het is ook schandalig dat de VUT vanuit de pensioenpot is gefinancierd en niet vanuit de belastingen, wat dit noodzakelijker maakte. Maar het is al sinds decennia de realiteit en staand beleid. Wie verwacht had een gegarandeerde uitkering te krijgen heeft zitten slapen. Maar die belofte is twintig jaar geleden dus al vervallen. Toen had u boos moeten zijn, het is nu (net als de VUT) geen argument meer in de discussie over hoeveel geld er in de toekomst is. En economen die de termen DC en DB gebruiken in de pensioendiscussie snappen het Nederlandse pensioenstelsel niet. Een ander punt is of er gekort moet worden, op dit moment. Dat kun je je afvragen. Banken mogen toe met 5% eigen vermogen. Pensioenfondsen worden geacht 28% eigen vermogen (eigenlijk: extra spaargelden van de deelnemers) te hebben. Die 5% is laag. Die 28% is weer aan de hoge kant. Dat mag wel een paar procentjes minder. Overigens zitten we nu een paar procent onder de 100% dekking, dat is wel een probleem. Maar we hoeven niet naar 128% toe. Dan spaart u zich nu helemaal suf – en als u dood bent dan profiteren anderen daarvan.

Mythe 3. De rendementen zijn tegenwoordig superlaag, zodat de pensioenen niet uitbetaald kunnen worden.

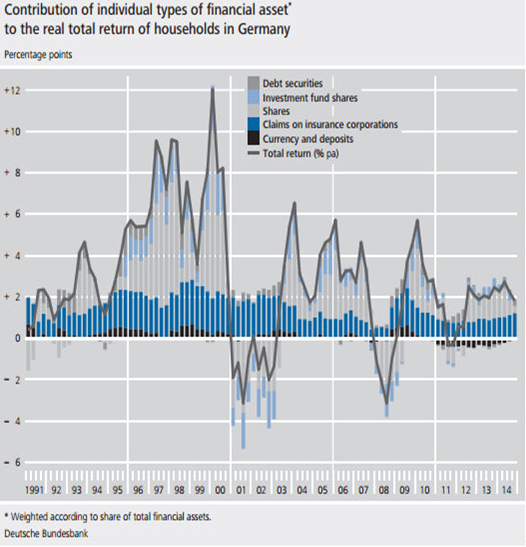

De waarheid is dat de rendementen op staatsobligaties erg laag zijn. En dat heeft een reden. Staatsobligaties zijn risicoarm. Als het mis gaat dan koopt de ECB ze op (als de ECB dat niet zou doen dan was de Euro al lang uit elkaar gespat, ze hebben geen andere keus). Daarom is de rente erop laag. En dat is schitterend voor het AOW gedeelte van onze pensioenen: voor zover dat gefinancierd wordt met staatsleningen (wat voor een deeltje zo is) is de rente die we daarvoor betalen fors gedaald. Zodat dat goedkoper is geworden. Het is minder mooi voor pensioenfondsen die veel obligaties hebben, althans wat betreft de inkomensstroom. Wel is het ook weer zo dat het vermogen sterk stijgt, omdat de vastrentende oude obligaties een stuk duurder worden. Maar het gaat niet enkel om de staatsobligatierente. Het gaat ook om dividenden op aandelen en huurrendement op vastgoed. Hieronder een grafiek met het totale rendement op beleggingen van Duitse huishoudens (vergelijkbare Nederlandse gegevens heb ik niet). En daar blijkt uit dat op de wat langere termijn bezien het totale rendement (inclusief dividend op aandelen en huuropbrengsten uit vastgoed) helemaal niet extreem laag is (let op: dit is de ‘real return’ i.e. gecorrigeerd voor geldontwaarding). Overigens is het totale rendement van de Nederlandse pensioenfondsen in de periode na 2008 nog aanzienlijk hoger geweest dan wat het in Duitsland voor huishoudens was. Daarnaast: het is voor pensioenfondsen natuurlijk mogelijk om (mits gewijzigde overheidsregels dat toestaan, uw langlopende hypotheek te herfinancieren tegen een percentage dat bijvoorbeeld 1% boven de rekenrente (het geschatte toekomstige rendement dat de pensioenfondsen de komende 60 jaar of zo zullen halen) ligt. Dan hebben de fondsen gegarandeerd een lange termijn rendement dat hoger is dan die rekenrente. Overigens kon ik op internet geen enkel ander land vinden dat met een dusdanig lage rekenrente als Nederland hanteert. Die rekenrente, dat is een geplande rente, vastgesteld door bureaucraten. In dit geval: bureaucraten bij De Nederlandsche Bank, een overheidsinstelling. Die om wat voor reden dan ook (willen ze de pensioendiscussie op scherp zetten?) een extreem lage rekenrente hanteren. In ieder geval: de rendementen die door de pensioenfondsen gehaald zijn blijken op de lange termijn fors boven die Nederlandse rekenrente te liggen…

Mythe 4. We gaan allemaal met 67 met pensioen…

De afgelopen 8 jaar is de de facto pensioenleeftijd gestegen van 61 jaar naar 65,5 nu en dit stijgt pijlsnel (met ongeveer 5 maanden per jaar) verder naar eerst 67 en dan vrijwel zeker 69. Als u nu dus 55 bent dan gaat u waarschijnlijk met 69 met pensioen. Dat scheelt acht jaren waarin extra pensioen wordt opgebouwd. En de hypotheek wordt afgelost. Maar ook 8 jaar minder waarin u pensioen trekt. Stel dat de gemiddelde levensverwachting van 61 jarigen destijds 87 was en dat die van 69 jarigen straks 90 is dan betekent dit dat er in plaats van 26 jaar pensioen slechts 21 jaar pensioen wordt opgestreken. Dat scheelt een kleine 20% in de kosten… En dat zit nog nietcompleet in de rekenmodellen verwerkt.We sparen voor een situatie waarin we met 67 met pensioen gaan. Dat wordt vrijwel zeker 69… en dan hebben we dus, voor een deel, voor niets gespaard.

Mythe 5. U heeft een pensioenpot

U heeft geen pot want ons pensioen is een verzekering. Als u alleenstaand bent en overlijdt – dan krijgen uw nabestaanden geen erfenis uit uw pensioenpot. Want die is er niet. Het grote voordeel hiervan: als u een pot met geld spaart dan moet u er rekening mee houden dat u 100 wordt en dus veel meer sparen dan bij een verzekering zoals wij die hebben. Een verzekering kan (wet grote getallen) namelijk rekening houden met de gemiddelde leeftijdsverwachting (het argument dat er helaas niets overblijft voor uw kinderen is niet correct – als u het geld dat overblijft doordat uw pensioen goedkoper is zelf spaart, dan kan dat naar uw kinderen. Overigens is mijn mening dat dat nergens goed voor is). De ‘ontmantel de fondsen’ lobby schermt vaak met ‘persoonlijke potjes’. Een probleem is natuurlijk wel die overdekking van 28%. Van wie is dat geld, als u overlijdt? U heeft er voor gespaard – maar er geen verzekeringsrechten mee opgebouwd. Die rechten gaan naar de jongeren, jongeren die als het aan de huidige plannen ligt ook nog een keer minder premie moeten gaan betalen… De huidige generatie heeft dan niet enkel de VUT betaalt maar financiert ook nog eens de pensioenen van de generatie na haar! Een onaangename situatie. En ook dit is een constructie van de bureaucratische planners die hierboven al genoemd zijn. En geen besluit van de pensioenfondsen zelf. Daar zou eens een parlementaire discussie over moeten komen.

De pensioenfondsen worden afgerekend op beloftes die ze niet gedaan hebben en vanwege regels die ze opgelegd hebben gekregen en die, zacht gezegd, ter discussie worden gesteld. Het is onjuist om dat de pensioenfondsen aan te regelen. Wel kan worden gedebateerd over de vraag of de generatie die de VUT al betaald heeft er nu ook nog eens voor moet zorgen dat er 28% eigen vermogen in de pensioenpotten moet worden opgebouwd, wat dan zal toevallen aan een volgende generatie…