Piketty in Nederland – inleidende opmerkingen

Hoe heeft de waarde van het kapitaal in Nederland zich in de afgelopen twee eeuwen ontwikkeld? Wat is dat ‘kapitaal’eigenlijk? En wat zegt deze ontwikkeling? Voor een speciale uitgave van de Real World Economics Review mag ik wat over Piketty schrijven waarbij onder andere de bovengenoemde problemen aan bod komen. De algemene vraagstelling is:

“Is er een verband tussen de hoge investeringsvoet in de jaren vijftig, zestig en het begin van de jaren zeventig (‘les trentes glorieuses’) en de door Piketty geconstateerde relatief lage waarde van de kapitaalgoederenvoorraad ten opzichte van het nationale inkomen in die periode?”

Dit lijkt op het eerste gezicht een wat paradoxale vraagstelling – maar als de investeringen de groeivoet van het inkomen meer doen toenemen dan de groeivoet van de (netto) hoeveelheid kapitaal dan klinkt het weer logisch. Maar was het ook feitelijk het geval?

Om dat te kunnen analyseren moet ik uiteraard hetzelfde kapitaalbegrip toepassen dat Piketty ook toepast. Tegelijkertijd weer ik dat je daar pas echt begrip van krijgt als je zelf probeert vergelijkbare reeksen te construeren. De goede raad van Pieter Winsemius, ‘speel nooit een uitwedstrijd’, in acht nemend, wordt het antwoord op welke reeks dan geconstrueerd moet worden eenvoudig. Ooit ben ik deelgenoot geweest van het historische nationale rekeningen project van Jan Luijten van Zanden, waarin ook schattingen van kapitaal gemaakt werden gemaakt, en Piketty en de zijnen hebben geen reeksen voor Nederland. De thuiswedstrijd is het proberen te construeren van reeksen voor Nederland. En de afgeleide vragen worden dan:

*Wat meet Piketty

*Hoe doet hij dat

Wat er voor de recente periode voor Nederland op neerkomt dat de afgeleide afgeleide vraagstelling wordt

* Wat meet het CBS als kapitaal

* Hoe doet het CBS dat

Dit omdat Piketty (volgens de bijlagen van de bijlagen maar ook volgens zijn boek) strikt de regels van de nationale rekeningen hieromtrent van de nationale rekeningen volgt, die weer worden beschreven in de SNA en die ook voor het CBS maatgevend zijn voor de operationele definitie van ‘kapitaal’.

Wat het CBS meet kunt u zien in de onderstaande grafieken. Hoe de waarde van die kapitaalgoederen gemeten wordt is ingewikkelder (het gaat hier om de waarde in lopende prijzen, niet om de waarde in constante prijzen, wat weer een slag ingewikkelder is). De SNA stelt dat deze waardering het liefst moet gebeuren:

(A) Op basis van marktprijzen (paragraaf 13.18)

(B) Als dat problematisch is dan kan de ‘perpetual inventory’ methode worden toegepast (waarde vorig jaar plus investeringen en waardevermeerderingen minus afschrijvingen en waardeverminderingen) of de gedisconteerde waarde van toekomstige inkomensstromen kan worden berekend (paragraaf 13.19)

Al deze methodes hebben problemen. Wat is de waarde van woningen die niet op de markt zijn? Is die gelijk aan die van vergelijkbare woningen die wel op de markt zijn? Hoe groot is, bij de ‘perpetual inventory’ methode, de waarde van de initiële kapitaalgoederenvoorraad? En toekomstige disconteringsvoeten en inkomensstromen zijn uiteraard onzeker (ook in de zin dat de statistische verdeling van hoge en lage waardes niet bekend is). Wat dat betreft is het meten van ‘kapitaal’ veel onzekerder dan het meten van inkomen, waar consistentiechecks veel beter mogelijk zijn (de totale uitgaven aan consumptiegoederen moeten gelijk zijn aan de totale verkopen van deze goederen en, met inachtneming van voorraadveranderingen en allerlei winstmarges, aan de productie).

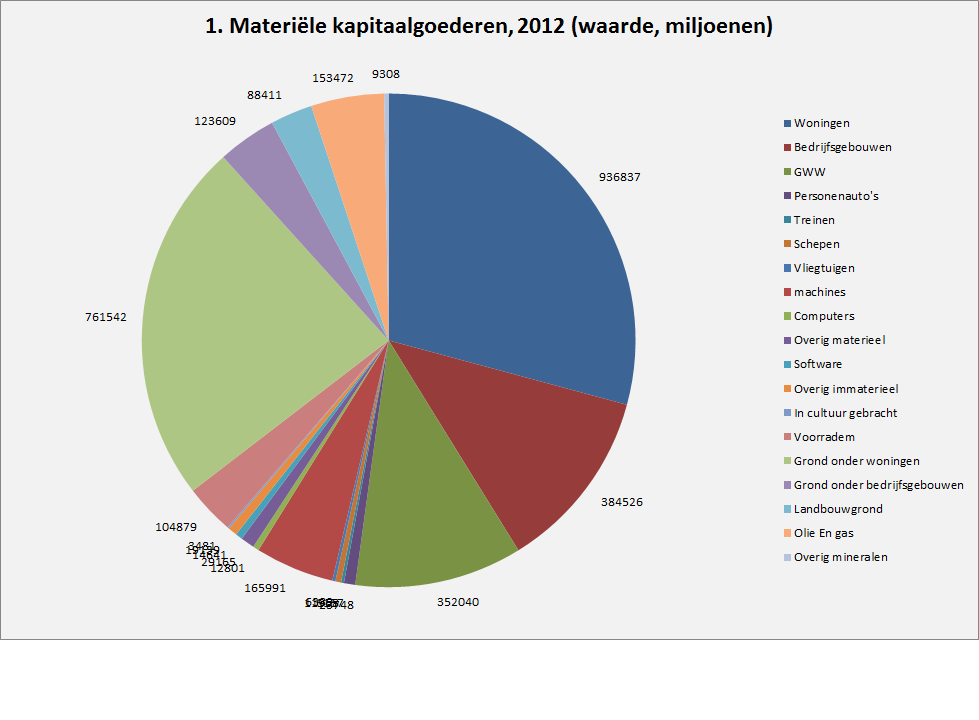

We komen nu bij de eerste vraag over het CBS: wat meten ze? In wezen komt dit neer op de waarde van kapitaalgoederen plus de netto schulden (of tegoeden) van een sector of een land. Voor Nederland levert (grafiek 1) dit het volgende beeld op van de waarde van de materiële kapitaalgoederen (merk op dat de locatiewaarde van land plus de waarde van het erop gevestigde vastgoed het overgrote deel van de materiële kapitaalgoederenvooraad uitmaakt!)

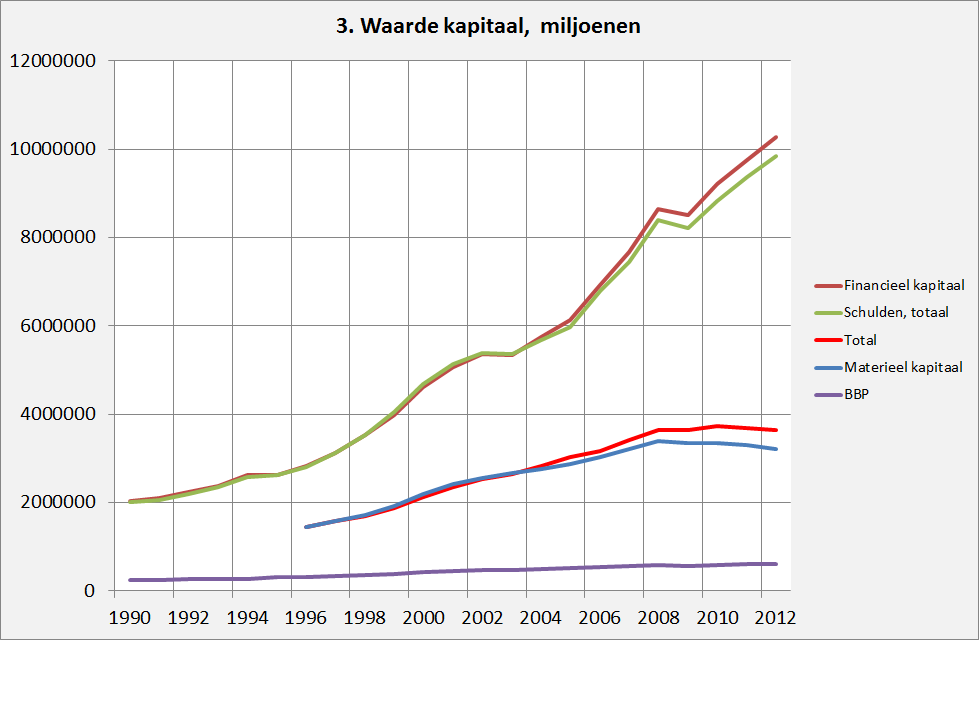

Het financiële kapitaal (grafiek 2) bestaat uit de volgende componenten, let daarbij op dat een groot deel van dit kapitaal (goud, chartaal geld, een deel van ‘overig’, nl. handelskrediet) geen rente cq. dividend oplevert maar waarde ontleent aaan de rol die het speelt in het betalingsverkeer:

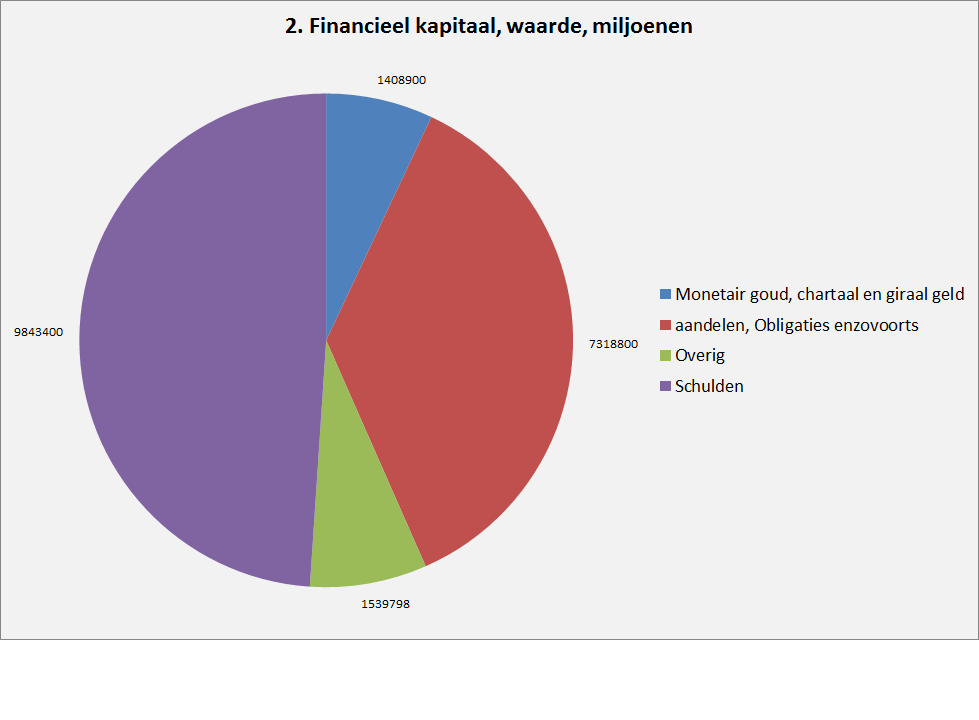

De totale waarde van de financiële claims is veel groter dan de waarde van het materiële kapitaal, netto draagt het echter weinig bij (grafiek 2). Merk op dat de waarde van financiële claims zowel als schulden de afgelopen jaren, in tegenstelling tot de materiële kapitaalgoederenvoorraad, snel is blijven toenemen!

De totale waarde van de financiële claims is veel groter dan de waarde van het materiële kapitaal, netto draagt het echter weinig bij (grafiek 2). Merk op dat de waarde van financiële claims zowel als schulden de afgelopen jaren, in tegenstelling tot de materiële kapitaalgoederenvoorraad, snel is blijven toenemen!

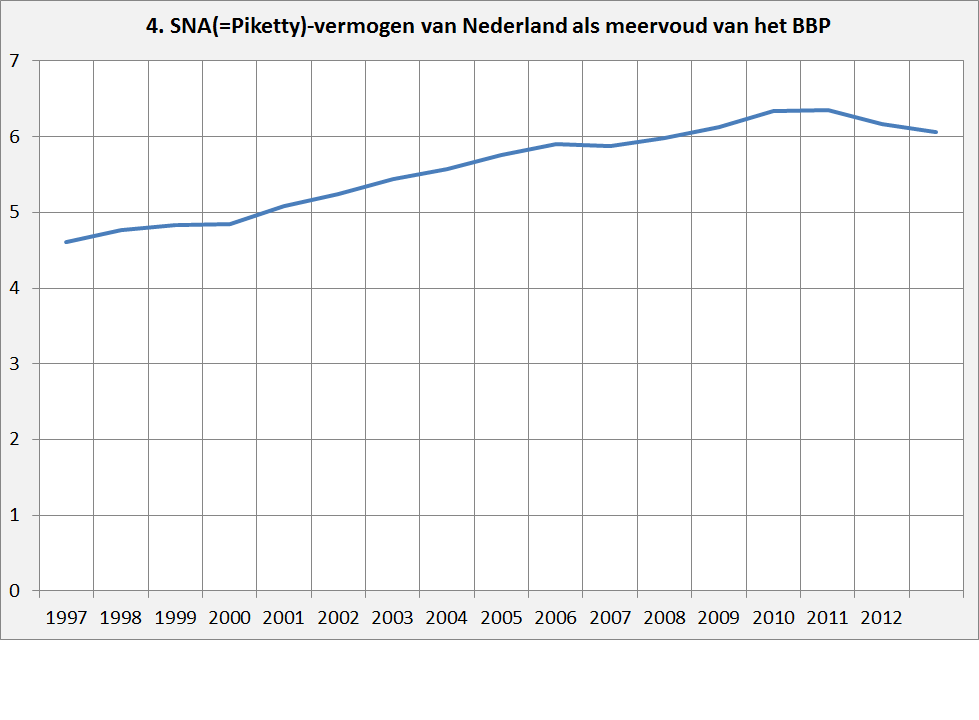

Piketty (hij niet als enige, overigens) gebruikt vaak de variabele ‘kapitaal als meervoud van het inkomen/de productie’. Dat is logisch: uiteindelijk is veel financieel of materieel kapitaal uiteindelijk (ook) een claim op inkomen, als is het maar via erfgenamen die een woning verkopen. Aan de andere kant: het privatiseren van de Nederlandse dijken door ze te verkopen aan een Italiaans of Russisch consortium die vervolgens betaald worden voor onderhoud en aanleg lijkt althans mij minder gewenst (in New Orleans hebben ze een dergelijke constructie geprobeerd…). Piketty vindt een lage waarde van deze maatstaf voor de periode tussen, zeg, 1920/1930 en, zeg, 1980/1990 terwijl de ratio daarvoor en daarna veel hoger is. Deze stijging laatste is ook in Nederland waarneembaar, waarbij zelfs uit deze gegevens al blijkt dat de toename sterk gekoppeld is aan de waarde van vastgoed zowel als die van het land eronder. De laatste jaren zit de klad hier echter wat in.

Opmerkelijk is het netto-concept van schulden en financiële claims. Schuldenaren zijn andere mensen en sectoren dan schuldeisers, waardoor in de economie sprake kan zijn van grote schuldgerelateerde geldstromen tussen personen en sectoren (en zelfs binnen sectoren), waarbij grote problemen kunnen optreden als deze geldstromen gaan haperen. Maar dat terzijde, ik hoop dat wat duidelijk is wat het CBS en ook Piketty meten. Over hoe dat gebeurt later meer.

Opmerkelijk is het netto-concept van schulden en financiële claims. Schuldenaren zijn andere mensen en sectoren dan schuldeisers, waardoor in de economie sprake kan zijn van grote schuldgerelateerde geldstromen tussen personen en sectoren (en zelfs binnen sectoren), waarbij grote problemen kunnen optreden als deze geldstromen gaan haperen. Maar dat terzijde, ik hoop dat wat duidelijk is wat het CBS en ook Piketty meten. Over hoe dat gebeurt later meer.