Economen, economische modellen en de maakbaarheid van het monetaire beleid (1 grafiek)

Een pleidooi voor modellen die zich rekenschap geven van ‘complexiteit’ en onvoorspelbaarheid.

De verwachtingen van economen over de toekomstige inflatie liepen de afgelopen jaren nogal uiteen. En dat heeft een bizar effect op de modellen die sommige economen hanteren. Deze modellen gaan uit van ‘rationele verwachtingen’, waarbij de verwachtingen van iedereen in het model consistent zijn met datzelfde model. Men hanteert dezelfde definitie van inflatie en men hanteert dezelfde inschatting van het inflatieproces. Is dat realistisch? Niet dus wanneer je naar economen kijkt!

Een aantal economen – in Nederland bijvoorbeeld Mujagic en Eijfinger (‘bijvoorbeeld op 29 oktober 2010: ‘nachtmerriescenario van torenhoge inflatie‘)- stelden dat de toename van het door de centrale banken aan algemene banken uitgeleende ‘bankgeld’ tot een stijging van de inflatie zou leiden, waarbij inflatie meestal gezien wordt als de stijging van de prijzen die de consumenten betalen.

Op deze blog en elders is echter consequent gesteld dat het wel meeviel met die inflatiedreiging en, sterker nog, dat een daling van de inflatie waarschijnlijker was ( zie hier voor een deflatiewaarschuwing voor Griekenland). Modelmatig is het verschil met bovengenoemde economen dat mijn analyse gebaseerd was op de output gap (onderbezetting in de economie), de hoeveelheid transactiegeld in omloop (technisch: M-3, dit in onderscheid tot het ‘bankgeld’ dat tussen de centrale bank en de algemene banken in omloop is) en een bredere definitie van de inflatie, die niet alleen uitgaat van de consumentenprijzen maar ook van de prijzen van de andere binnenlandse componenten van de ‘finale vraag’, dus de investeringen (de prijs van nieuwe machines en gebouwen) en de overheidsconsumptie (de prijs van onder andere het onderwijs). Zie hier voor de ontwikkeling van deze inflatie, zie hier voor een grafiek van de Philipscurve (het verband tussen werkloosheid en de inflatie) op basis van deze maatstaf). En waarbij ook naar de nu haast overal dalende woningprijzen gekeken wordt. Overigens is deze analyse met uitzondering van de gehanteerde inflatiemaatstaf en de woningprijzen consistent met die van de ECB.

Het gaat er nu niet om wie er gelijk heeft. Waar het wel om gaat is dat economen verschillende verwachtingen hebben waarbij deze verschillen niet alleen een inschattingsverschil betreffen maar gebaseerd zijn op een andere ‘modellering’ van de economie, die zelfs dusdanig fundamenteel kan zijn dat men naar andere definities van inflatie kijkt! Iets wat overigens niet alleen het geval is bij obscure econobloggers maar ook wanneer men naar centrale banken kijkt, ook deze hanteren verschillende inflatiedefinities (zie hier voor een vergelijking).

Het is daarom opmerkelijk dat de engelse econoom Simon Wren-Lewis het idee van rationele verwachtingen (dus het idee dat iedereen ter wereld hetzelfde wereldbeeld heeft als de econoom die het model maakt) verdedigt met het argument dat het zo lekker weg modelleert. En dat het ook een fraai gesloten wereldbeeld oplevert, waarin de gevolgen van interventies van de centrale banken zo mooi kunnen worden voorspeld: het maakbare monetaire beleid!

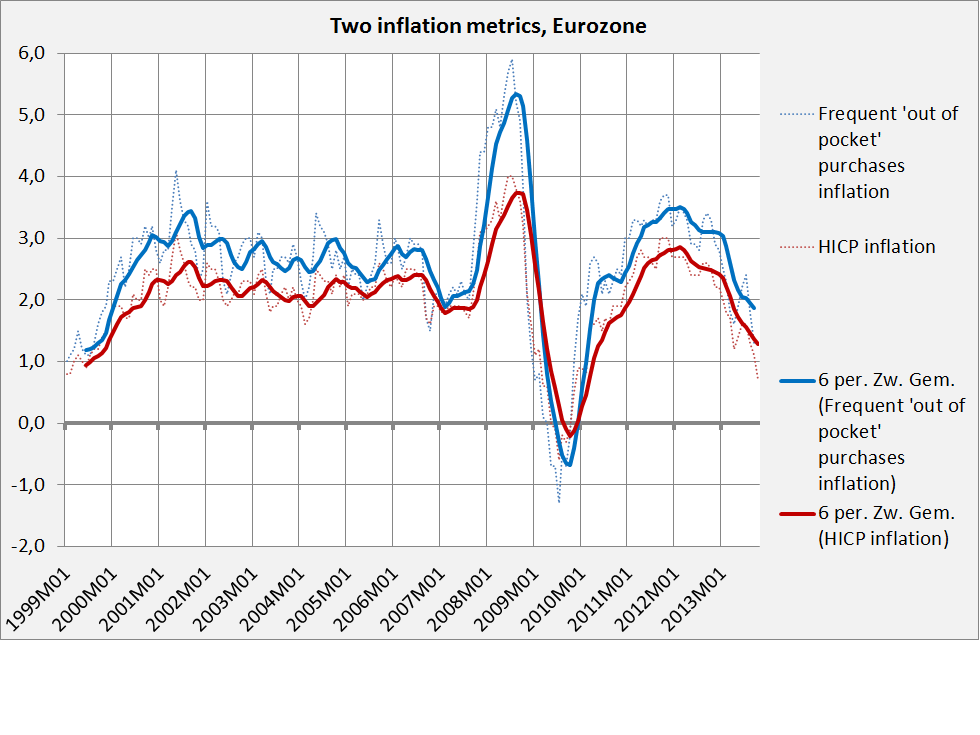

Alleen het feit al dat er verschillende van dit soort modellen bestaan geeft al aan dat daar er iets niet helemaal goed is met de assumptie van rationele verwachtingen – ze verschillen per model! En de verschillen tussen economen zelf onderstrepen dat beeld. Waarbij ook nog eens geld dat de inflatieverwachtingen onafhankelijk gemeten worden, zodat het helemaal niet nodig is om ze modelconsistent te definiëren (wat ook een stukje intellectuele luiheid is: je hoeft dan geen moeizame metingen te doen maar veronderstelt ze gewoon. Maar, beste economen, die metingen worden al gedaan, zie deze post van Chris Dillow)! Als er tussen economen onderling al zulke grote verschillen bestaan wat betreft het inflatieproces en zelfs wat betreft de definitie van dit begrip – hoe zal het dan zijn wat betreft de verschillen tussen economen en ‘het publiek’! Wat we daar van weten is overigens dat ‘het publiek’ de inflatie meer ervaart op basis van ‘frequent out of pocket purchases’ (regelmatige contante betalingen) dan op basis van de prijzen die automatisch via de bankrekening worden afgeschreven! Wat niet zo’n probleem zou zijn als al die prijzen een min of meer gelijke mate van verandering kenden, maar dat is dus niet zo. Die kleine uitgaves nemen al tien jaar lang sneller in prijs toe dan de grote uitgaven, wat betekent dat ‘het publiek’ nogal ‘modelinconsistent’ een wereld met een hogere inflatie ervaart dan de centrale bankier, die naar de gemiddelde consumentenprijzen kijkt. En terwijl die, sinds 2010, weer een hogere inflatie ervaart dan de economische statistici, die naar prijzen van de totale bestedingen kijken en die meten, waarbij blijkt dat deze minder stijgen dan de consumentenprijzen. Het zou mooi zijn als de modellen van mensen als Wren-Lewis zich in elk geval rekenschap geven van al deze verschillen, en niet meer van een inziczelf besloten model uitgaan maar van anderen wel ‘complexiteit’ noemen.