De lopende-rekening tekorten van Zuid-Europa zijn verdwenen. Nu de problemen nog.

John Maynard Keynes stelde in 1944, toen in Bretton Woods werd nagedacht over de architectuur van het na-oorlogse internationale monetaire stelsel:

” imbalances in trade are next to impossible to resolve in a fixed exchange rate system without surplus countries accepting that they have as much of an obligation to do something about them as the offending deficit countries”

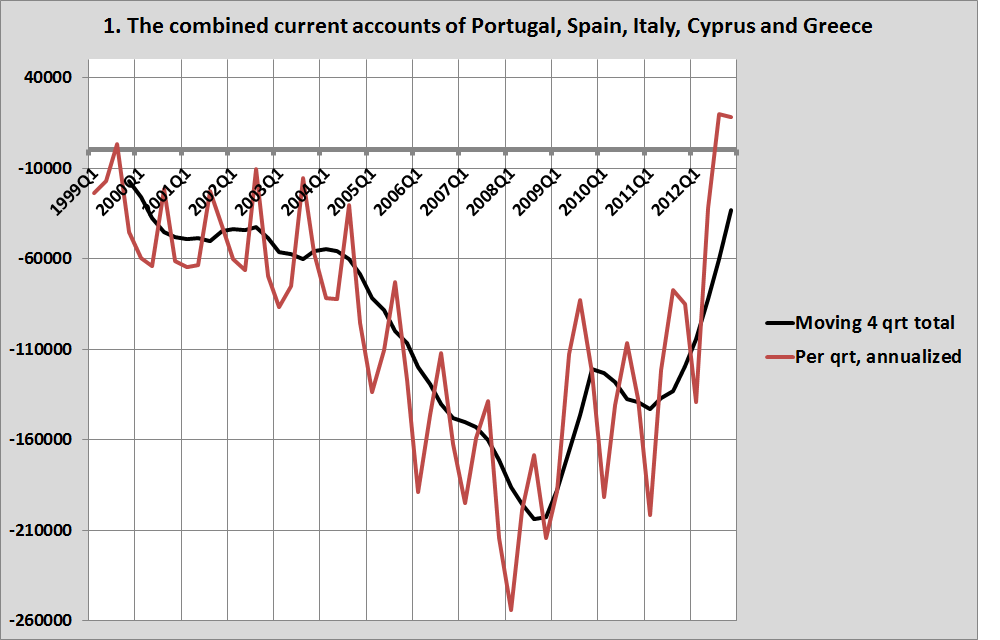

Had hij gelijk? De grote tekorten op de lopende rekeningen van de Zuid-Europese landen van het Euro-gebied zijn namelijk verdwenen als sneeuw voor de zon, zonder dat de overschot landen (Nederland en Duitsland) serieus werk gemaakt hebben van het opvoeren van de inkomens en de bestedingen, wat volgens Keynes noodzakelijk was om evenwicht te bereiken. Integendeel, zelfs.

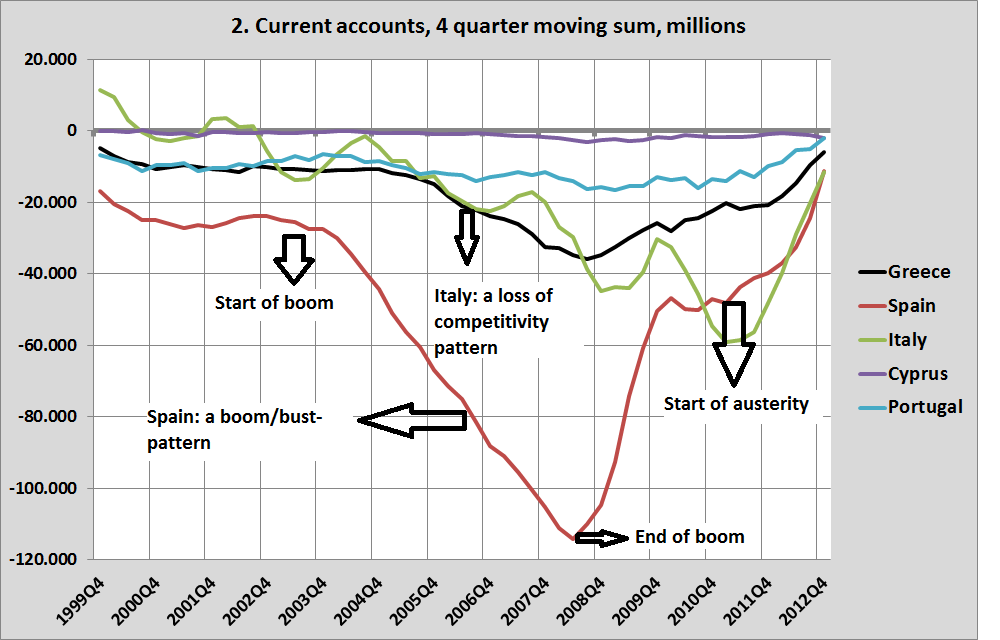

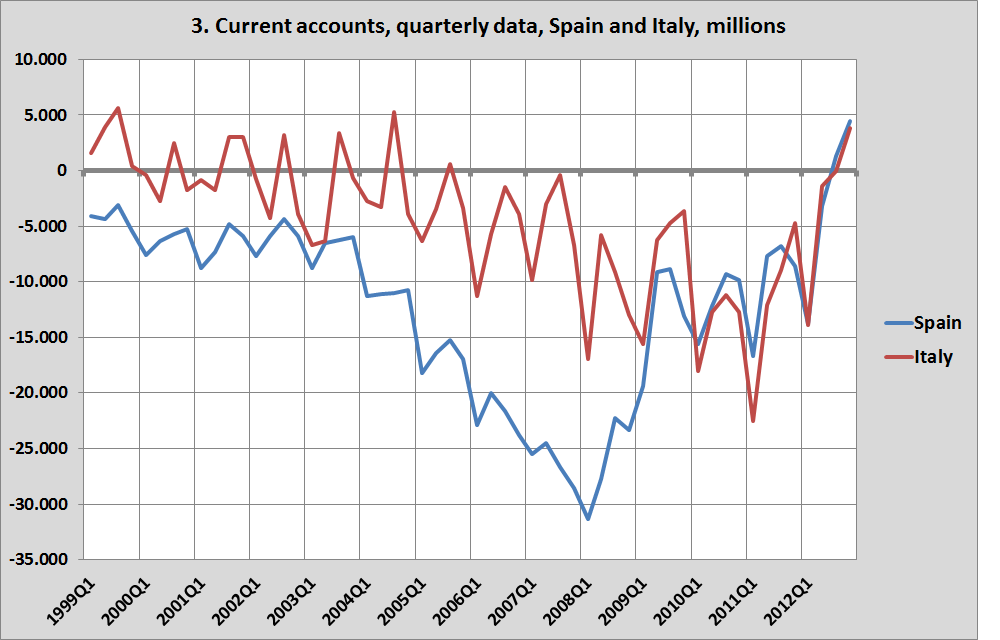

De vraag is natuurlijk hoe deze tekorten zijn verdwenen (overigens hadden deze niet helemaal dezelfde oorzaken, zie grafiek 2). Strikt genomen zijn er drie mogelijkheden waardoor een tekort kan verdwijnen: de export kan toenemen, de import kan afnemen en er kan (maar daar zullen we hier verder van afzien) sprake zijn van gunstige prijsontwikkelingen, wat bijvoorbeeld bij olie-exporterende landen een grote rol kan spelen.

Als er geen sprake is van een ‘fixed exchange rate system’ gaat evenwichtsherstel als volg (voorbeelden zijn Finland na 1991 en de Aziatische landen na 1998, in al deze gevallen vonden devaluaties van 20 tot 80% van de waarde van de munt plaats, waarna snel herstel optrad). Wanneer een land zijn munt devalueert zal zeer direct sprake zijn van afnemende importen. Buitenlandse goederen en diensten worden duurder. Dit is goed voor de binnenlandse producenten. De binnenlandse koopkracht van de munt, dus exclusief geïmporteerde producten blijft namelijk gelijk, terwijl de nominale lonen in binnenlandse munt gemeten ook gelijk blijven, waardoor mensen het geld aan nu relatief goedkopere binnenlandse producten gaan besteden. En, meestal na een iets langere tijd, zal de export ook toenemen, waarbij dit een voordeel gaat opleveren zodra de exportgroei het prijsnadeel heeft opgeheven (de export neemt namelijk toe doordat de geëxporteerde producten goedkoper zijn, ten opzichte van prijspeil van geïmporteerde producten).

Als er, zoals bij de Euro, wel sprake is van een ‘fixed exchange rate system’ dan ligt het anders. De binnenlandse lonen gaan in dit geval omlaag, zodat ook de binnenlandse koopkracht daalt, anders dan bij externe devaluatie. Denk daarbij in de praktijk aan de vaste huren en rente en ook aan de BTW verhogingen die in allerlei landen zijn doorgevoerd! De binnenlandse producenten hebben hier dus geen voordeel van. De lagere inkomens tasten uiteraard de bestedingen aan en zorgen daarmee voor lagere importen. Tegelijkertijd werkt het systeem uiteraard trager dan een devaluatie van de munt, terwijl zelfd de loonsverlagingen in Griekenland, die nu tegen de 15% lopen (een na-oorlogs unicum, voor zover ik weet, in de rijkere landen) niet te vergelijken zijn met de 40% devaluatie van Finland. Maar stel dat de crediteuren zichzelf opeens geen tijd gunnen en direct hun geld terug willen. En die crediteuren zijn er, want de landen hadden tenslotte een tekort op de lopende rekening. Dan zullen de buitenlandse crediteuren dit eenvoudig doen door hun kredieten aan de banken niet te verlengen, waardoor deze het bedrag terug moeten betalen, een operatie die gefinancierd werd door de ‘Target2’ tekorten in Europa. En waardoor dus acute liquiditeitstekorten ontstaan. En extreme economische crises – de werkloosheid in Portugal en Griekenland en Spanje en zeer binnenkort ook Italië is hoger dan deze na de oorlog ooit geweest is. En niet zomaar hoger: veel hoger. En de werkloosheid in deze landen is ook hoger dan deze in welk rijk land dan ook geweest is, na de oorlog. En niet zomaar hoger: veel hoger. Ondanks enorme emigratie vanuit landen zoals Ierland, en ook de Baltische staten. En ja, in dergelijke gevallen is het dan dus wel mogelijk de lopende rekening in evenwicht te krijgen – je zorgt er gewoon voor dat niet alleen de lonen lager worden maar dat ook de werkgelegenheid met 15 tot 20% of zelfs meer afneemt. Dan komt de lopende rekening wel in evenwicht! Maar niet door meer exporten (de Griekse exporten van goederen en diensten namen in het vierde kwartaal van 2012 zelfs af, ten opzichte van 2011, waarschijnlijk vooral door minder toerisme). Keynes stelde ook:

“If the facts change, I change my mind”.

Waarschijnlijk zou hij zijn idee hebben herzien dat, in een democratie, landen alles zouden doen om te voorkomen dat de werkloosheid weer, net als in de jaren dertig, tot boven de 20% opliep, terwijl de inkomens sterk daalden. En dat inkomen en werkgelegenheid belangrijker wordt geacht dan het terugbetalen van op geldschepping gebaseerde kredieten met veel te hoge renteniveau’s. Of misschien zou hij de Eurozone geen democratie vinden. Of beide.