Meer over de afnemende inflatie – de Post-Keynesiaanse insteek.

Wat betekent “MV = PT” voor een Post-Keynesiaanse econoom?. Deze formule is de zogeheten verkeersvergelijking, die stelt dat het aantal Euro’s dat er is maar het aantal keren dat een Euro gemiddeld wordt uitgegeven gelijk moet zijn aan de totale omzet in de economie. Die totale omzet wordt in de leerboeken ten onrechte gelijk gesteld met het Bruto Binnenlands Product maar – de totale omzet in de economie is veel groter dan dat (de beroemde ‘dubbeltellingen’ die bij de berekening van de toegevoegde waarde van de omzet worden afgetrokken, waarbij het echter wel degelijk om werkelijke transacties gaat)! Daarbij komt dat ‘M’, de geldhoeveelheid, ook afhangt van P en T, zoals duidelijk te zien is op de woningmarkt: hogere prijzen en meer transacties leiden, mede omdat deze de waarde van het onderpand bepalen, tot hogere hypotheekverstrekking en daarmee tot een snellere geldgroei.

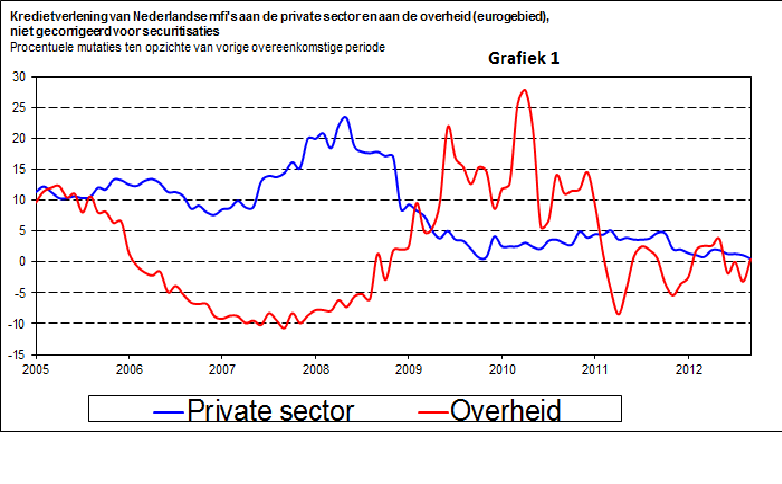

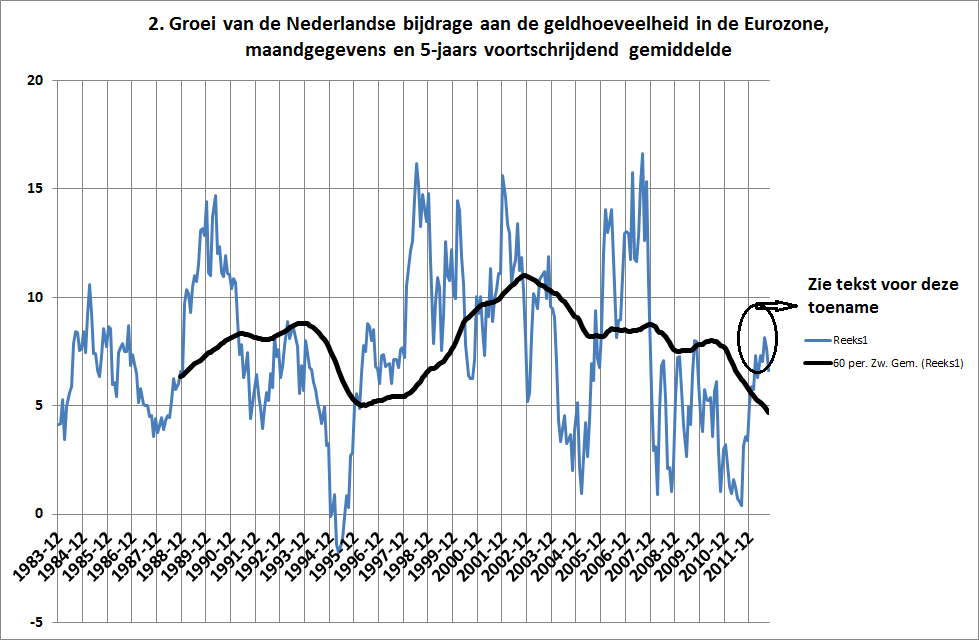

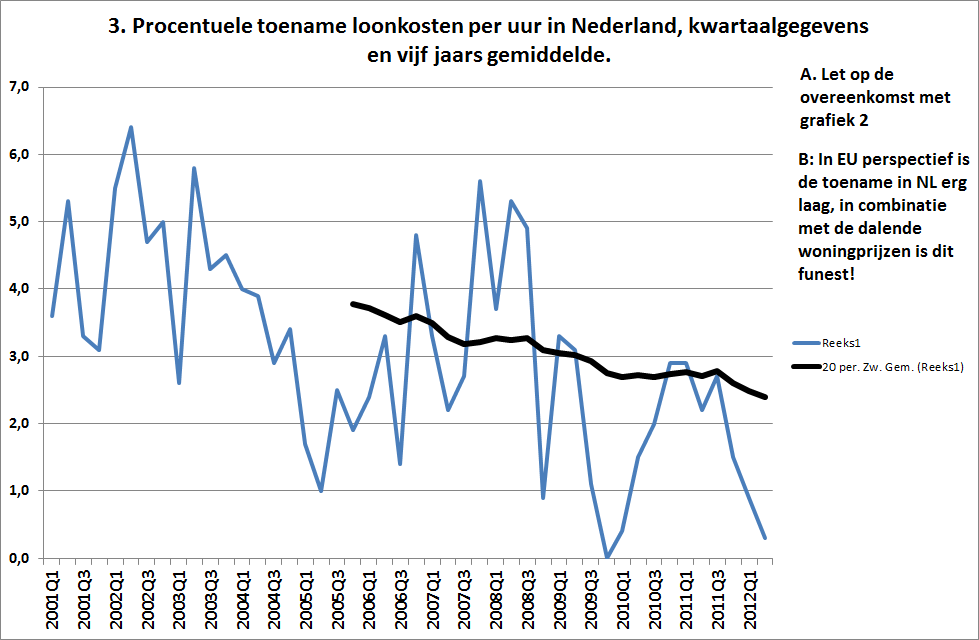

Hoe zit dit alles momenteel? Moeten we bang zijn voor inflatie of juist voor deflatie? Ik heb hier drie grafieken voor (1, 2 en, jawel, 3), zie hieronder. Onder de grafieken wordt uitgelegd wat de plaats van de variabelen in het verhaal is. Hier, heel kort het volgende: (1) kredietverlening bepaalt, volgens de statistieken van De Nederlandsche Bank, de hoofdmoot van de maatschappelijke geldschepping en die nadert tot nul, (2) De totale groei van die maatschappelijke geldhoeveelheid is natuurlijk van belang en die nadert niet tot nul (?!? – zie de toelichting onder de grafieken) en (3): de lonen zijn wellicht de belangrijkste prijs in onze economie en daarmee cruciaal in elke analyse van de inflatie (overigens zit in hogere lonen ook een ‘kwaliteits’-element dat we ten onrechte meten als prijsinflatie als de productiviteit toeneemt, maar dat is geen ander verhaal).

Toelichtende informatie: al onze informatie over de relatie tussen geld en het prijsniveau is gebaseerd op de macro-economische statistieken. Elke analyse daarvan kan dus iet gebaseerd zijn op zogeheten DSGE-modellen die nu veel worden gebruikt, die een ander kader hebben dan de macro-economische statistieken en die dan ook, ad-hoc en inconsistent, de ene keer deze en de andere keer die variabele bevatten (en dan heb ik het nog niet over het aan fraude grenzende ‘kallibreren’ van deze modellen, i. e. zelf met de natte vinger de cijfers van de coëfficiënten bedenken), maar zal op een kader gebaseerd moeten zijn dat stabiel zowel als coherent en consistent is met de statistieken. Zie hieronder voor een kort en eenvoudig voorbeeld daarvan.

* De M-2 dan wel M-3 geldhoeveelheid is gebaseerd op de ‘flow-of-funds’, een ‘micro-based’ statistiek in de zin dat deze gebaseerd is op gegevens verstrekt door alle individuele banken maar wel een macro-statistiek in de zin dat het om het totaal van alle banken gaat.

* Voor het prijsniveau worden door economen verschillende maatstaven gebruikt. Voor de lange termijn ontwikkeling is het het best om naar de BBP-deflator te kijken, hoewel natuurlijk ook gebruikt moet worden gemaakt van gegevens voor de ‘secundaire markt’, zoals de markt voor bestaande woningen, zeker daar juist de ontwikkelingen op de woningmarkt veel van de kredietgroei bepalen, zoals blijkt uit de monetaire statistieken. Maar het is onjuist om de ontwikkeling van de inflatie op de lange termijn te koppelen aan slechts de consumptieprijzen!

* Volgens de nationale rekeningen geldt, op het niveau van een land, dat:

Bestedingen = productie = inkomen, waarbij ‘productie’ en bestedingen netto begrippen zijn. Om de toegevoegde waarde van de kaasfabriek te berekenen moet je de waarde van de ingekochte melk van de productie af trekken. Maar om de totale omzet van een economie te berekenen moet deze er natuurlijk wel bij, net zoals de loonbetalingen! Daarbij moet, helaas, er momenteel rekening mee worden gehouden dat wat betreft de lonen P*T in nogal wat landen aan het dalen is doordat ‘T”(de werkgelegenheid!) daalt.

* Deze gelijkheid betekent ook dat volgens deze rekeningen een land niet rijker wordt wanneer bijvoorbeeld de woningen op de secundaire markt (bestaande woningen, dus) in prijs stijgen en de rest van de goederen en diensten niet. Het gaat enkel om de productie van nieuwe goederen en diensten (overigens is er wel een post ‘woondiensten’ van woningen, waarbij deze woondiensten ten onrechte geheel als kapitaalinkomen gelden en niet worden toegerekend aan huishoudelijke arbeid, maar dat terzijde). Het betekent ook dat als de productie nominaal hoger is noodzakelijkerwijs ook de bestedingen hoger zullen zijn, net als het inkomen. Dit hoeft niet te betekenen dat mensen ook rijker zijn geworden. Als bijvoorbeeld de gasprijs stijgt dan leidt dat tot een hogere productie en hogere bestedingen en meer winst renteniersinkomen voor de overheid maar niet noodzakelijkerwijs tot comfortabeler wonen.

* Wat het verder aangeeft: als er inflatoire prijsstijgingen zijn bij de productie dan kan het niet anders dan dat de totale waarde van de andere termen van de gelijkheid hierboven ook hoger zijn, dan wel (vanuit de inkomenskant gezien) doordat deze duurdere productie door meer mensen met hetzelfde loon is gemaakt dan wel doordat de lonen gestegen zijn dan wel doordat de winsten en overige inkomens gestegen zijn.

Let op: dit is allemaal achteraf!

Maar wat betreffende onze toekomst? Om een lang verhaal kort te maken: een hoge inflatie zal niet gedurende langere tijd kunnen optreden zonder dat de geldlonen ook fors stijgen – tenzij de bedrijfswinsten wel zeer extreem gaan stijgen. Dit geldt overigens ook aan de productiekant: een deel van de prijzen (garagetarieven bijvoorbeeld) zijn direct aan de lonen gekoppeld en als deze lonen weinig stijgen dan stijgen deze prijzen ook weinig, tenzij de winstcomponent zeer fors stijgt. Om de inflatie te analyseren zul je dus niet enkel naar de prijzen van producten en diensten (en al helemaal niet alleen naar de prijzen van consumentengoederen en diensten!) moeten kijken maar ook naar de ontwikkelingen van de lonen en winsten (dit is natuurlijk niets nieuws).

* Wat tot de vraag leidt: hoe ontwikkelen de lonen zich. Is er zicht op een loonontwikkeling die consistent is met hoge (meer dan 6%) inflatie? En dat kunnen we ook weer vanuit de monetaire hoek bekijken: omdat er nou eenmaal geld nodig is om dit allemaal te betalen is het interessant om te weten of de geldhoeveelheid aanzienlijk sneller groeit dan de nominale omzet in de economie (inclusief de secundaire markt!), dat kan wijzen op inflatoire spanningen, bijvoorbeeld op de woningmarkt. Hoe zit dat? Voor zover er een relatie is tussen al deze variabele geldt dat vooral op de middellange termijn, waarbij statistisch gezien ook dan de relatie niet perfect is. Maar we moeten bijvoorbeeld naar een vijfjaars voortschrijdend gemiddelde kijken (omdat deze variabele minder gevoelig en veel eenvoudiger is dan allerlei HP-filters geef ik hier de voorkeur aan). Wat blijkt:

1. Vanuit de aanbodzijde van het geld bekeken blijkt de kredietverlening door de Nederlandse banken naar het nulpunt te zijn gedaald (grafiek 1, direct ontleend aan DNB).

2. Vanuit de vraagzijde geredeneerd blijkt de M-3 geldhoeveelheid een duidelijk dalend gemiddelde te vertonen, er is een onderscheid tussen het aanbod vanuit de kredietverlening en het totaal van de vraagzijde, dit wordt veroorzaakt door een plotselinge stijging van de deposito’s die voorlopig door mij wordt toegeschreven aan verschuivingen op de activa-zijde van de balans van de banken in verband met de nieuwe noodzaak hypotheken te dekken met deposito’s (grafiek 2, ontleend aan ‘tabel 5.4’ van DNB). In normaal Nederlands: banken hebben langdurige spaartegoeden waarschijnlijk omgelabeld tot korte termijn spaartegoeden.

3. Als we naar de nominale arbeidskosten per uur kijken zien we hetzelfde beeld als bij de geldhoeveelheid: trendmatige daling (grafiek 3, bron: Eurostat)

Er is ook volgens dit verhaal geen inflatie in zicht. Integendeel. Wel kan het gebeuren dat de hogere belastingen het prijsniveau opdrijven waardoor het aantal transacties kan dalen, wat de dalende tendens zal vertragen. Maar is dat een inflatoire of een deflatoire prijsstijging? De prijzen ex-BTW zullen hierdoor alleen maar minder toenemen.

Zeker wanneer we de (sterk dalende) woningprijzen, indicatief voor de waarde van de belangrijkste vermogenscomponent van veel huishoudens, ook nog eens bij de analyse betrekken zie ik alleen maar trendmatig afnemende inflatoire trends. Tenzij we aannemen dat de productie sterk zal gaan dalen, wat kennelijk het impliciete idee is van Sylvester Eijffinger en Edin Mujagic. Of zijn hun ideeën gebaseerd op de sprookjeswereld van de neo-klassieke DSGE modellen en daarom empirisch sowieso niet van wetenschappelijk belang, omdat zowel de modelstructuur als de empirische inhoud van deze modellen, voor zover aanwezig telkens weer ad-hoc wordt veranderd door deze economen?

P.S. ik noem dit verhaal Post-Keynesiaans omdat de boekhoudkundige identiteiten serieus worden genomen, omdat de ‘de collectiviteit van de individuele gedragingen’ niet als van te voren bepaald wordt gezien maar wel als uiteindelijk beperkt door die boekhoudkundige identiteiten (minder aankopen leiden tot minder verkopen) en omdat geld als ‘endogeen’ wordt gezien, i.e. ook als de consequentie van en geschapen door sommige transacties in plaats van enkel als smeermiddel voor transacties.

P.P.S. – minder dan bijvoorbeeld in het ietwat afgelegen Griekenland en het eiland Ierland het geval zal is zal de bijdrage van de Nederlandse banken aan de Europese geldhoeveelheid een nationaal karakter hebben, de statistieken van de hypothecaire kredietverstrekking geven echter aan dat de nationale component (die door de Ierse Centrale Bank overigens gemeten wordt!) zeer aanzienlijk is.