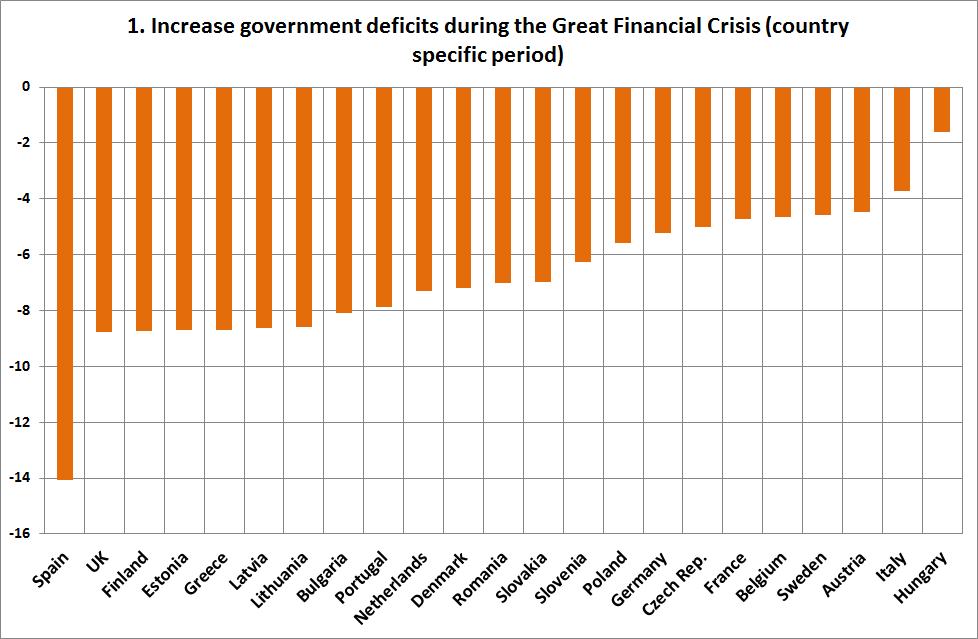

Krisiskroniek 1. De toename van de overheidstekorten na de crisis.

Samenvatting Overheidskorten staan in de belangstelling. Hieronder zal, niet uitgaande van kalender jaren maar van de kwartaalgegevens van Eurostat, de toename van de tekorten van de verschillende Eurolanden worden berekend. Dit geeft een zorgvuldiger beeld van de verschillen tussen landen dan uitgaan van kalenderjaren. De landen die de grootste toename hadden en die het eerst problemen kende waren in het algemeen de landen die in de voorafgaande periode ook de grootste problemen kenden met instromend speculatief kapitaal. In een aantal volgende blogs zal ik rekenkundig bepalen waarom de overheidstekorten groter en na ongeveer 2010 weer kleiner werden, uitgaande van het inkomen en de uitgaven van de overheid als percentage van het BBP. Het doel hiervan is om een wat zorgvuldiger beeld van de ontwikkelingen te krijgen dan het beeld dat nu soms een rol speelt in de discussie: zelfs in Denemarken en Finland, die voor de crisis overschotten van ongeveer 5% van het BBP kenden, schoot het tekort door de -3% grens heen. Wat aangeeft dat de nieuwe -0,5% en 3% grenzen eerder wishful thinking zijn dan op de realiteit gebaseerde maatstaven (in de theorie en praktijk van het statistisch procesbeheer kijkt men in eerste instantie niet naar de gewenste regelgrenzen maar naar de ligging en spreiding van variabelen die zich in een proces in de praktijk voordoen!). Alleen devaluatieland Zweden ontkwam het 3%-lot. Maar dat komt in een volgende blog. Nu: de toename van de tekorten.

Hoeveel zijn de tekorten in Europa na de crisis toegenomen? Zie grafiek 1. In het navolgende verhaal daarachter.

Inleiding. Er is op dit moment veel belangstelling voor de tekorten van de overheid. Daar zijn redenen voor: een aantal landen heeft hoge tekorten. Maar dat is niet de enige reden. Vergeleken met ‘vroeger’ (zeg, de jaren tachtig en negentig van de twintigste eeuw) is er het een en ander veranderd waarom er nu anders tegen de tekorten wordt aangekeken. De volgende redenen kunnen worden genoemd:

A. Het bankenrisico. De overheid is niet meer alleen verantwoordelijk voor het eigen tekort maar ook voor dat van de banken. Weliswaar was dit in zekere zin altijd al zo – alleen is dit risico veel groter en acuter geworden. In de praktijk betekent dit dat er ‘zomaar’ en schuldsprong van de overheidsschuld kan zijn van rond de 10% van het BBP, zoals onder andere in Nederland en Duitsland gebeurde. In Ierland was deze sprong rond de 30% van het BBP…

B. Een groeiend aantal ouderen (70+) relatief ten opzichte van de jongeren. Hier moeten we zorgvuldig zijn: omdat het aantal kinderen, vergeleken met vijftig jaar geleden, en het aantal werkende vrouwen fors is gestegen is gedaald is de ‘financiele afhankelijkheidsgraad’ nog niet zo sterk veranderd. Volgens de nationale rekeningen is ondanks de daling van de gemiddelde grote van huishoudens het aantal inkomens per huishouden de decennia voorafgaande aan 2011 niet veranderd. En de werkgelegenheid kan natuurlijk nog wel wat toenemen. Maar toch: Het is niet meer zoals ‘vroeger’ toen de schuld gedragen kon worden door een groeiende bevolking. Dit kwam natuurlijk tot uiting als een groei van het nationale inkomen ten opzichte van de schuld. Dit groei is natuurlijk steeds mogelijk, door een stijging van het prijsniveau en technologische vooruitgang in combinatie met investeringen. Maar de demografische component is minder geworden – en zal wellicht zelfs negatief worden, los van de toenemende behoefte aan zorg van de zeer ouden.

C. Herfinancieringsproblematiek. Het herfinancieren van de bestaande schuld is problematisch geworden, wat het ‘vroeger’ nooit was. Dit hangt mede samen met het volgende punt.

D. Internationalisering van de schuld. De Euro heeft ertoe geleid dat een steeds groter gedeelte van de schuld niet binnenlands maar ook buitenlands gefinancierd werd. Zeker in combinatie met A. en het zogeheten effect van een ‘Minsky moment’ (de plotselinge realisatie dat we gezellig samen op een vlot zitten maar dat er over een paar honderd meter een waterval is) wil dit wel tot internationale paniekreacties leiden, waarin ‘de collectiviteit van de individuele gedragingen’ er niet bepaald voor zorgt dat het vlot krachtig de goede kant op wordt gestuurd. De mensen links op het vlot peddelen naar de linkeroever en de mensen rechts op het vlot, nou ja, u kunt het verhaal zelf afmaken.

E. Het goede van tekorten. Dit alles wil niet zeggen dat overheidstekorten als zodanig alleen maar problematisch zijn. Integendeel. Het paniekerig, geforceerd en monomaan willen verlagen van deze tekorten kan leiden tot een onverantwoorde aanslag op de sociale organisatie van de maatschappij (denk aan de honderdduizenden docenten die nu in veel westerse landen zijn en worden ontslagen!). Daarnaast kan de daling van de totale bestedingen die gepaard gaat met geforceerde bezuinigingen leiden tot een ‘bestedingsgat’ dat leidt tot lege winkels, legen woningen, fabrieken en werkruimtes en lege kantoren aan de ene kant en werkloosheid aan de andere kant: het is nou eenmaal niet zo dat het marktmechanisme dit ‘zomaar’ en ‘vanzelf’ oplost. Zie hierover ook het werk van Koo. En let wel: als u een etiket op mij wil plakken als econoom noem mij dan een ‘Schumpeteriaan’, net als Schumpeter geloof ik in dynamiek van markten, en in boekhouden. Maar dat is het hele punt: het gaat in een dergelijke situatie niet enkel om aanpassing van de relatieve prijzen van arbeid (werklozen) en kapitaal (lege winkelpanden) en de markt die daar ‘automatisch’ op reageert door de investeringen te verhogen en meer mensen aan te nemen. Het gaat om nieuwe sectoren. En de ontwikkeling daarvan is niet zo heel erg loon- en rentegevoelig. Markten zijn minder manipuleerbaar dan wordt gedacht, in economieboekjes waarin het rentebeleid van de centrale banken wordt uitgelegd. Wel is het natuurlijk zo dat markten heel sterk en voorspelbaar reageren op een toename van de vraag.

Genoeg gekletst. Alle reden om te kijken wat er aan de hand is. Onderscheid moet gemaakt worden tussen de overheidstekorten, de verandering hierin en de overheidsschuld, hier kijken we enkel naar de verandering in het tekort. Dat is niet hetzelfde als het tekort. Wat is er gebeurd. Wat ik gedaan heb is kijken naar de eerste keer dat tijdens de crisis de overheidstekorten twee achtereenvolgende kwartalen groter waren dan het jaar daarvoor. Het eerste van deze twee kwartalen nam ik als begin van de crisis. Vervolgens keek ik naar de eerste twee kwartalen dat het tekort afname. Het eerste kwartaal hiervan nam is als einde van de neergaande fase van de crisis. Vervolgens berekende ik hoeveel het tekort groter werd gerekend vanaf het jaar voorafgaande aan de crisis (dus niet perse een kalenderjaar) tot het laatste jaar van de crisis. Wat blijkt:

* Het goede nieuws: Italië!

* ‘De olifant in de kamer’: Overal zijn de overheidstekorten fors toegenomen. Stel dat al deze landen een overschot van +0,5% hadden gehad, dan zouden alle landen met uitzondering van Hongarije door de -3% grens zijn geschoten. Oeps… En in de praktijk is dat ook gebeurd, in al deze landen, met uitzondering van devaluatieland Zweden en zelfs in Denemarken en Finland, die voor de crisis overschotten van 5% van het BBP kenden.

* Spanje staat apart. Maar dat is met Ierland samen, dat niet in de grafiek is opgenomen omdat de ridicule ontwikkeling van het tekort aldaar de rest totaal in de schaduw zou stellen. In feite kan men zeggen dat Ierland een hcsitsilaicoS systeem kent. Een systeem waarbij de (internationale) bedrijven en met name de banken de overheid in bezit hebben, in plaats van zoals bij Socialistische systemen andersom. Overigens keert ook de ECB zich nu tegen dit soort systemen, in weerwil van de onverantwoordelijke opmerkingen van de radikale ECB-extremist Jorg Asmussen die overigens, zoals dat gaat met extremisten, niet al te goed van de feiten op de hoogte is (komt nog een blogje over).

* In het algemeen lijken de landen met een Rijnlands model en een wat bredere belastingbasis het beter gedaan te hebben dan de landen met een Angelsaxisich model - een model dat qua cultuur uiteraard mede gebaseerd is op een zeer negatieve kijk ten opzichte van de overheid. Ik acht het niet uitgesloten dat die cultuur mede tot de hoge tekorten heeft geleid, zie ook de 'Tea-party' opstand tegen het verhogen van de belastingen in de VS.

Aanvullende info: de rekenmethode leidt ook tot informatie over wanner, volgens de overheidstekorten, de crisis begon. Daar komt het volgend uit (en duidelijk is, opnieuw, dat de landen die het slachtoffer waren van een grote instroom ‘vreemd’ kapitaal een uitzonderlijke positie hadden, vgl. de grafiek):

2007-I: Ierland

2007-IV: Spanje, Letland

2008-I: Bulgarije, Estland, Griekenland, Letland, Roemenië

2008-II: Italië, Polen, Slowakije, Zweden, VK

2008-III: Tsjechië, Denemarken, Portugal, Slovenië, Finland

2008-IV: Duitsland, Hongarije, Nederland, Oostenrijk

2009-I: België

[…] et Veritas: {{title}} {{url}} (via @jessefrederik)"}};}In eerdere blogs (hier en ook hier) heb ik aangegeven in welke mate de overheidstekorten in de EU opliepen na de Grote […]