feb 23, 2013

Posted by MerijnKnibbe on feb 23, 2013 | 9 comments

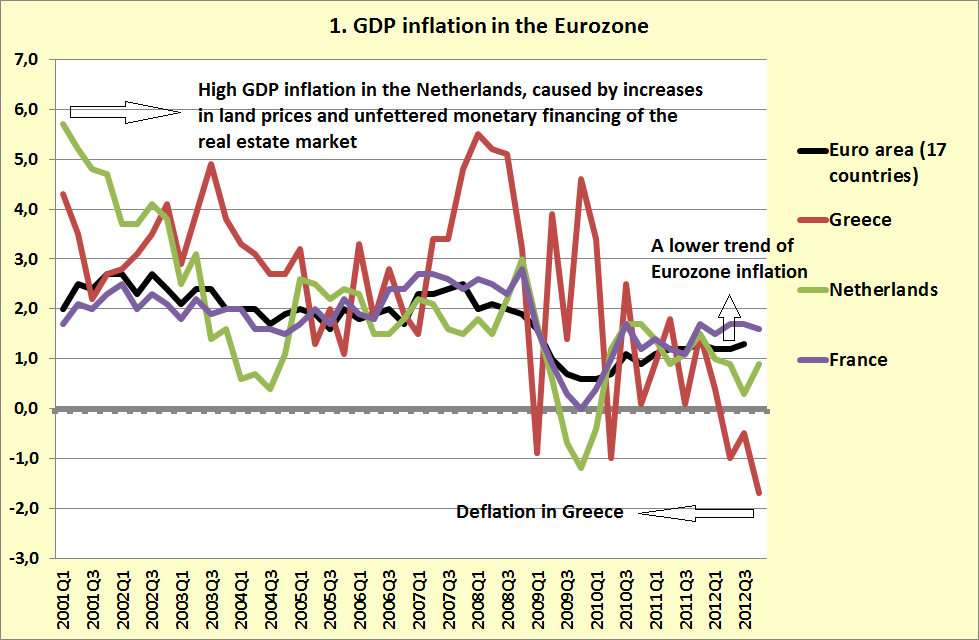

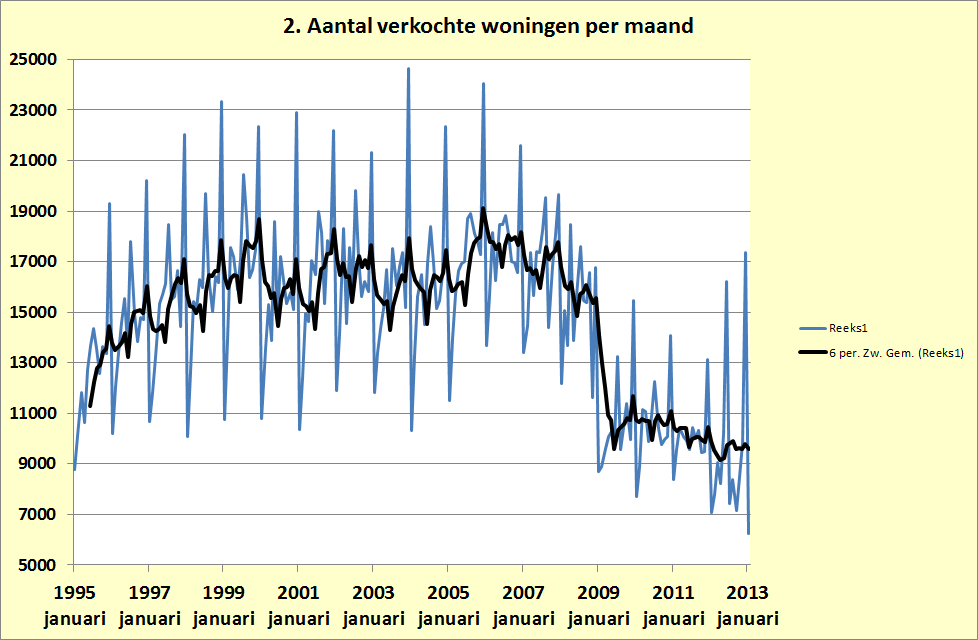

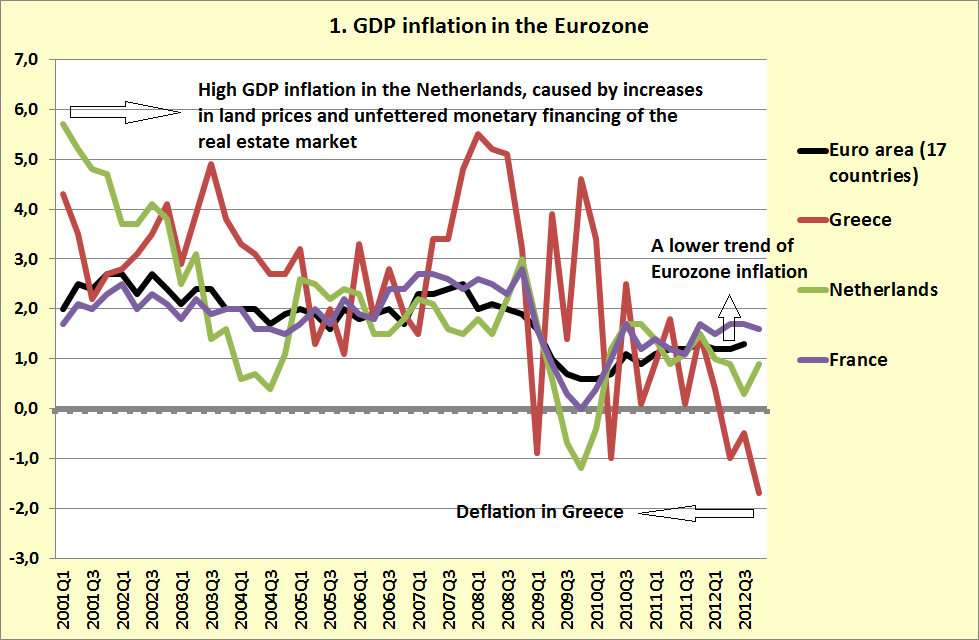

Vier jaar geleden verscheen Onno Ruding op de Nederlandse t.v. En hoewel hij de noodzaak van forse monetaire maatregelen toegaf waarschuwde hij wel voor wat volgens hem een consequentie hiervan zou zijn: oplopende inflatie. Had hij gelijk? Nee. Hij had knetterend ongelijk (grafiek). De inflatie is trendmatig lager dan voor de crisis en regelrechte deflatie begint hier en daar zijn kwaadaardige kop op te steken. Toch stelt hij, vandaag in de Volkskrant, weer dat we bang moeten zijn voor inflatie. Maar wellicht is het omgekeerde het geval. Het idee lag tot enkele weken geleden ook voor mij nog buiten mijn denkraam – maar het is absoluut niet uitgesloten dat de Eurozone een Japans scenario tegemoet gaat, met decennia lang gedurig dalende prijzen en inkomens. Niet leuk, voor huishoudens (en banken!) als je een aflossingsvrije hypotheek hebt. Het is dus van belang na te gaan waarom Ruding fout zat – en zit.

Bij het antwoord op die vraag kijk ik niet enkel naar de consumentenprijzen maar ook naar de prijzen van de overheidsconsumptie en de investeringen, die hun weerslag vinden in de prijsindex voor de totale economie: het BBP-prijsniveau. Ik weet het – de ECB definieert de inflatie als een specifieke consumentenprijsindex en tot 2008 was dit ook geen probleem. In de meeste landen ontwikkelde deze zich tot 2008 min of meer conform de BBP-deflator. Na 2008 was, met name omdat prijzen van investeringsprojecten en goederen veel minder stegen dan de consumentenprijzen, niet meer het geval en kunnen we beter naar de bredere voor de totale economie kijken. Voor het verschil: zie Nederland rond 2001 toen de prijzen van investeringsprojecten door hypothecair gefundeerde monetaire geldschepping sterk opliepen. Ik kom hier op terug (punt 3 beneden).

Ruding blijkt twee kardinale fouten te maken, beide gebaseerd op gebrek aan kennis van ons geldsysteem en wezen en waarde van het geld. De eerste (1) is zijn definiëring van ‘geld’ en de tweede (2) is zijn definiëring van ‘de economie’. Let op: in het navolgende ben ik wat de definitie van geld betreft volledig consistent met het denken van de ECB hierover. En de ECB verwacht dalende inflatie, waarbij de inflatievoorspellingen van de ECB de afgelopen anderhalf jaar tamelijk zuiver zijn geweest, anders dan die van Ruding (en nog een aantal andere Nederlandse economen, overigens).

Ad 1. Impliciet – en anders dan de ECB doet – definieert Ruding de maatschappelijke geldhoeveelheid als de hoeveelheid geld in omloop (het geld op uw betaalrekening en in uw beurs) PLUS de hoeveelheid uitgegeven ‘reserve’-geld op de balans van de Europese Centrale Bank. En dat is dus niet juist, als je naar de inflatie kijkt. De ECB definieert de hoeveelheid geld die van belang is voor de inflatie als de hoeveelheid geld in handen van partijen die dit uit kunnen geven, dus de huishoudens en de bedrijven. Het ‘reserve’-geld op de balans van de banken is volgens dit denken te vergelijken met het geld in het geldpakhuis van Dagobert D. – het kan niet worden uitgegeven in de goederen- en diensteneconomie en leidt (volgens de onderzoeken van de ECB hierover!) niet tot inflatie. Overigens is ook het verband tussen de ‘M-3’ geldhoeveelheid van de ECB en de inflatie bepaald geen 100%, maar dat hier terzijde. Natuurlijk is een van de belangrijkste uitdagingen voor de macro-econoom dat verbanden in de economie en ook die tussen ‘reserve’-geld en het prijsniveau voortdurend wijzigen. Maar wat dat betreft is, doordat die reserves de banken tegenwoordig geld opleveren het verband tussen dit ‘Dagboert D.’ geld en de maatschappelijke geldhoeveelheid alleen maar zwakker geworden. Hier kunt u lezen wat de rechtse maar belezen econoom Tyler Cowen hierover zegt.

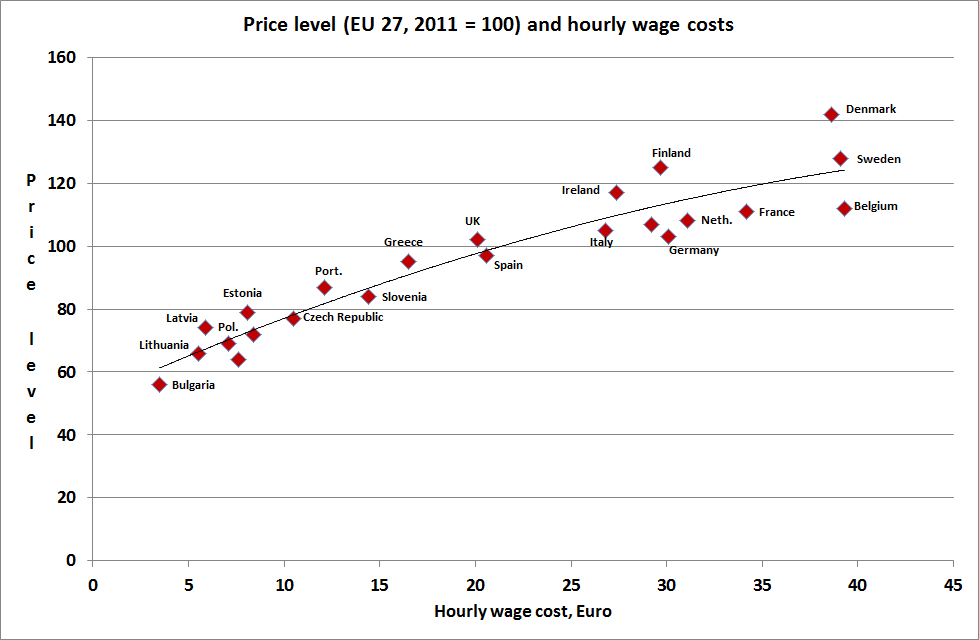

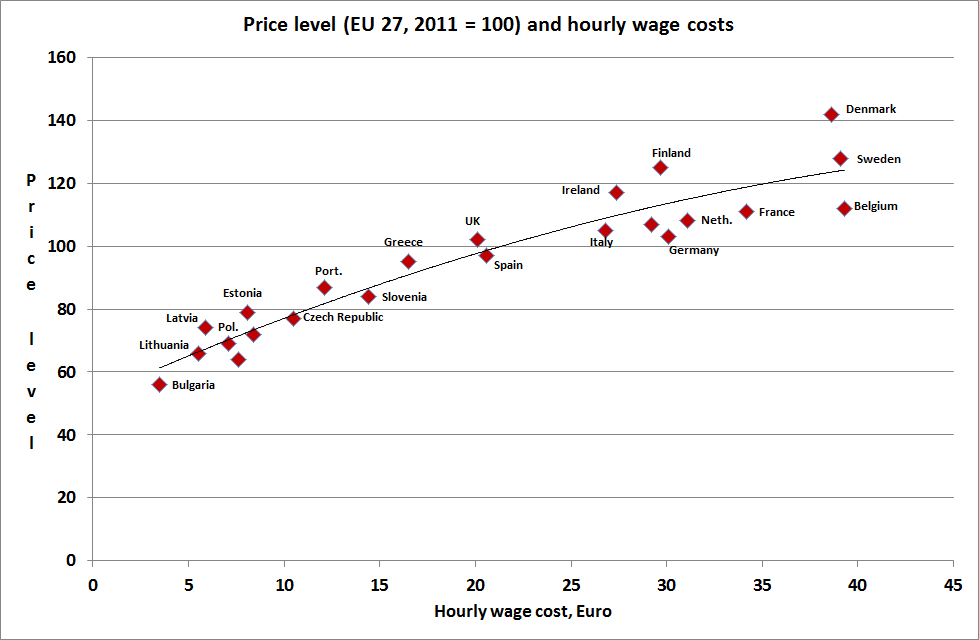

Ad 2. Het inflatiemodel dat Ruding gebruikt is de corrupte versie van de simpele verkeersvergelijking: MV = PT. De geldhoeveelheid maal de omloopsnelheid van het geld (MV) is gelijk aan de waarde van het aantal transacties dat in de economie verricht wordt (PT). Waarbij, statistisch gezien corrupt, PT voor het gemak gelijk wordt gesteld aan het Bruto Nationale Inkomen en eigenlijk, omdat vaak enkel naar de consumptieprijsindex wordt gekeken, naar de finale consumptie door huishoudingen. Maar volgens de boekhoudkundige noodzakelijkheden imminent in onze monetaire economie geldt, zoals in nationale rekeningen gemeten wordt, dat de (finale) bestedingen gelijk zijn aan het inkomen. Waarbij (met voorbijgaan aan enkele details) dit inkomen wordt gedefinieerd als (waarde van de verkopen – waarde van de inkopen). Echter, als we niet naar de inkomens kijken maar naar het gebruik van geld dan moet die waarde van de inkopen natuurlijk niet van de waarde van de verkopen worden afgetrokken maar erbij worden opgeteld. Als de prijs van geïmporteerde olie stijgt dan stijgt zowel de waarde van de verkopen (prijsstijgingen worden doorberekend) als de waarde van de inkopen. En is dus meer geld nodig. In eerste instantie wordt dit gefinancierd via ‘debiteuren’ en ‘crediteuren’ posten op de balansen van de verkopers en kopers – maar uiteindelijk zal er ‘legal tender’ voor nodig zijn om deze schulden te voldoen. Dit was natuurlijk de situatie van 1973 en 1974. Daarnaast wordt de toegevoegde waarde van de bedrijven echter gebruikt om de inkomens te betalen: de lonen, de winsten en de rente en pacht/huren. En ook dit zijn ‘PT’ transacties! De belangrijkste van deze posten is het loon. Om een lang verhaal kort te maken – dat betekent dus dat zolang de lonen (en de winsten en de rente en de pachten) niet fors stijgen het, in een tijdperk waarin de prijzen van geïmporteerde grondstoffen niet te snel toenemen, zeer onwaarschijnlijk is dat de BBP-inflatie fors toeneemt. ‘The proof of the pudding is in the eating’: bij deze een grafiekje (bron: Eurostat) over de verhouding tussen het prijsniveau en het loonniveau in de Europese Unie. Zeker als we de landen wegen naar omvang van de economie is er een opmerkelijk strak verband tussen lonen en prijsniveau (deels overigens omdat lonen soms ook het prijsniveau zijn, zoals bij uw garagerekening).

De lonen stijgen momenteel niet of beperkt, de rente die bedrijven betalen wordt langzaam lager, de winsten zijn al hoger geworden en de pachten en huren – tsja, daar moet de overheid maar eens goed over nadenken. Terzijde: waarom is het voor veel economen zo ongelooflijk lastig om te zien dat extra geld niet altijd tot extra bestedingen leidt en dat in een situatie van onderbesteding pas als de bestedingen sterk toenemen dit tot hogere prijzen zal leiden?

Ad 3. Daarbij komt dan nog dat de maatschappelijke geldhoeveelheid ook wordt gebruikt (en via hypothecair gefundeerde geldschepping zelfs toeneemt door) voor het kopen van bestaande producten, zoals woningen. Dit moet uitgaande van de verkeersvergelijking nog bij de verkopen en inkopen in de inkomensgenererende sector (de BBP sector dus) worden opgeteld. Dit is wat ingewikkeld, omdat woningverkopen via de hypotheken tot toename van de geldhoeveelheid leiden. Maar die verkopen zijn zeer fors gedaald, evenals de prijzen, wat betekent dat de monetaire impuls vanuit de woningverkopen op de rest van de economie dus zo goed als nihil geworden is. Waarbij deze impuls de afgelopen twintig jaar in Nederland overigens werd afgeroomd door de besparingen, maar dat hier terzijde. En in Spanje niet zozeer tot hogere prijzen leidde maar tot grote tekorten op de handelsbalans en veel immigratie.

Samenvattend: de inflatie is de afgelopen jaren alleen maar lager geworden en er is in belangrijke sectoren van de economie (en zelfs in hele landen) sprake van regelrechte deflatie, Ruding hanteert een definitie van geld die niet bepaald bij de tijd is en zijn idee van de verkeersvergelijking is gebaseerd op het, statistisch gezien, corrupte denken dat ‘PT’ gelijk gesteld kan worden aan de toegevoegde waarde. Quod non. PT is de omzet, niet de toegevoegde waarde, plus de inkomens, plus de omzet in de tweedehandsmarkt (oeps, ik heb de aankopen van waardepapieren nog uit dit verhaal gelaten).

feb 22, 2013

Posted by MerijnKnibbe on feb 22, 2013 | 1 comment

Een van de statistieken die te weinig aandacht krijgt is de brede, U-6 werkloosheid zoals die door Eurostat wordt berekend. Weliswaar publiceert niet de totale U-6 werkloosheid maar wel de (elkaar uitsluitende en zorgvuldig gemeten en gedefinieerde) onderdelen van de U-6 werkloosheid.

Ik heb hier verschillende keren over bericht, bijvoorbeeld hier, hier, hier en hier

Volgens Peter de Waard, in de Volkskrant van vandaag, zijn de laatste gegevens hierover van 2010. Niet juist: de laatste gegevens zijn van het derde kwartaal van 2012. Alleen berekent, om wat voor duistere bureaucratische redenen dan ook, Eurostat niet zelf de U-6 werkloosheid. Het publiceert alleen de onderdelen. Ik vermoed dat dit Italiaanse tegenstand betreft: met name Italië (maar ook bijvoorbeeld Engeland!) komt er relatief veel slechter uit als we naar de brede werkloosheid kijken. Maar als Eurostat het niet doet – dan moet een obscure econoblogger dat dus maar doen:

Overigens moppert De Waard een beetje over al die verschillende werkloosheidsstatistieken. Dit is volkomen onjuist en hij moet deze stellingname herzien. Een van de uitermate zwakke punten van de economie als wetenschap is dat economen geen zorgvuldige opleiding krijgen in het hoe en wat en waarom van de (macro-) economische statistieken, terwijl juist op dat gebied de afgelopen veertig jaar veel meer vooruitgang is geboekt dan op theoretisch gebied. Lees de moderne nationale rekeningen. En er wordt nog steeds veel vooruitgang geboekt. Een gebied waar op dit moment veel actie is zijn overigens juist de arbeidsstatistieken, waar men onder leiding van de ILO (International Labour Office) bezig is met een herziening van de definities en zelfs de concepten (hoe verwerken we onbetaalde arbeid beter in de statistieken). Het cruciale document hierover is hier te vinden. Dit betreft dus hoe wij, als macro-economen, niet alleen de wereld meten maar zelfs hoe we die zien en welke bril we opdoen om er naar te kijken. Helaas is daar, consistent met de blinde vlek die veel moderne zichzelf macro-arbeids-economen noemende mensen hebben voor het meten van variabelen, geen enkele discussie over. Ik heb het wel eens op een rijtje gezet, maar in echte wetenschappen krijg je een Nobelprijs als je iets nieuws meet, of dat mogelijk maakt. Economen krijgen zo’n prijs als ze bewijzen dat een economische crisis in hun modellen niet kan bestaan, mede omdat de multiplier per definitie (!) nul is. Met als gevolg dat zeer bekende economen uiterst stupide fouten maken als het om de interpretatie van de statistieken gaat. Bekend is bijvoorbeeld de ‘Fama Fallacy‘, waarbij Eugene Fama er vanuit ging dat omdat, achteraf, bestedingen altijd gelijk zijn aan de verkopen deze bestedingen en verkopen niet kunnen veranderen door meer uit te geven. Oeps. Het water dat via de Rijn Nederland instroomt is gelijk aan de hoeveelheid die Duitsland uitstroomt. Maar dat betekent niet dat het niveau van de Rijn niet kan wisselen – waar Fama, vaak getipt als toekomstig Nobelprijswinnaar, dus wel stelde, geïndoctrineerd door het algemene evenwichtsdenken waarin je niet naar het water kijkt maar enkel naar de bedding van de Rijn, wel van uitging. Dat soort fouten maken economen dus, door te weinig kennis te hebben van de economische statistiek. En die meet nou eenmaal een echte wereld, die ingewikkeld is, anders dan de simpelmansmodellen van de theoretische economen.

feb 21, 2013

Posted by MerijnKnibbe on feb 21, 2013 | 8 comments

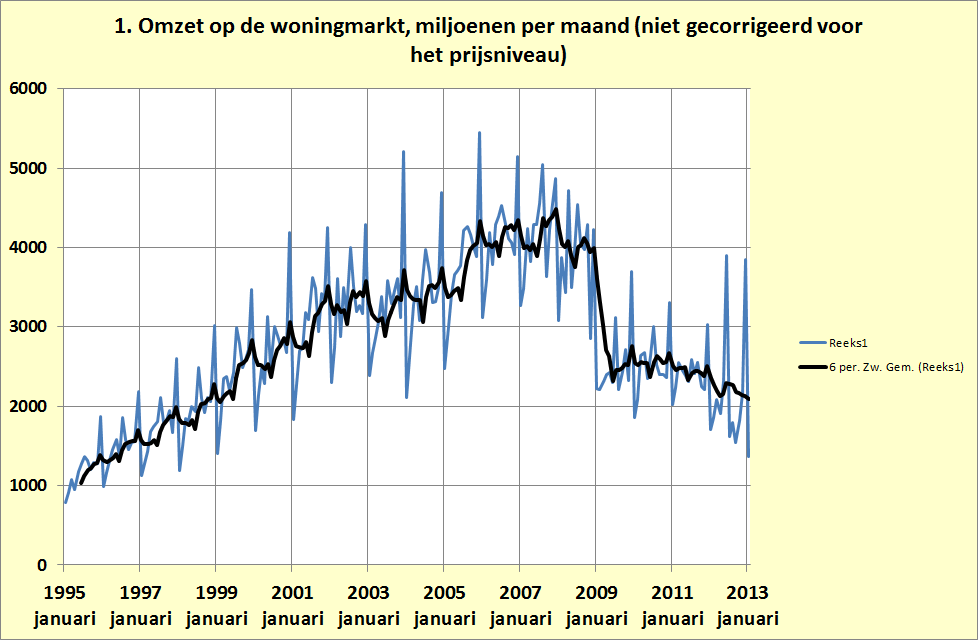

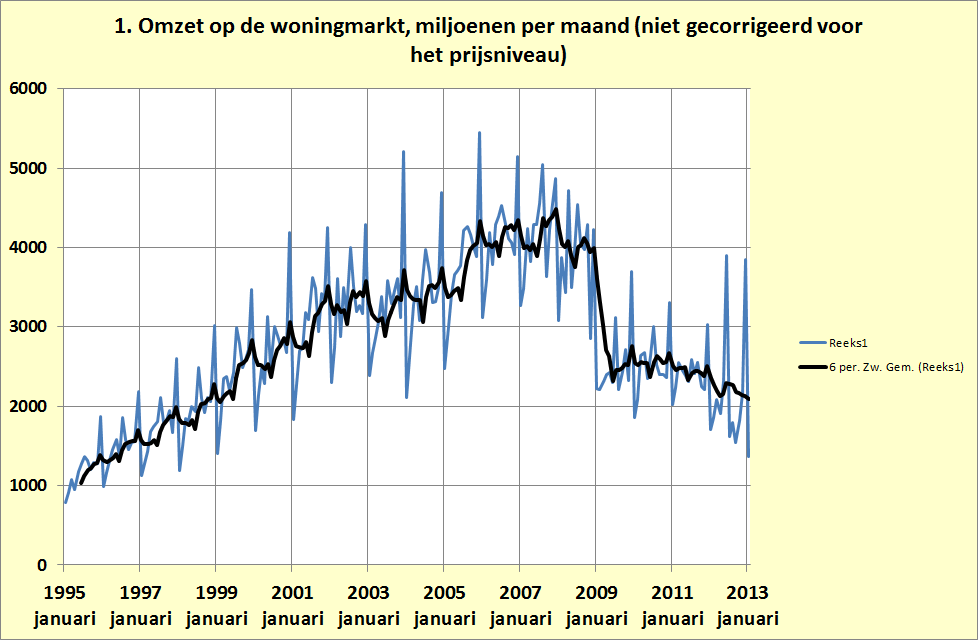

De prijsdaling van bestaande koopwoningen die vanochtend door het CBS bekend werd gemaakt was schokkend. Maar op markten gaat het niet enkel om de prijs – het gaat ook om de hoeveelheid. Maar hoe zit het met de hoeveelheid verkochte woningen, en de omzet op de markt? Laten we eerst naar de grafiek van de omzet op de woningmarkt kijken. De ‘roze olifant’: die omzet is historisch gezien bizar laag – en daalt nog steeds!

Detail: de omzet in januari was, ongecorrigeerd voor de geldontwaarding, de laagste sinds januari 1997. En de omzet daalt niet alleen nog steeds – het patroon van de omzet geeft aan dat de markt nog steeds naar een nieuw evenwicht zoekt. De trendlijn is een 6-maands voortschrijdend gemiddelde. Tot en met 2008 laat deze trendlijn nog steeds een seizoenspatroon zien. Dat is normaal voor maandreeksen, normaal moet je een 12-maands voortschrijdend gemiddelde nemen om het seizoen eruit te halen (of een ingewikkeld model gebruiken, heb ik hier niet gedaan). Maar na 2008 is er ook in de zes-maandse reeks geen seizoenspatroon meer te herkennen, wat aangeeft dat de markt in een vrijwel continue staat van flux is (voor econometristen: ik blijf een, desnoods gewogen, voortschrijdend gemiddelde veel handiger vinden dan een HP-filter). Vragers en aanbieders zijn voortdurend op zoek naar de evenwichtsprijs – maar die blijkt door de ontwikkelingen dan wel telkens te verschuiven dan wel veel lager te liggen dan iedereen denkt. De woningmarkt is een uitermate ‘trage’ markt, als het om de prijsvorming gaat.

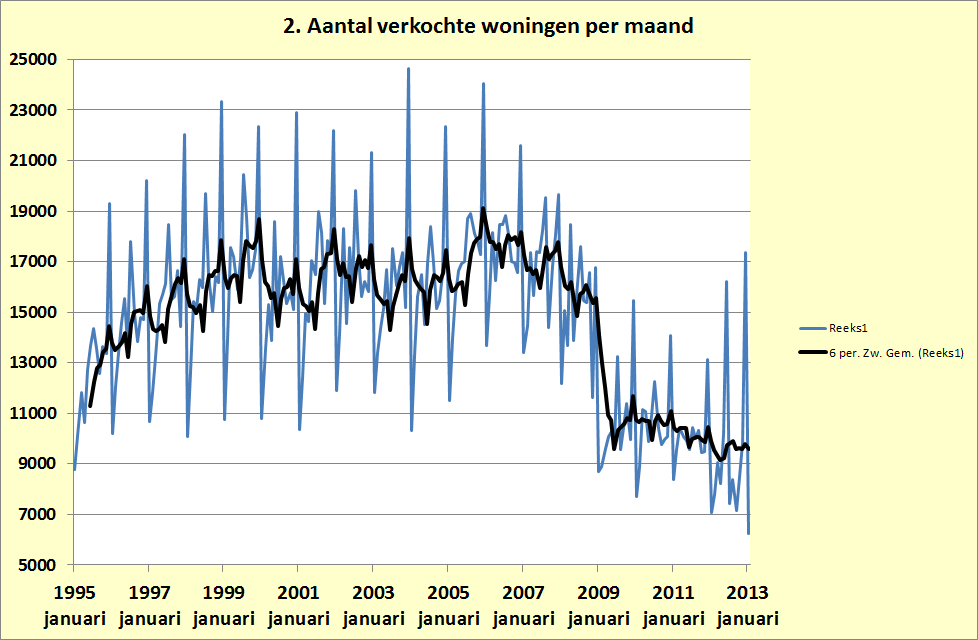

De omzet is natuurlijk het product van prijzen en verkochte hoeveelheden. De prijs krijgt veel aandacht – maar zeker op de iets langere termijn is de hoeveelheid zeker van even groot belang. Ook hier: de aantallen zijn zeer laag, de markt is niet enkel op zoek naar een nieuwe prijs maar is ook zichzelf aan het ‘heruitvinden’.

Wat daarbij uitermate belangrijk is: de afgelopen decennia is het denken over huizen geëconomiseerd. Een huis werd steeds meer gezien als een belegging en steeds minder als een thuis. En dat denken zullen we moeten aanpassen – het einde van het neoliberale tijdperk. De belegging is vrijwel illiquide geworden, voor veel mensen. Wat dus ook betekent dat je je huis stomweg niet meer kunt ‘opeten’, als je het verzorgingstehuis in moet. Terwijl de regelgeving steeds meer uitgaat van een hoge liquiditeit van woningen is die liquiditeit in de realiteit steeds minder.

Wanneer we de prijs in de beschouwing meenemen is opmerkelijk dat deze eigenlijk nog maar weinig gedaald is, vergeleken met het aantal verkochte woningen. Opmerkelijk aan de woningmarkt is natuurlijk dat er sprake is van twee transacties: het kopen van een woning en het lenen van het bedrag dat daarvoor nodig is. En we mogen minder lenen. Dus blijft de prijs onder druk staan. Let wel: als de geldkraan weer opengedraaid wordt zal de prijs zonder meer stijgen – de ontwikkeling in december is daar een voorbeeld van. We hebben de bizarre illusie dat als bijvoorbeeld de rente daalt we meer moeten lenen zodat de prijs van woningen moet stijgt. Wat een onzin. Als de prijs van een pak melk daalt dan moet het vervoerbedrijf toch ook niet meer geld krijgen! De hypotheekrente moet inderdaad omlaag en de markt moet een nieuw evenwicht vinden, met een veel hoger aantal verkopen – zolang dat maar niet tot hogere prijzen leidt. En die mensen die ‘onder water’ zitten? We moeten het eenvoudiger maken dat zij op korte termijn hun hypotheek tegen die lagere rente kunnen herfinancieren. Slecht voor de banken, goed voor de huishoudens. Wat dat betreft heb ik overigens mijn mening veranderd – de balansen van de banken moeten, ondanks de grote problemen daarmee, op dit moment minder prioriteit krijgen.

Oplossingen? Die zullen zeer structureel moeten zijn. De markt is ‘in flux’ en zoekt niet enkel een nieuw prijsniveau maar ook een nieuwe structuur. Voor de nieuwbouwmarkt betekent dit bijvoorbeeld: meer woningen bouwen op basis van erfpacht. Daardoor is een lagere investering mogelijk. Voor de bestaande woningen: wellicht moeten we af van het ideaal dat iedereen zijn eigen huisje heeft. Wellicht zitten we in een historische fase waarin het aantal huishoudens in een huurwoningen weer stijgt, waarbij deze woningen worden verhuurd door eigenaars die zelf ook huren maar die hun oude huis niet konden verkopen. De regelgeving daarvoor zal verder moeten worden geoptimaliseerd, wat bijvoorbeeld betekent dat er voor de verzorgingstehuisbijdrage geen vermogenstoets maar een inkomenstoets komt, inclusief een soort ‘huurwaardeforfait’. Hypotheken moeten niet meer op basis van de waarde van het huis inclusief grondwaarde maar op basis van het inkomen, inclusief dat huurwaardeforfait, moeten worden afgegeven. En, o ja, die starters. Die moeten gewoon weer gaan starten in een aftands flatje, in plaats van zoals bijvoorbeeld op het Brabantse platteland de gewoonte was geworden in een nieuwbouwwoning van 500 kuub, met een ‘groeihypotheek’.

feb 20, 2013

Posted by EmilBakkum on feb 20, 2013 | 1 comment

Eind oktober vorig jaar werd het regeer-akkoord “Bruggen slaan” gepresenteerd. Aangezien de beide coalitie-partners erg verschillend denken over het lands-belang, lag een bevriezing van de status quo voor de hand, in afwachting van een toekomstig duidelijker verkiezings-resultaat. Twee naalden, die elkander steken, hechten niet. Maar wat logisch leek, gebeurde niet. In deze column wordt de verbazing wekkende belasting paragraaf op de korrel genomen.

In het nieuwbakken voorstel zou het hoogste tarief voor de inkomsten-belasting (IB) gaan van 52 procent naar 49 procent, en de derde schijf zou in 2014 gaan van 42 naar 38 procent. Daarmee werd de IB fors minder progressief. Bovendien bleef de al geplande BTW-verhoging naar 21 procent gewoon in stand. Niet iedereen zal dat rechtvaardig vinden [1]. Vanuit economisch perspectief is zorgwekkend, dat de in het akkoord gedachte stelsel wijzigingen de conjuncturele stabiliteit van ons land verminderen. Immers progressieve belastingen zijn wat men noemt een economische stabilisator. Ze stimuleren de economie in tijden van recessies, en remmen af in tijden van hoog-conjunctuur. Trouwens de WW uitkering, die in het akkoord is versoberd, is eveneens zo een economische stabilisator. Geen beste beurt, is je eerste reactie. Geluk en glas breekt even ras.

Nu ligt de zaak genuanceerder, doordat de partners te gelijker tijd de zorgkosten inkomens-afhankelijk wilden maken. Het linkse smaldeel had deze maatregel inderdaad in zijn verkiezings-programma staan. Des ondanks blijft de vondst van de onderhandelaars verwarrend voor de kiezer. Immers de zorg-kosten zijn een vast gegeven, en kunnen niet meebewegen met de conjunctuur. Daarom zijn ze ongeschikt als automatische stabilisator, zou je denken.

Overigens is in linkse kringen het verlagen van de schijf-tarieven denkbaar, mits dat onderdeel uitmaakt van een totaal-pakket. De fiscaal specialist en sociaal-democraat Flip de Kam ondersteunt in zijn aardige boek “Wie betaalt de staat?” (2007) zo een verlaging, tenminste wanneer er alternatieve belasting-inkomsten worden aangeboord. De Kam wil de vermogens, die nu uniform met 1.2% worden aangeslagen, weer naar draagkracht belasten. En het oerwoud aan vrijstellingen zou moeten worden uitgedund. Dat vergroot de heffings-grondslag. Ook wil de Kam de vermogens-winsten belasten. En ten slotte wil hij bij de gepensioneerden (65+ schrijft hij nog) de lage tarieven in de twee eerste schijven verhogen. Gepensioneerden behoren intussen tot het rijkere deel van de natie. Aldus zouden er in de Kams visie drie schijven komen, van respectievelijk 30%, 40% en 55%.

Het zal allemaal wel kloppen. Je hoort dezelfde voorstellen ook elders vanuit de linkse hoek. Maar zolang de haalbaarheid van een totaal-pakket aan hervormingen politiek twijfelachtig is, blijft het bij academisch filosoferen. Er dreigt zelfs het gevaar, dat er selectief in wordt geshopt en onderdelen ervan in isolement worden ingevoerd. Sowieso is een los strijdpunt beter aan de kiezers te verkopen dan een totaal-pakket. Een klein pak is een groot gemak. Het lijkt me sterk, dat het pakket bij voorbaat kan rekenen op een breed electoraal draagvlak. Zal dit de steun krijgen van de midden-groepen, die overigens doorlopen tot de bovenste 10% inkomens, en de senioren? Men vindt veel grijzen, maar weinig wijzen.

Staats-schulden dreigen altijd te ontsporen, onder het motto “het is beter rood te staan dan krap te zitten”. Politici hebben in dit opzicht een slechte reputatie. Je moet niet met je visite-kaartje gooien. Er bestaan wel degelijk fatsoenlijke vuistregels voor de financiering van de staat. De staat heeft recht op een financieel gezonde begroting. Dit verlangt van de staat, dat hij bereid is om de heffing van belastingen te rechtvaardigen. De beleids-doelen moeten helder zijn en controleerbaar. En de middelen moeten efficient worden besteed. Linkse politici moeten voorop lopen bij de verdediging van deze vuistregels, omdat juist zij een belangrijke economische rol toekennen aan de staat.

Zeker sinds de schulden-crisis van de Europese landen groeit in linkse kringen, zoals de sociaal-democratie, het besef, dat je niet oneindig de belasting-inkomsten kunt verminderen. De staat moet over voldoende middelen kunnen blijven beschikken om zijn basale taken uit te voeren. De sociale staat, in Nederland meestal verzorgings-staat genoemd, moet overeind blijven. In het verleden slaagde links steeds weer in het aanbrengen van verbeteringen voor het minimum inkomen en de ziekenzorg. Het vluchtige karakter van de mondiale economie en de intrede van flexwerk versterken de noodzaak van arrangementen voor de bestaans-zekerheid. Het sociaal verbond moet marginaliteit bestrijden, zodat iedereen aan de bak kan. Bezuinigingen op de staat ondermijnen onze bestaande orde.

Eerst gedacht en dan gedaan is langs de weg der wijzen gaan. Het linkse smaldeel kan voortbouwen op een eigen fiscale leer van eeuwen. De progressieve heffing blijft een hoeksteen van elke linkse politiek. Anderzijds zijn omzet-belastingen minder wenselijk. Een tweede hoeksteen ervan is de belasting op inkomsten uit kapitaal, die niet mag onderdoen voor die uit arbeid. Een baksteen is nooit alleen. Al moet daarbij worden erkend, dat ook linkse politici niet vrij blijven van de neoliberale tijdgeest.

Een beetje politicus vraagt zich al snel af, in hoeverre de linkse standpunten kunnen rekenen op electorale bijval [2]. Tegenover het voordeel van de automatische stabilisatoren staat het nadeel, dat zij de staat opzadelen met conjunctureel sterk schommelende inkomsten. Het is voor de staat inderdaad lastig om meerjarige, anti-cyclische investerings-plannen te ontwikkelen. Immers het aardige aan de toekomst is dat je hem niet kent [3]. Voor je het weet, moeten de doelstellingen tussen vier planken worden afgevoerd. Omgekeerd kun je de omzet-belasting verdedigen met het argument, dat haar opbrengst redelijk stabiel is. En ze is moeilijk te ontlopen. Dat soort observaties telt mee in een tijd, waarin de staat armer wordt. In het afgelopen decennium hebben helaas zowel Duitsland als Frankrijk de BTW verhoogd.

Een interessant debat vindt plaats in Duitsland. Breed in de Duitse samenleving wordt de noodzaak gevoeld om de schulden van alle overheids-lagen af te remmen, met een wettelijke Schuldenbremse. Kennelijk gaat die de verplichting opleggen om het structurele begrotings-tekort van de bond terug te brengen naar 0.35% van het BNP, en van de landen naar 0%. De politieke strijd lijkt zich te beperken tot de mate, waarin de wet een conjuncturele bijsturing toelaat. Immers de schulden-rem dreigt een pro-cyclisch beleid te bevorderen. Dan wordt de remedie erger dan de kwaal. Zuster Anna, ziet gij nog iets komen? In ieder geval lijkt er op Europees niveau een omslag plaats te vinden naar een nieuw politiek-fiscaal paradigma.

Om terug te keren naar het regeer-akkoord, dat deze column heeft opgeroepen: het belasting-plan heeft verwarring gezaaid zowel bij rechtse als linkse stemmers. Het is typisch een product, dat onder de Haagse kaas-stolp is uitgebroed, en wellicht niet meer dan een tussen-station in de zoektocht naar wederzijds vertrouwen. Dat is menselijk. Lege kisten maken twisten. Maar vanuit een democratisch perspectief verdient de bedachte hervorming beslist geen schoonheids-prijs. Ook al haalde men in november snel bakzeil, zij blijft een lange neus naar de kiezer.

Het linkse smaldeel heeft het bijkomende probleem, volgens de Kam, dat het niet beschikt over een coherente visie op een toekomstig belasting-stelsel. En dan is het lastig onderhandelen. Persoonlijk zou ik zeggen, houdt in ieder geval de economische stabilisatoren in stand (progressiviteit, volwaardige uitkeringen). En daarnaast moet de staat toch maar streven naar een anti-cyclische planning, hoe moeilijk ook. Elk ontwikkeld land heeft tegenwoordig wel een plan-bureau, dat daarbij kan helpen [4].

Voetnoten:

[1] Een aardige bak illustreert het dilemma. Een rijke zakenman is bij de belasting-ambtenaar: “Goed, dus ik betaal 35% belasting over mijn inkomsten”. Ambtenaar: “Nonsens, het tarief is 47%”. Zakenman: “Wat valt mij dat van u tegen, dat u marchandeert”.

[2] Citaat van Jan Vanspauwen (Vlaams filosoof): een politicus is iemand die verwacht, dat wij zijn beloftes houden. Of een wat dramatischer citaat van Ignazio Silone (Italiaans auteur): politici zijn acteurs in een theater, waar de souffleurs het duidelijkst spreken. Of komischer, in een citaat van Bobb Bern (Vlaams dichter): in de politiek werpt men parels voor de zijnen.

[3] Citaat van Henriette Roland Holst – van der Schaik: Morgen werd gisteren geschreven.

[4] Een recente publicatie over planning is afkomstig van Dieter Vesper.

feb 19, 2013

Posted by MerijnKnibbe on feb 19, 2013 | 3 comments

Geen paniek. We worden steeds ouder – goed nieuws. En dat kunnen we allemaal makkelijk betalen. Makkelijk. Reken met me mee:

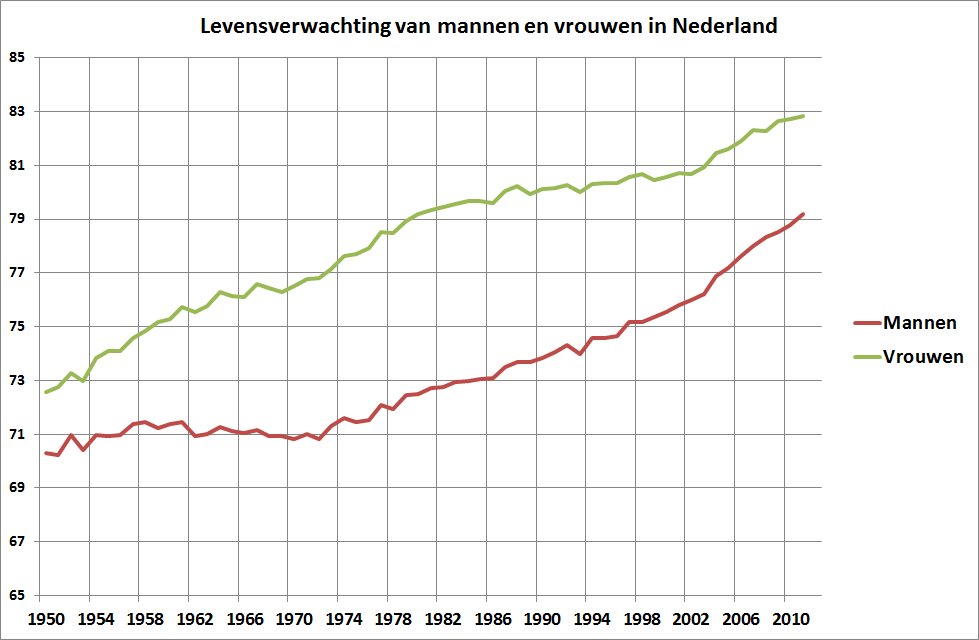

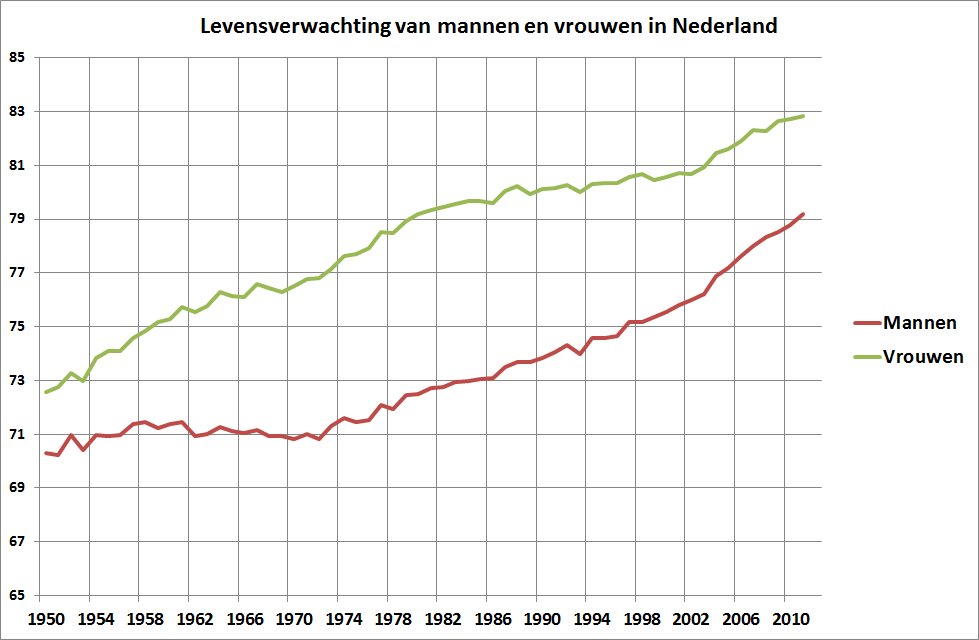

A. De gemiddelde levensverwachting is de afgelopen twintig jaren voor vrouwen met een bescheiden 3,3% gestegen van 80,2 naar 82,9 jaar. Mannen deden het wat beter maar halen nog steeds bij lange na niet de leeftijd die vrouwen in 1991 al haalden. De levensverwachting steeg voor hen met 7% van 74,1 naar 79,2 jaar. Alle gegevens: CBS, zie verder de grafiek.

B. Daarbij is de gemiddelde tijd die deze mensen na de de facto pensionering afhankelijk zijn van een uitkering fors aan het dalen. De gemiddelde de facto pensioenleeftijd bedroeg in 1991 ongeveer 60 jaar, tegenwoordig is dat alweer 64,5 of zo. Dat betekent dat mannen die nu met pensioen gaan even lang als vroeger een VUT/pensioen/AOW-uitkering krijgen. Voor vrouwen is het aantal jaren dat ze die krijgen zelfs gedaald. Daarbij gaat de pensioenleeftijd binnenkort naar 67, er komt dus nogmaals 2,5 jaar bij. Voordat mensen dus langer pensioen krijgen dan vroeger zal de leeftijdsverwachting voor mannen met nogmaals ruim twee jaar moeten stijgen en die van vrouwen met 3 jaar.

C. Nu stijgt natuurlijk het relatieve aantal bejaarden ten opzichte van de ‘jongere’ generaties. Echter, als deze jongere generaties (i.e. de mensen tot en met 66) 10% meer uren gaan maken (i.e. de arbeidstijdverkorting van de jaren tachtig wordt terug gedraaid) dan wordt dat al gecompenseerd. Tellen we daar een daling van de werkloosheid met 3% bij op plus een verkorting van de gemiddelde studieduur van 1 jaar dan zitten we op 15% extra arbeidsaanbod. Ook kan de productiviteit flink stijgen (denk, in de verzorging, aan de inzet van al beschikbare stofzuigrobots en dergelijke).

Ik zie de reden voor al die paniek dus niet. Daarnaast – sparen voor later heeft weinig zin als dat geld tegen die tijd niet nuttig besteed kan worden. Een grote hoeveelheid spaargeld die opeens ‘los’ komt zal zwaar inflatoir werken op de tarieven van (directies van) verzorgingstehuizen en dergelijke. Maar wat nog minder zin heeft – mensen nu minder laten besteden als dat geld (wat het geval is) niet geïnvesteerd wordt, in de toekomst. Dan ben je alleen maar aan het krimpen om te krimpen.