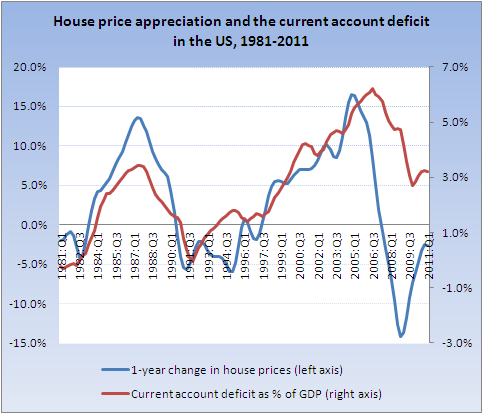

Grafiek van 17/12/11. Lenen, huizen en tekorten.

Update: ik ben het werk van Reinhart en Rogoff aan het gebruiken (This time is different. Eight centuries of financial folly) . Daarbij kwam ik, in verband met de grafiek hieronder, de volgende wel zeer toepasselijke quote van Carmen Reinhart uit 2008 tegen (die ook meer dan duidelijk aangeeft dat, anders dan wel wordt gesteld, het bij de door R@R aangegeven schuldenrisico’s niet enkel om overheidsschuld gaat!):

“You can’t just focus on a single indicator, you have to look in conjunction. Our book is not about a bubble in housing or a bubble in the equity market. You look at pricing in these markets in conjunction with what is happening with capital inflows and the current account deficit. What is happening in conjunction with indebtedness. When several of these indicators start running off the charts simultaneously, you have a vulnerable situation.”

In aansluiting op de post van Jesse Frederik van gisteren en in het kader van de vraag of de Euro zelf de Eurozone aan diggelen scheurt:

Eerst: de boekhouding. Lenen aan het buitenland is boekhoudkundig hetzelfde als lenen aan de overheid.

* Als we lenen aan het buitenland en dit buitenland aan ons besteed dan wij aan hun dan vinden we dat fantastisch en willen we zelfs meer

* Maar als we lenen aan de overheid en deze overheid dus netto meer besteed dan wij aan belasting betalen dan is dat een groot probleem en willen we minder

En welke schulden vind U betrouwbaarder: die van Griekse bedrijven of die van de Nederlandse overheid? Maar dat terzijde.

Dan: de theorie. Waardoor worden die schulden van het buitenland veroorzaakt?

Kash Mansori heeft een fraaie grafiek die weergeeft dat de macro-economische boekhoudkundige gelijkheid dat een tekort op de lopende rekening per definitie gefinancierd wordt ook een meso-economische pendant heeft. Deze pendant is geen boekhoudkundige noodzakelijkheid – maar doet zich kennelijk wel voor. Als de huizenprijzen stijgen dan sparen de mensen minder en geven ze meer uit, waardoor het tekort op de lopende rekening toeneemt, in de VS (theoretisch hadden bijvoorbeeld overheidsbesparingen dit kunnen neutraliseren, dat is dus niet gebeurd).

De verhouding tussen leningen en tekorten op de lopende rekening is boekhoudkundig een noodzaak – maar kan natuurlijk heel andere oorzaken hebben.

* Er kan sprake zijn van actieve leningen/investeringen (bijvoorbeeld door Nederlandse pensioenfondsen in resorts voor ouderen in Spanje).

* En er kan sprake zijn van passieve leningen. Als u exporteert naar Colombia dan verkoopt u, in de praktijk, uw rekening aan de Colombiaanse bank van de klant, die vervolgens de rekening int bij de uiteindelijke klant. Dit om allerlei problemen met wanbetaling, die om meerdere redenen nogal lastig oplosbaar kunnen zijn, te voorkomen. De bank betaalt u in Euro’s, natuurlijk – die de bank leent of koopt lenen of koopt. Als het om een Griekse bank gaat, dan haalt deze bank de Euro’s uiteindelijk op bij de Griekse Centrale Bank, die ze via een ingewikkeld systeem bij de andere Centrale Banken weghaalt. Wat, in het geval van tekorten op de lopende rekening van Griekenland en kapitaalvlucht (bedenk: vier jaar geleden was er nog een toestroom van kapitaal!) dus betekent dat de Griekse Centrale Bank zwaar in het rood komt te staan bij de andere Centrale Banken. Hans-Werner Sinn en zijn kornuiten willen dit (doodnormale) betalingssysteem nu blokkeren. Wat het dus de facto onmogelijk zal maken dat er nog enig Noord-Europees bedrijf kan exporteren naar Zuid-Europa…

Terug naar de vraag: waar komen de buitenlandse leningen vandaan? Vooral als er sprake is van actieve investeringen – onze pensioenpremies die doordat we op de Euro vertrouwden en omdat de kosten daar zo laag waren in Ierland en Zuid-Europa investeerden – dan kan gesteld worden dat de Euro zelf dit soort effecten heeft veroorzaakt.