aug 30, 2011

Posted by MerijnKnibbe on aug 30, 2011 | 8 comments

De crisis begon al voor 2008. Het ‘Minsky-moment’ van het faillissement van Lehman Brothers werd voorafgegaan door een aantal ontwikkelingen op het gebied van deregulering aan de ene en, daarmee verbonden, de ontwikkeling van zeepbellen aan de andere kant. Het zal ondertussen niet elke lezer ontgaan zijn dat er voor 2008 in verschillende landen sprake was van het opblazen – in de actieve zin – en het uit elkaar spatten van zeepbellen op onder meer de woningmarkt. Of wellicht moet ik dit anders formuleren: zeepbellen op de markt voor ‘land en ruimte’. Ook in Nederland. Nog maar anderhalf jaar geleden fietste ik bij Leeuwarden door de ‘Bullepolder’, een nieuwbouwplan met vrije kavels, en stuitte daar op het bord ‘Kavels vanaf 178.000,–‘… In Oost Friesland heb je daar een kavel plus huis voor. Ondertussen heeft de gemeente Leeuwarden oppervlakte van de kavels gehalveerd – uit elkaar spatten kan op vele manieren.

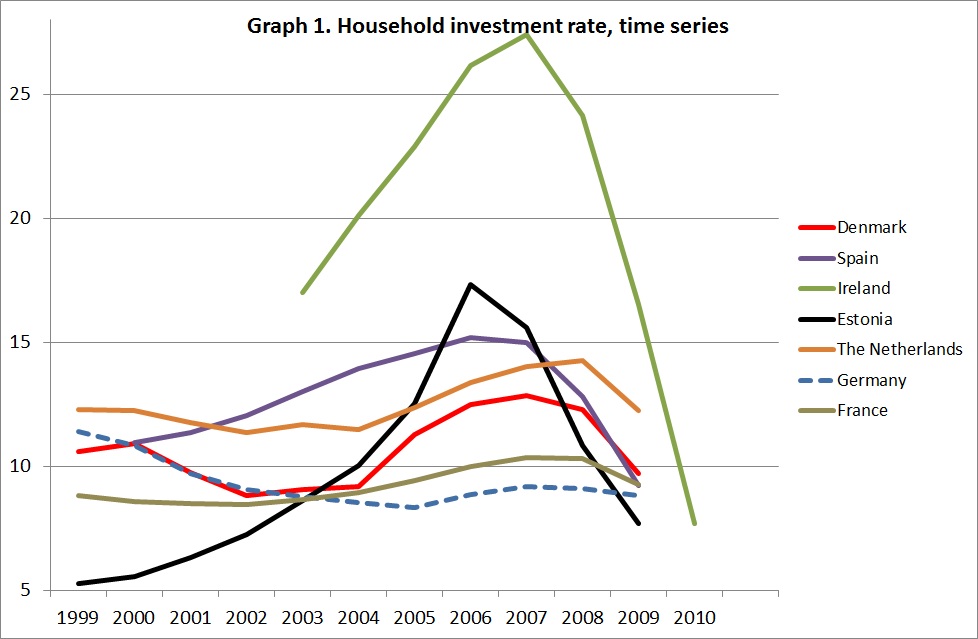

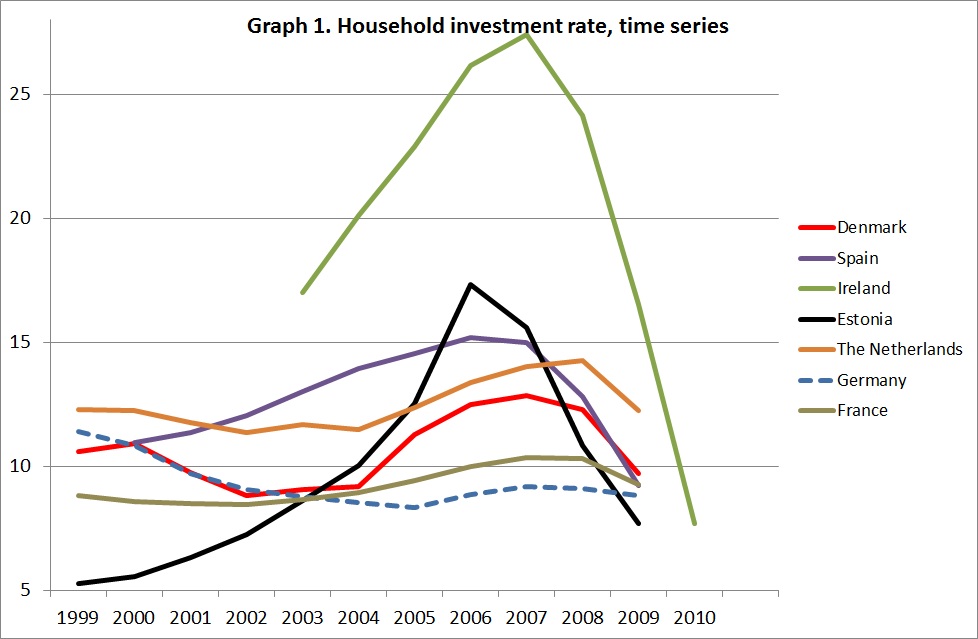

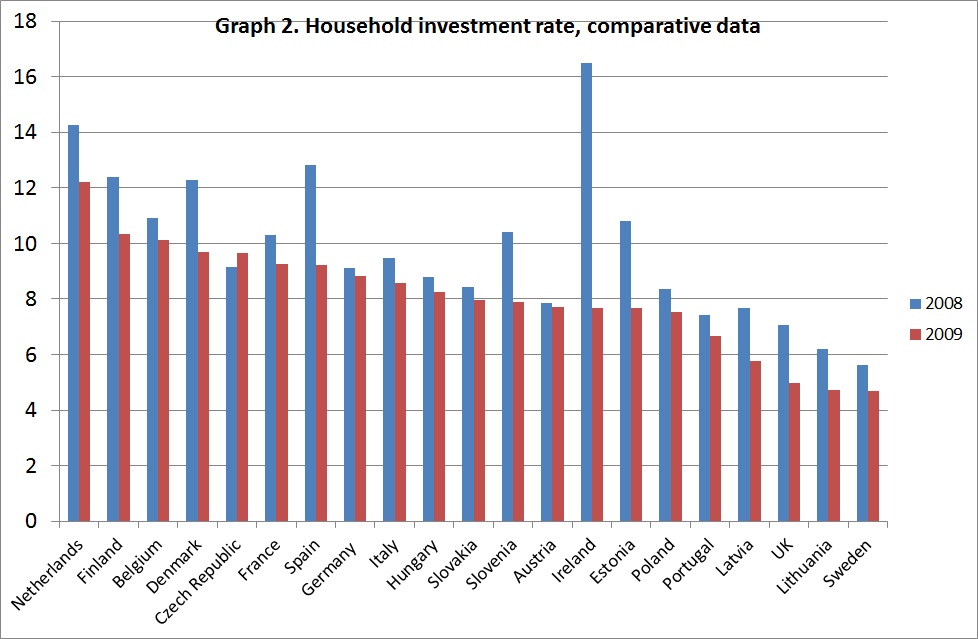

Dat weten we nu. Maar destijds kon niet elke econoom de zeepbellen herkennen. Er is dus behoefte aan een duidelijke indicator die aangeeft dat er een zeepbel tot ontwikkeling komt, of tot ontwikkeling gekomen is. Is er een dergelijke indicator? Ja. Hij is er niet voor ontwikkeld, maar hij functioneert wel: de ‘Household investment rate’ van Eurostat. Deze indicator geeft weer hoe hoog de investeringen van huishoudens (gewone huishoudens, gevangenissen, psychiatrische instellingen, boerenbedrijven en andere kleine zelfstandigen met bedrijf aan of in huis) zijn in gebouwen, woningen en machinerie. Deze investeringen worden weergegeven als een percentage van het beschikbare inkomen (bruto, dus inclusief afschrijvingen op de woningen). Het beschikbare inkomen van huishoudens is daarbij ruwweg gelijk aan het inkomen (vooral loon maar ook winsten van zelfstandigen, inkomen uit verhuur, dividenden) minus belastingen en dus ongeveer gelijk aan het geld dat huishoudens kunnen gebruiken om dagelijkse uitgaven te bekostigen en te sparen. Deze variabele laat duidelijk zien dat huizenzeepbellen in een vroeg stadium te spotten zijn. Elke waarde van deze variabele van boven de 10% blijkt, in de EU, de afgelopen jaren gedaald te zijn (grafiek 1).

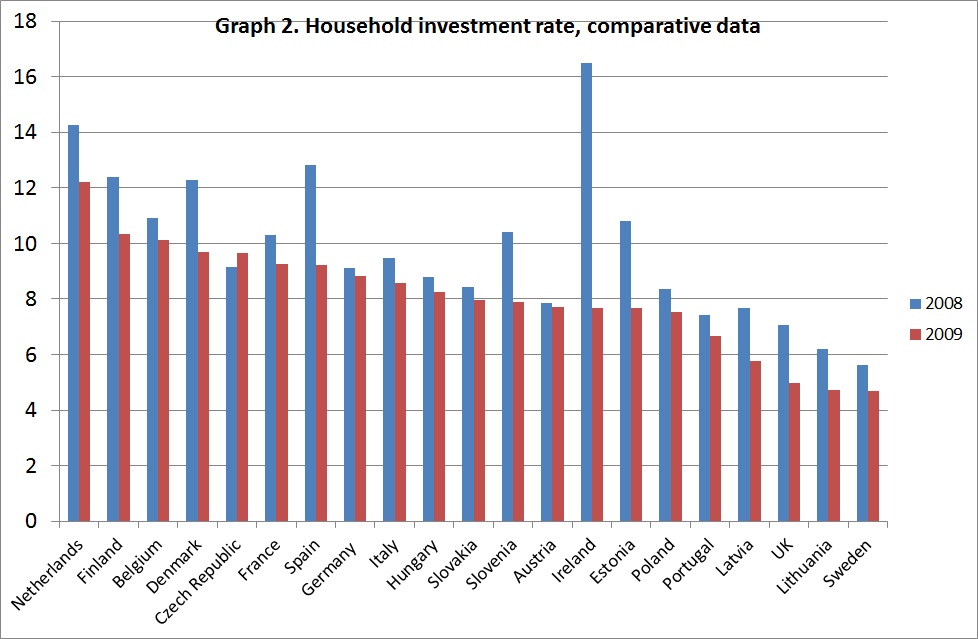

De crises in Spanje, Estland en Ierland zijn duidelijk te herkennen. Ierland blijft overigens een geval apart: de zeepbel aldaar was onwerkelijk. Ter herinnering: niet zo heel erg lang geleden (twee jaar of zo) werd Ierland nog gezien als een lichtend neo-liberaal voorbeeld voor de rest van Europa. En eigenlijk is dat nog waar ook – de Ierse overheid perst op dit moment inderdaad de bevolking uit om de banken en de instellingen die geld uitleenden aan de banken die de zeepbel financierden overeind te houden… terwijl die banken allang failliet hadden moeten zijn. Ik kom hier zometeen op terug.We zien uiteraard dat ook de Nederlandse ‘Investeringen van Huishoudens’ tamelijk hoog zijn. Uiteraard wordt dit hoge niveau deels veroorzaakt door de dereguleringen op de kapitaalmarkt (lees: aflossingsvrije hypotheken tot 130% van de executiewaarde…), in combinatie met de wel erg royale hypotheekrenteaftrek. Dat is bekend. Maar hoe hoog is dit niveau nu eigenlijk, vergeleken met andere landen? En is dat hoge niveau in Nederland eigenlijk nou wel zo problematisch! Er zijn tenslotte nationale verschillen in inkomen en regelgeving? En hadden economen – met veronachtzaming van de financieringskant van het verhaal – niet berekend dat de Nederlandse huizenprijzen goed te verklaren vallen uit inkomens, renteniveau, huren, groei van het aantal huishoudingen en dergelijke variabelen? De eerste vraag kan duidelijk beantwoord worden. Het Nederlandse niveau is hoog. Heel hoog. Het is het hoogste niveau van Europa. Het is momenteel zelfs met afstand het hoogste niveau van Europa, ondanks de recente daling (grafiek 2).

Duidelijk zal zijn dat het niveau in 2010 verder gedaald zal zijn – kijk slechts naar gegevens over de bouwnijverheid in 2010 en gegevens over de huizenprijzen in 2010. Ook in Nederland is de zeepbel al enkele jaren geleden geknapt. Maar dat is niet het einde van het verhaal. De hoge investeringen gingen gepaard met hoge hypotheken. En die zijn er nog steeds. En die hangen als een molensteen om de nek van de huishoudens – en van de banken. De huizenprijzen dalen. Steeds meer mensen krijgen problemen met betalen. Een ‘restschuld’ begint een steeds vaker voorkomend fenomeen te worden. Het is betrekkelijk realistisch om met een economisch scenario rekening te houden waarin de huizenprijzen komend jaar met 5% dalen, en het jaar daarna weer, terwijl de werkloosheid stijgt en de lonen niet toenemen. En waarin de banken hypotheken moeten afwaarderen, bijvoorbeeld gemiddeld met 30.000,– per hypotheek. Stel dat dat om anderhalf miljoen hypotheken gaat. Dan betekent dat een verliespost van 45 miljard. Wie gaat dat betalen? Als het eenmaal zover is zal er wel weer paniek uitbreken, wat betekent dat de overheid er voor op gaat draaien. Maar regeren is vooruitzien. En naar Ierland kijken, waar de banken de ontvangen belastinggelden het afgelopen jaar nog steeds gebruikten om bonussen te betalen… De banken moeten dus nu de hypotheken al afboeken, deze afboeking doorgeven aan de klanten, de salarissen (die de afgelopen jaren veel sneller zijn gestegen dan in de rest van de economie, mede dankzij de hypotheekrenteaftrek) verlagen, stellen dat er tien jaar geen geld is voor dividend, het personeelsbestand verminderen (we hebben mensen nodig in de zorg!) en de bonussen afschaffen. En de overheid moet het betalingssysteem nationaliseren, zodat de banken eindelijk failliet kunnen gaan. Dat lijkt me economisch gezien toekomstgerichter, efficienter en rationeler dan het conservatieve Ierse scenario. Daarmee is ook de vraag naar de invloed van nationale verschillen in regelgeving en dergelijke beantwoord. Laten we hopen dat die er inderdaad komen, met name voor de afwikkeling van de huidige ineenstorting van het financiele gebouw. Ierland laat zien hoe het niet moet.

aug 29, 2011

Posted by Jesse Frederik on aug 29, 2011 | 11 comments

Zwakke eurolanden worden al meer dan een jaar geplaagd door obligatieplunderaars. Het vertrouwen in de houdbaarheid van de schuldenlast is kwijt. Waarom ondervinden landen als Japan en de VS, met hun eigen grote schulden, eigenlijk niet hetzelfde lot? En wat verhindert Europa ervan om eenzelfde beleid als de VS en Japan te voeren?

Onder Europese beleidsmakers heerst al langere tijd het geloof dat de VS en Japan, net als Europa straks de gevolgen, van een schuldencrisis zullen moeten ondervinden. Jean-Claude Juncker, hoofd van de groep van eurolanden, zei in een interview met de Wall Street Journal: “The real problem is that no one can explain well why the euro zone is in the epicenter of a global financial challenge at a moment, at which the fundamental indicators of the euro zone are substantially better than those of the U.S. or Japanese economy.”

Een land als Japan staat er op het eerste gezicht inderdaad veel slechter voor met een staatsschuld van 225% van het bbp, tegen 130% in Griekenland en 94% in Ierland. Toch kent Japan niet dezelfde problemen als Griekenland. Griekenland zou 18% rente moeten betalen op 10 jarige staatsobligaties, Japan maar 1,1%. Dit ondanks het feit dat Japanse staatsobligaties al in 2002 werden gedowngrade door de grote kredietbeoordelaars naar een rating lager dan Botswaanse staatsobligaties. Deze downgrade had echter nauwelijks een impact op de lange rente, noch heeft de downgrade van Japan in januari van dit jaar enige impact gehad. Op een zelfde manier heeft de downgrade van de VS door S&P — voor goudjunkies als Peter Schiff reden om 5 augustus te vergelijken met 21 december 1941 toen Japan Pearl Harbor binnenviel – geen enkel effect gehad op de rente, integendeel.

Een verklaring

Waarom dit verschil? Waarom kan Japan nog altijd goedkoop lenen, ondanks de hogere schuldenlast? Het grote verschil is dat Japan de controle heeft over haar eigen munteenheid en Eurolanden niet. Japan kan altijd zoveel yen maken als het wil. Obligatiehouders hoeven dan ook niet te vrezen dat Japan geen geld meer zal hebben, Japan zal altijd de capaciteit hebben om aan haar verplichtingen te voldoen. Excessieve overheidsuitgaven kunnen weliswaar zorgen voor inflatie, maar nooit voor insolventie. Voor Griekenland is insolventie, c.q. een gebrek aan euro’s, echter wel een gevaar, het kan immers niet zomaar euro’s maken, maar moet lenen of belasten om geld uit te kunnen geven.

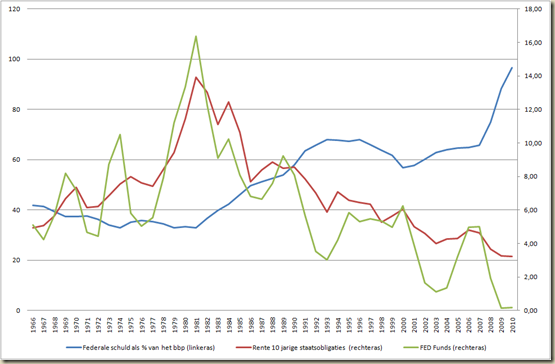

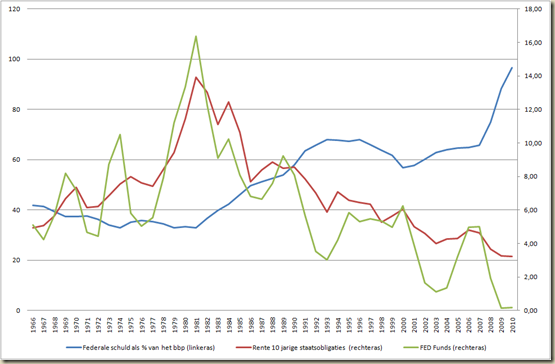

Voor landen met hun eigen munteenheid niet gekoppeld aan goud of aan een andere munteenheid wordt de rente op staatsobligaties niet bepaald door de grote van de staatsschuld of het overheidstekort, maar door hun eigen monetair beleid. Voor de VS is de rente op staatsobligaties grotendeels een functie van de FED Funds rate (de korte rente op interbancaire leningen) en de verwachting over de verloop van de FED Funds rate tijdens de looptijd van een staatsobligatie. De FED Funds rate wordt op haar beurt vastgesteld door de FED zelf. Aangezien wanbetaling op Amerikaanse staatsobligaties nooit economisch noodzakelijk is, is er niet sprake van een rentepremium op wanbetaling, zoals bij Griekenland wel het geval is. Staatsobligaties zijn het meest veilige en liquide alternatief voor Fed funds leningen. De rente op staatsobligaties wordt dan ook niet bepaald door angst over de grote van de staatsschuld, zoals in onderstaande grafiek is te zien, maar door de FED Funds rate.

Grafiek 1: Amerikaanse rentes en staatsschuld (Bron: Federal Reserve Economic Data)

Obligatieplunderaars zijn er niet in de VS om de simpele reden dat de VS haar eigen munteenheid controleert. Stel dat obligatieplunderaars wel zouden besluiten massaal short te gaan op Amerikaanse staatsobligaties: De rentes op Amerikaanse staatsobligaties zouden stijgen en de Amerikaanse overheid zou een groot deel van haar budget moeten besteden aan rentebetalingen. Dit is de situatie waarin Griekenland zich nu bevindt. Anders dan Griekenland hoeft de VS echter niet te wachten op een steunfonds van andere landen dat haar komt redden uit deze benarde situatie. De Amerikaanse centrale bank (FED) kan ingrijpen en de staatsobligaties opkopen voor de oorspronkelijke prijs. Zo wordt de couponrente (de oorspronkelijke rente) gelijk aan de marktrente (de rente die wordt betaald voor staatsobligaties in de secundaire markt), de prijs van de staatsobligaties stabiliseert en de shortposities van de speculanten zien er ineens knap waardeloos uit. ‘Never fight the Fed,’ luidt een welbekend gezegde op Wall Street.

De ECB

Voor de Eurozone gaat dit allemaal niet zo gemakkelijk. Bij het ontwerpen van de Eurozone was men goed op de hoogte van de problemen die zouden ontstaan wanneer ieder land zijn eigen monetair beleid zou voeren. Toen de Sovjet-Unie uiteen viel kwamen er 15 nieuwe landen bij. Deze landen gebruikten allen nog steeds de roebel, maar hadden een eigen centrale bank die roebels kon maken. Wat volgde was een inflationaire spiraal, landen hadden ieder profijt van het zoveel mogelijk bijdrukken van geld terwijl de inflatie zou worden verspreid over de 15 landen in de Roebelzone. Elke centrale bank probeerde dus zoveel mogelijk roebels te maken. Binnen twee jaar viel de Roebelzone uiteen.

In de VS lost men dit probleem op door beleid op Federaal niveau uit te laten voeren. Veel milieuregulering wordt bijvoorbeeld op Federaal niveau vastgelegd om een ‘race to the bottom’, waarin staten werkgelegenheid aantrekken door de regulering steeds verder af te zwakken, te voorkomen. Op een zelfde manier is het monetaire probleem opgelost door Eurolanden en Amerikaanse staten hun monetaire soevereiniteit te ontnemen. Monetair beleid is in de Eurozone gecentraliseerd, het direct opkopen van staatsobligaties door de nationale centrale banken verboden en regels over het begrotingstekort en de staatsschuld zijn vastgelegd in het groei- en stabiliteitspact.

De ECB heeft, anders dan de Fed, een enorme afkeer van het ingrijpen in de obligatiemarkten. Pas op het allerlaatste moment, toen de situatie echt nijpend werd, greep de ECB in om Italië en Spanje te redden. Vanaf eind juli tot begin augustus ontstond paniek omtrent de houdbaarheid van de Italiaanse en Spaanse schulden, de rentes liepen op en de schuld dreigde echt onhoudbaar te worden. Pas op het allerlaatste moment op een zondagavond liet de ECB weten dat het de volgende dag Spaanse en Italiaanse staatsobligaties zou gaan opkopen. De rentes daalden onmiddellijk en het acute gevaar verdween.

De afkeer van ingrijpen kent een aantal redenen. Ten eerste is er de Europese obsessie met inflatie. Waar in de statuten van de Fed twee doeleinden zijn vastgelegd, prijsstabiliteit en het bevorderen van maximale werkgelegenheid, heeft de ECB maar één enkel doel namelijk prijsstabiliteit, c.q. inflatiebestrijding. Het opkopen van staatsobligaties wordt gezien als een vorm van monetaire financiering, m.a.w. ‘de geldpers aanzetten’, en dit, zo geloven ECB-bestuurders, zorgt noodzakelijkerwijs voor inflatie en is in strijd met haar mandaat.

Ten tweede kan de ECB onder de huidige regelgeving nog steeds insolvent raken. Sommige Nederlandse economen lijken zeer bezorgd over dit vooruitzicht. Arnoud Boot: “In principe had de ECB nooit steunaankopen mogen doen, omdat ze zichzelf zo opzadelen met een enorm kredietrisico. De kans bestaat namelijk dat de ECB zal moeten afschrijven op de obligaties die ze aankopen. Om dat verlies goed te maken, zullen ze moeten aankloppen bij de lidstaten.” De Amerikaanse centrale bank hoeft nooit aan te kloppen bij de overheid wanneer de Fed verliesgevend wordt. De Fed heeft onlangs haar boekhoudkundige regels aangepast om exact dit probleem te ontlopen. Verliezen worden in de boeken gezet als een ‘overbetaling’ aan het ministerie van financiën, deze overbetaling zou in de toekomst pas worden afgetrokken van veronderstelde inkomsten van de centrale bank. De Fed kan dus verliezen tot in het oneindige doorschuiven en kosten voor de belastingbetaler vermijden. Dat belastingbetalers de kosten van insolventie van de ECB zouden moeten dragen is geenszins noodzakelijk, maar een politieke keuze gerelateerd aan de voorgenoemde angst onder de Europese elite voor de geldpers. Ulrich Blindseil, zelf een centraal bankier bij de ECB, toont in een paper aan dat negatief kapitaal geen enkel effect hoeft te hebben op het uitvoeren van het monetair beleid. Als de centrale bank nooit bij de overheid zou hoeven aan te kloppen zou er geen enkel probleem hoeven te zijn.

Begrotingstekorten

Op begrotingstekorten heerst een taboe in de eurozone. Het groei- en stabiliteitspact schrijft voor dat begrotingstekorten niet groter dan 3% van het bbp mogen zijn en de staatsschuld niet groter dan 60% van het bbp. Bovendien kunnen eurolanden, zoals hierboven al is uitgelegd, failliet gaan, in tegenstelling tot monetair soevereine landen. Er is dus maar een beperkt instrumentarium beschikbaar voor de nationale overheden om de crisis mee te bestrijden. Hierdoor is de laatste hoop voor schuldenlanden een beleid van ‘interne devaluatie’, de lonen en prijzen moeten omlaag zodat de exportsector kan concurreren met het buitenland. Voor de Baltische statenis dit beleid al extreem pijnlijk en ineffectief gebleken.

Deze noodzaak om te bezuinigen heeft eigenlijk maar één al eerder genoemde reden, de angst voor inflatie bij Europese centrale bankiers. In principe zou de ECB zoveel euro’s kunnen maken als het wil, de restricties hierop zijn politiek en niet operationeel van aard. Hoewel het de ECB is verboden om rechtstreeks staatsobligaties op te kopen van eurolanden, mag de ECB wel staatsobligaties kopen van financiële instellingen (zoals het nu doet voor Spanje en Italië), zelfs als deze in handen zijn van de staat (zoals bij Ierland). Dit doet het echter niet, omdat het bang is voor inflatie en de perverse prikkels die het afgeeft aan schuldenlanden.

Inflatie

De gemiddelde Europese staatsburger weet over het algemeen weinig tot niets over monetair beleid, maar dat geld bijdrukken inflatie veroorzaakt is één van de weinige principes in de monetaire theorie die wel bekend is bij het grote publiek. Desondanks is deze volkswijsheid niet gestoeld op de economische realiteit.

Inflatie ontstaat wanneer de vraag naar goederen en diensten groter wordt dan het aanbod aan goederen en diensten. Als de overheid de geldpers aanzet en de vraag naar goederen en diensten wordt te groot dan zal de inflatie oplopen. Als het aanbod aan goederen en diensten echter nog kan worden vergroot, door werklozen aan werk te helpen, fabrieken weer te vullen en kantoorruimte te benutten, dan hoeft het verhogen van de vraag niet noodzakelijkerwijs inflationair te zijn. Met 20% werkloosheid in Spanje, 16% in Griekenland en 14% in Ierland, is het simpelweg niet zo dat de euro-economieën al hun productieve capaciteit, waarvan de voornaamste het menselijk kapitaal, benutten. Er is dus meer dan genoeg ruimte om de effectieve vraag naar goederen en diensten te verhogen door middel van overheidsuitgaven, ook al zouden deze niet gefinancierd worden door belasting of obligaties.

Door de focus te leggen op het –tot nog toe- hypothetische probleem van inflatie kunnen overheden niets doen aan het werkelijke, actuele probleem van grootschalige werkloosheid. Zelfs al zouden hogere overheidsuitgaven zorgen voor hogere inflatie (iets wat te betwijfelen is) dan nog is het de vraag waarvoor Spanjaarden zouden kiezen: 20% werkloosheid of hogere inflatie. De vraag wordt nooit voorgelegd, aangezien het antwoord alleen mag worden gegeven door de technocraten in Frankfurt. Spanje moet nog meer bezuinigen zo luidt de consensus onder Europese centrale bankiers. 20% werkloosheid is blijkbaar nog niet genoeg.

In de economische doctrines van de centrale bankiers is lage werkloosheid een plaag, niet een zegen. De zogenaamde NAIRU (Non-Accelerating Inflation Rate of Unemployment) schrijft de hoeveelheid werkloosheid die noodzakelijk is om prijsstabiliteit te bereiken voor. Lage werkloosheid zorgt voor hogere looneisen, zo geloven de centrale bankiers, waardoor de welbekende loon-prijsspiraal in werking treedt. Lonen stijgen om te compenseren voor stijgende prijzen en prijzen stijgen om te compenseren voor stijgende lonen. De ECB heeft in 2005 nog laten weten dat het gelooft dat de NAIRU voor de Eurozone op ongeveer 8% ligt. 8% van de bevolking moet dus werkloos zijn om inflatie te bestrijden en de ECB zal geen werkloosheid onder dit niveau toestaan omdat het conflicteert met haar enige mandaat. Het opmerkelijke is dat er eigenlijk geen bewijs is voor het bestaan van de NAIRU, het is een puur theoretisch concept. Voorheen werd de NAIRU nog voorgesteld als een variabele die niet verandert. Nadat eind jaren ’90 duidelijk werd dat de werkloosheid in de VS wel kon afnemen onder de voorheen geschatte NAIRU van ongeveer 6% werkloosheid zonder dat dit inflatie veroorzaakte werd de NAIRU voorgesteld als een constant veranderende variabele. Als de NAIRU echter te manipuleren is, dan is het einde zoek en krijgt de NAIRU een ad hoc karakter. Zoals Robert McTeer, president van de Dallas Federal Reserve, zich ook al afvroeg: “What good is the NAIRU if it won’t hold still?”

De kosten van werkloosheid zijn ook vele malen hoger dan de kosten van de economische inefficiënties door inflatie. Het is opmerkelijk dat economen het veel vaker hebben over de kosten van inflatie, dan over de kosten van werkloosheid. De vergelijking verdient het niet eens gemaakt te worden. De kosten van werkloosheid zijn gigantisch, terwijl het nog maar de vraag is of hogere inflatie überhaupt economische kosten heeft. Er is weinig bewijs voor de hypothese dat erg lage inflatie (de ECB heeft een inflatiedoel van 2%) zorgt voor hogere economische groei. Zelfs Robert Barro, een vrije markteconoom met weinig voorliefde voor inflatie, vond in een paper dat inflatie tot 10% geen negatieve effecten zou hebben op de economische groei. William Easterly legt de drempel nog hoger, pas bij meer dan 40% inflatie zouden er negatieve groei-effecten optreden. Landen met inflatie van 10-20% hebben gemiddeld zelfs hogere groei dan landen met lagere inflatie.

Een hoger inflatiedoel zou zelfs wenselijk zijn op het moment, niet alleen omdat het meer fiscale ruimte geeft aan overheden, maar vooral omdat het de grote private schuldenlasten, opgebouwd in de voorgaande jaren, betaalbaar zou maken. In de VS pleit zelfs een conservatieve econoom als Gregory Mankiw, economisch adviseur van George Bush, voor hogere inflatie, omdat dit de schuldenlast zou verlichten. Inflatie is met name pijnlijk voor crediteuren, c.q. mensen die genoeg geld hebben om het geld uit te lenen. Lage inflatie is crediteurvriendelijk beleid, hoge inflatie debiteurvriendelijk. Het inflatiedoel van de ECB heeft dus ook belangrijke distributionele implicaties.

Oplossingen

Als Europese beleidsmakers hun inflatieobsessie kunnen loslaten, dan zijn er een aantal opties beschikbaar om de acute schuldencrisis te bestrijden. Ten eerste kan de ECB een duidelijk signaal afgeven dat het zal zorgen voor ordelijke obligatiemarkten. De ECB zal staatsobligaties van schuldenlanden opkopen om betaalbare rentes te garanderen zolang als nodig. Als dit op een geloofwaardige manier wordt gedaan zullen de obligatieplunderaars snel afdruipen. Het brengt een roebelscenario echter wel dichterbij, aangezien het de prikkel om de overheidsuitgaven te matigen wegneemt.

Ten tweede kunnen schuldenlanden het risico op het verlies van de inleg wegnemen door een provisie in de staatsobligaties op te nemen die stelt dat in het geval van wanbetaling de staatsobligaties tegen de oorspronkelijke inleg kunnen worden gebruikt om belasting mee te betalen. Hierdoor zijn investeerders in staatsobligaties er altijd van verzekerd dat ze hun geld zullen terugzien. Dit zal de markten kalmeren en een deel van het risico van wanbetaling wegnemen. Voor deze oplossing geldt echter hetzelfde, het vergroot de kans op een race to the bottom.

Ten derde kan de ECB een grote som geld maken (denk aan 10% van het Eurozone bbp, of ongeveer €1 biljoen) en deze op een per capita basis distribueren aan de eurolanden. Landen die echt te hoge begrotingstekorten hebben, niet de 3% uit het groei- en stabiliteitspact (veel te strikt gezien de grote van de economische problemen), zullen geen aanspraak kunnen maken op de door de ECB gedistribueerde euro’s. Bij deze oplossing wordt het roebelscenario vermeden, dit kan echter alleen een tijdelijke oplossing zijn. De ECB wordt op deze manier een soort federale overheid en dit is niet wenselijk gezien het gebrek aan democratische legitimiteit.

Op de langere termijn zijn er eigenlijk maar twee opties, ontbinding van de Eurozone of verdere integratie. Deze integratie hoeft niet per definitie te leiden tot een federale overheid die even machtig is als in de VS. Een groot deel van de uitgaven kan worden uitgevoerd door de nationale overheden nadat gelden zijn toegewezen aan de verschillende eurolanden, terwijl grote projecten zoals DESERTEC kunnen worden gecoördineerd op een federaal niveau.

Integratie moet echter ook plaatsvinden met een zekere democratische legitimiteit. Deze ontbreekt op het moment getuige de grote afkeer van Europa onder de bevolking. Slechts 31% van de Europeanen gelooft dat de Europese Unie de juiste kant op gaat en maar 30% van de Europeanen gelooft dat hun stem uitmaakt binnen de Europese Unie. Dit is een groot democratisch tekort dat moet worden geadresseerd alvorens verdere integratie kan plaatsvinden. De afstand tussen de Europese burger en de Europese overheid is groot, er zijn maar weinig mensen die überhaupt weten hoe beleid wordt gemaakt in Brussel, de Europese instituties zijn weinig democratisch en transparant en de media geven relatief veel minder aandacht aan Brussel dan aan de, soms veel minder belangrijke, nationale politiek.

Gezien deze obstakels is het uiteenvallen van de Eurozone een reëel gevaar en in de afwezigheid van fundamentele hervormingen, misschien wel de beste optie. De euro kent een aantal structurele monetaire defecten die moeilijk te overkomen zijn gezien de politieke onwil bij met name Duitsland. Een politiek systeem waarin het enige dat Europa de schuldenlanden te bieden heeft een draconische bezuinigingsbeleid is, is uiteindelijk gedoemd om te falen.

aug 29, 2011

Posted by Jesse Frederik on aug 29, 2011 | 3 comments

Abba Lerner ontwikkelde een theorie over overheidsfinanciën die radicaal indruist tegen elke traditie. De volksgeest is er op ingesteld dat kleinere begrotingstekorten altijd beter zijn dan grotere. Een overheid moet er idealiter net als een huishouden voor zorgen dat het evenveel uitgeeft als het aan inkomsten binnenkrijgt. Lerner besefte echter dat er een belangrijk verschil bestaat tussen de gebruiker van de munteenheid (bedrijven en huishoudens) en de uitgever van de munteenheid (de overheid). Omdat de overheid altijd zoveel van haar eigen munteenheid kan maken als het wil, kan het niet failliet gaan, en hierdoor heeft het de unieke capaciteit en verantwoordelijkheid om de effectieve vraag op peil te houden.

Lerner noemde zijn theorie Functional Finance en gaf in zijn boek Economics of Employment (1951) zijn recept voor volledige werkgelegenheid.

1. The government shall maintain a reasonable level of demand at all times. If there is too little spending and, thus, excessive unemployment, the government shall reduce taxes or increase its own spending. If there is too much spending, the government shall prevent inflation by reducing its own expenditures or by increasing taxes.

2. By borrowing money when it wishes to raise the rate of interest and by lending money or repaying debt when it wishes to lower the rate of interest, the government shall maintain that rate of interest that induces the optimum amount of investment.

3. If either of the first two rules conflicts with principles of ‘sound finance’ or of balancing the budget, or of limiting the national debt, so much the worse for these principles. The government press shall print any money that may be needed to carry out rules 1 and 2.

Dit zijn belangrijke lessen voor Europa, die –helaas- door de sadomonetaristen in Frankfurt nooit zullen worden geaccepteerd. Centrale bankiers hebben een grote afkeer voor de geldpers, maar lijken minder moeite te hebben met de 20% van de Spaanse beroepsbevolking die werkloos is.

aug 2, 2011

Posted by MerijnKnibbe on aug 2, 2011 | 0 comments

Samenvatting: de werkloosheidsverschillen in de EU worden steeds groter. Dit lijkt te leiden tot toenemende migratiestromen van landen met een hoge werkloosheid naar landen met een lagere werkloosheid – hoewel in zowel Spanje als Griekenland nog steeds sprake is van (vergeleken met 2008 en 2009: bescheiden) in-migratie.

Een dag geleden publiceerde Eurostat de nieuwe werkloosheidscijfers. Slecht nieuws: het EU-percentage staat onveranderd op een veel te hoge 9,9%. Achter deze stagnatie van het gemiddelde gaan echter grote nationale ontwikkelingen schuil die er toe leiden dat, vergeleken met een jaar geleden en rekening houdend met de omvang van de EU-landen, de interne verschillen in de EU steeds groter worden. In de onderstaande tabel is de volgende verdeling gemaakt:

1. Landen die vorig jaar juni dan wel dit jaar juni op of onder het gemiddelde werkloosheidspercentage van de EU zaten en waar de werkloosheid daalde

2. Landen die op of onder het gemiddelde zaten en waar de werkloosheid steeg

3. Landen die in de buurt van maar wel boven het gemiddelde zaten en waar de werkloosheid steeg

4. Alarmfase 1. Landen met als laagste niveau in juni 2011 of juni 2010 meer dan 13,7% werkloosheid

Tabel 1. Niveau en verandering van de werkloosheid in procent-punt in de landen van de EU, juni 2010 – juni 2011 (bron: Eurostat, voor Griekenland aangevuld met een schatting op basis van nationale maandgegevens).

| Onder gemiddelde en daling |

| Belgie |

-1 |

| Tsjechoslowakije |

-0,7 |

| Denemarken |

-0,3 |

| Frankrijk |

0 |

| Italie |

-0,3 |

| Nederland |

-0,4 |

| Oostenrijk |

-0,5 |

| Polen |

-0,6 |

| Roemenie |

0 |

| Finland |

-0,6 |

| Zweden |

-0,6 |

| Verenigd Koninkrijk |

0 |

|

|

| Onder gemiddelde en stijging |

| Slovenie |

1,1 |

|

|

| Boven gemiddelde, onder 12,2% werkloosheid |

| Bulgarije |

1,3 |

| Portugal |

0 |

|

|

| Alarmfase (boven 13,8% werkloosheid) |

| Estland |

-4,2 |

| Ierland |

0,6 |

| Griekenland |

5 |

| Spanje |

1 |

| Litouwen |

-2 |

| Letland |

-3 |

| Slowakije |

-1,1 |

Uit de tabel blijkt zonneklaar dat in de landen met een relatief lage werkloosheid de werkloosheid nog lager werd terwijl, rekening houdend met de omvang van landen (de Baltische staten tellen samen ongeveer evenveel inwoners als Griekenland) het tegenovergestelde geldt voor de landen met een relatief hoge werkloosheid.

Verder blijkt uit de achterliggende gegevens dat slechts twee landen een min of meer acceptabele werkloosheid van onder de 5% hebben: Nederland en Oostenrijk – hoewel ook dit natuurlijk nog duidelijk boven het frictieniveau ligt. En nog maar eens: de jeugdwerkloosheid in Spanje is: 45%.

Voor de landen in de alarmfase (meer dan 14% werkloosheid) geldt dat Slowakije een daling van de werkloosheid kent samen met een spectaculair toenemende industriële productie (een belangrijke cyclische indicator). Estland kent een daling met een herstel van de industriële productie naar het niveau van voor de crisis, in Letland en Litouwen is de industriële productie al ruim een half jaar aan het stagneren.

Enkele demografische noten over de afzonderlijke landen:

Met name Litouwen kende volgens Eurostat een zeer grote uit-migratie (2,4% van de bevolking… en er van uitgaande dat het grootste deel van deze mensen juist de jonge, goed opgeleide werknemers zijn dan is dat natuurlijk een aanslag op het ‘human capital’ van het land van wellicht het dubbele). Andere landen met netto uit-migratie waren Ierland (-0,8%), Letland (-0,4%), Bulgarije (-0,3%) en Polen (-0,1%). Mijn persoonlijke natte vinger schatting is dat deze getallen met 1,5 vermenigvuldigd moeten worden om het effect op het werkloosheidspercentage te krijgen. In Spanje en Griekenland is, enigermate verrassend, in 2010 nog sprake van netto in-migratie, in Litouwen en Letland wordt de bevolkingsdaling door netto uit-migratie versterkt door een natuurlijke daling die ook in bijvoorbeeld Portugal, Duitsland en Roemenië optreed. In Duitsland was, in tegenstelling tot in 2008 en 2009, sprake van een geringe netto in-migratie.

Letland en Litouwen waren de enige landen waar in zowel 2008, 2009 als 2010 sprake was van netto uit-migratie. In de woorden van Alina, een Letse uitwisselingsstudente die ik tegenkwam tijdens een wadlooptocht en die geboren werd in de nacht dat het gebied dat later haar vaderland zou worden zich afscheidde van de USSR (of in ieder geval in de buurt van die nacht): “It has always been bad in Latvia – and now its worse”. Typerend detail: Alina had gewerkt bij een Letse call-service die onder andere het Letse ondernemersvertrouwen moest meten. Laten we het erop houden dat men daar, als het om dergelijke gegevens gaat, de Soviet-technieken van het samenstellen en het produceren van de uitkomsten ervan nog niet vergeten is.