Schulden, rente, risico

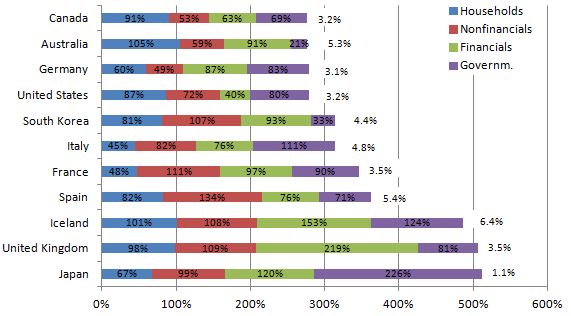

Leidt een hoge staatsschuld per definitie tot een hoge rente? Nee. Dat hoeft niet. Zie de grafiek, waarin de verschillende soorten schulden worden uitgedrukt als % van het BBP en waar vervolgens de rente op de staatsschuld wordt weergegeven.

Hoe zit dat? We leven in een wereld waarin je een vaste rente betaalt, als je schulden hebt. Dat is een probleem. Want de rente is niet alleen een vergoeding voor het gebruik van het kapitaal dat je leent. Er zit ook een stukje inflatiecompensatie in. En een stukje risicodekking. En dat is lastig. Want als de inflatie lager uitvalt dan gedacht, dan is daardoor de vergoeding voor gebruik (en daarmee het kostenplaatje voor de lener) hoger. En de risico-opslag is ook een probleem – want die is eenzijdig. Althans – tegenwoordig. Het idee was min of meer dat als de lener niet kan terugbetalen de extra rente, die vroeger in een voorziening werd gestopt (de ‘stroppenpot’) gebruikt wordt om de kosten van het afschrijven en kwijtschelden van de lening op te vangen. Maar dat is niet meer zo – de stroppenpot is vervangen door ‘securisatiemodellen’, waarbij er vanuit gegaan wordt dat je risico ‘weg kunt middelen’ in de zin dat als je veel verschillende soorten leningen verstrekt en die bij elkaar in een ‘poel’ stopt de risico-opslag van de goed lopende leningen gemiddeld de risico’s van de slechte leningen zal dekken. Een stroppenpot is niet meer nodig, en het vermogen kan omlaag. Nou ja, dat liep dus mis omdat bleek dat leningen ook een kaartenhuis kunnen zijn – als de ene lening misloopt vergroot dat het risico dat een andere lening ook misloopt. Oeps, foutje, en bedankt voor de belastingcenten om het op te vangen. En de leningen blijven gewoon staan…

Het gevolg is paniek. Niemand wil de slechte leningen meer hebben nu blijkt dat er een kaartenhuis is gebouwd. Een probleem, voor bedrijven en voor overheden. En voor belastingbetalers, want het afschrijven en kwijtschelden van slechte leningen, een praktijk die, weliswaar altijd met tegenzin uitgevoerd, in de faillissementswet geregeld is, lijkt niet meer van deze tijd. De securisatie is mislukt – en de belastingbetaler moet het risico maar dragen. En dat risico bestaat onder andere uit de torenhoge rente die nu op de schulden van landen als Griekenland betaald moet worden. Bizar: we maken ons druk om een schuldenlast die 50% toeneemt, maar niet om een rentelast die, in gevallen als Griekenland en Portugal, verzesvoudigt, terwijl 500% stijging toch meer is dan 50% stijging.

Het kan ook anders. Japan laat dat zien. Daar staat de Centrale Bank garant. Je krijgt altijd je geld terug. Zeker weten. De risico-opslag in Japan is dus laag, ondanks een hoge schuld. En nee, kennelijk leidt dat niet tot inflatie. Maar wel tot een zeer lage rente. Die ook nog eens een keer aan de Centrale Bank betaalt wordt, die het weer als winst aan de overheid uitkeert… Inderdaad, rondpompen van geld. Maar de werkloosheid in Japan is 4%. En die in Spanje is (bijna) 24%.

Uiteindelijk zullen we natuurlijk toe moeten naar een systeem waarin leningen sneller worden kwijtgescholden en waarin de rente flexibeler wordt – ook naar beneden toe.

“Uiteindelijk zullen we natuurlijk toe moeten naar een systeem waarin leningen sneller worden kwijtgescholden en waarin de rente flexibeler wordt – ook naar beneden toe.”

Een systeem meer gebaseerd op dividend dan op rente?

Zoiets. Een soort dividend kan eenvoudiger worden aangepast aan onverwachte omstandigheden zoals die in Griekenland, waar natuurlijk een probleem is met het belastingsysteem – maar waar het grote probleem is dat (tamelijk uniek) de economie al vier jaar achtereen krimpt, in plaats van elk jaar te groeien. De schulden of in ieder geval de vergoeding daarop kun je daar aan aanpassen. Er zijn ‘inflation protected bonds’ – je zou ook aan ‘krimpvrije obligaties’ kunnen denken, waarbij ‘krimpvrij’ dan voordeel oplevert voor de lener en niet voor de verstrekker van het kapitaal. Nu hebben we overigens de omgekeerde wereld, die steeds meer op Duitsland, 1921, begint te lijken. Duitsland moest ondraaglijke schulden terugbetalen, mocht niet exporteren en toen het misliep werd het Roergebied bezet, door de Fransen. En ik meen me te herinneren dat een paar dagen geleden de huidige Duitse regering stelde dat ze het roer in Griekenland maar moesten overnemen…