dec 20, 2012

Posted by MerijnKnibbe on dec 20, 2012 | 0 comments

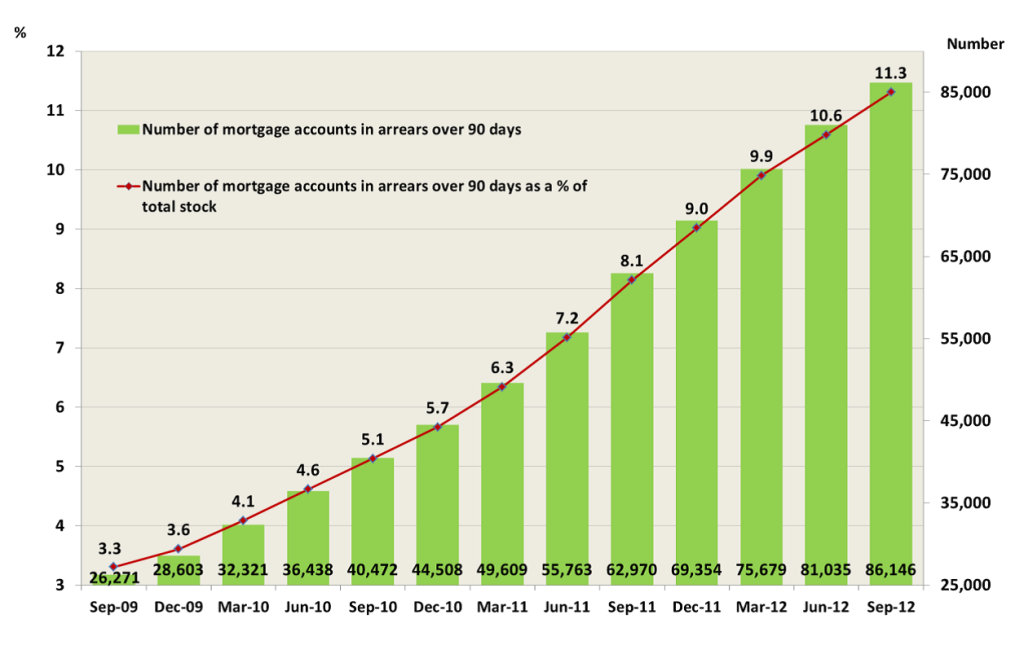

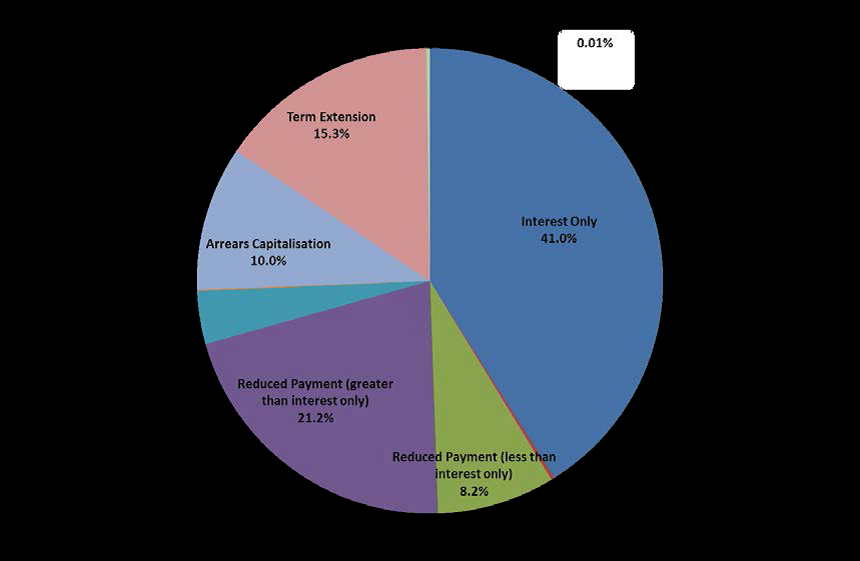

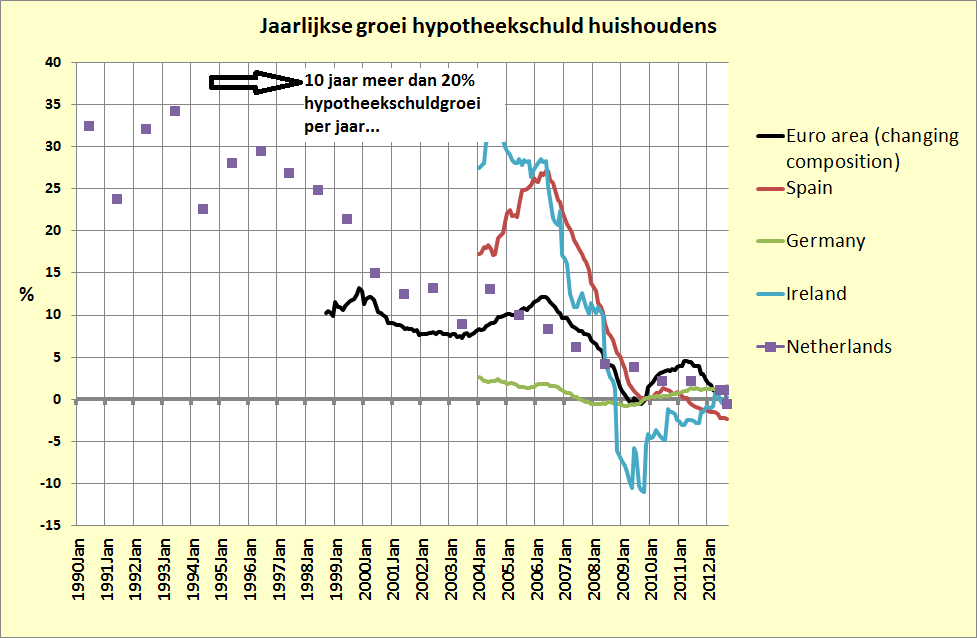

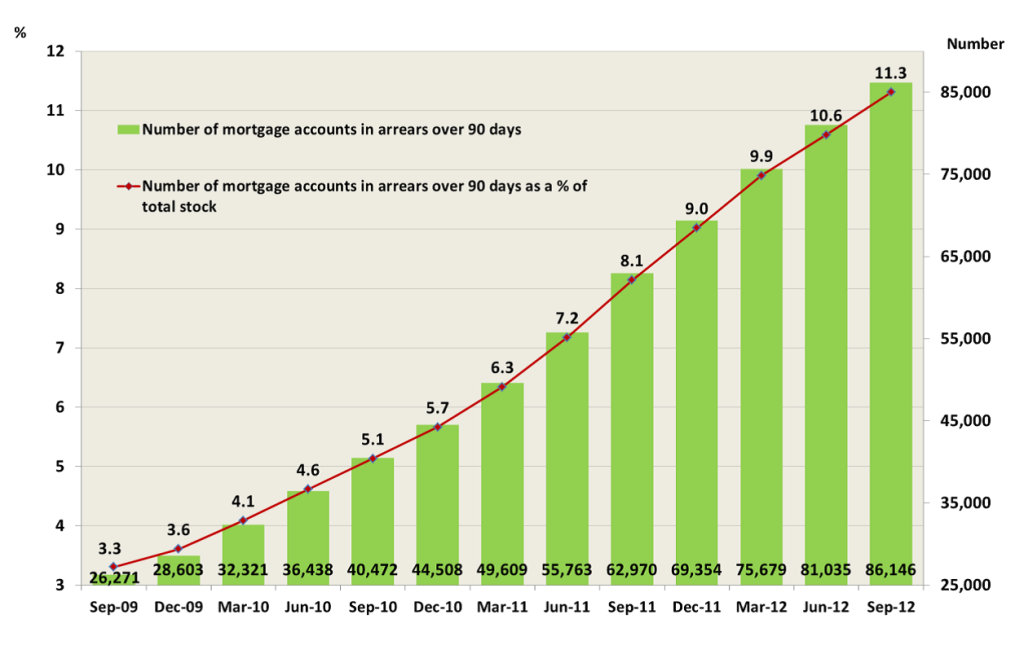

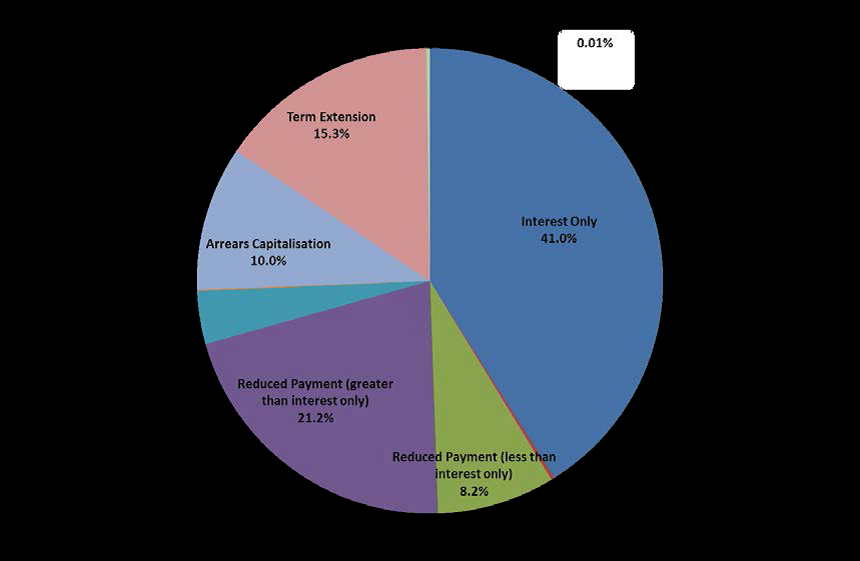

U weet natuurlijk dat de Nederlandse, Duitse, Ierse, Spaanse en nog heel wat andere banken de afgelopen jaren vele, vele tientallen miljarden aan overheidssteun hebben gehad. En dat hoewel ECB die steun niet bij het overheidstekort optelde deze wel degelijk een van de voornaamste redenen is waarom de overheidsschulden in de genoemde landen zo opgelopen zijn (eerlijk is eerlijk: door terugbetalingen liep de schuld na 2008/2009 in Nederland dus minder snel op dan het tekort aangaf). Toch heeft deze steun het werkelijke probleem niet opgelost: nog steeds zitten veel huishoudens in Ierland, Nederland en Spanje (minder in Duitsland) met te hoge (hypotheek)schulden. Wat er op dit moment in Ierland ertoe leidt dat steeds meer mensen achter raken met het betalen van hun hypotheek (grafiek 1, uit deze bron). En hoe lost men het probleem op? Meestal door de hypotheken om te zetten in aflossingsvrije of grotendeels aflossingsvrije hypotheken (grafiek 2). Kerstraadsel: zou er ook een land zijn in Europa waar dat al niet meer mogelijk is? En o ja, ziet u bovenaan grafiek 2 dat hele dunne taartpuntje? Dat zijn de 0,2% van de hypotheken waarvan de rente verlaagd is… (ondanks het feit dat de ECB het renteniveau dat de banken zelf moeten betalen al jaren heel erg laag houdt). Wat natuurlijk wel zou kunnen is dat we net als de Ieren de achterstanden bij de schuld gaan optellen. Maar of dat de problemen gaat oplossen, bij stijgende werkloosheid… Alles moet flexibeler, van de ECB en De Nederlandsche Bank, behalve de schulden zelf. Nou ja, tenzij het natuurlijk schulden zijn van pensioenfondsen aan huidige of toekomstige gepensioneerden, dan wordt wel rekening gehouden met verminderde betaalcapaciteit.

Grafiek 1. Aantal Ierse hypotheken met meer dan 90 dagen betalingsachterstand.

Grafiek 2. Herstructureringsoplossingen voor hypotheken met een betalingsachterstand.

dec 18, 2012

Posted by MerijnKnibbe on dec 18, 2012 | 5 comments

In De Volkskrant van vandaag staat een interview met de minister van Wonen en Rijksdienst, Stef Blok.

Uit dit artikel wordt duidelijk dat:

A. Door het huidige beleid het vertrouwen van woningbouwcorporaties ondertussen dusdanig gedaald is dat tientallen nieuwbouwprojecten worden afgelast.

B. Het CPB met een woningmarktmodel werkt waarin de wonigprijzen elk jaar met 1% stijgen (zal wel reeel zijn, betekent dus nominaal 3%). Zie hierover onder andere dit artikel mijnerzijds van alweer twee jaar geleden, waarin wordt betoogd dat dit soort aannames zijn gebaseerd op econometrische schattingen van de woningmarkt die ten onrechte de kapitaalmarkt (de financiering van de hypotheken) verwaarlozen. Tot 2008 kon dat (nou ja, eigenlijk ook niet, maar omdat er nog geen ‘Mynski-moment’ was geweest leek het of het kon), daarna niet meer.

Maar het blijkt ook dat er geen benul is van de rol van bestedingen in een economie zoals die bijvoorbeeld in de nationale rekeningen wordt gemeten (dus niet: verondersteld, nee, gemeten). Ik citeer:

‘Woningcorporaties, de SP en ook huurderverenigingen willen die heffing inruilen voor investeringsverplichtingen. Dat levert de staatskas evenveel op aan btw, en de economie veel meer huizen en werk voor bouwvakkers. Ziet u daar iets in?

Dat is een klassieke discussie over de vraag of je een land uit de recessie kunt halen door meer uit te geven. Ik denk zelf dat het niet zo werkt. Maar ik zeg: werk je plan uit, laat het doorrekenen en als het blijkt te kloppen zalik er geinteresseerd naar kijken. Zover zijn we echter nog lang niet. Ze kunne het geld ook binnenhalen door een deel van hun bezit te verkopen’

In een situatie waarin al projecten worden afgeblazen wordt dus met zoveel woorden gesteld dat dat geen verdiepend effect heeft op de huidige crisis…

Maar beste meneer Blok: recessies worden altijd en overal

enkel beëindigd doordat er meer wordt uitgegeven. En nooit doordat spaargelden niet meer worden geïnvesteerd of doordat inkomens worden afgeroomd om de overheidsschulden af te lossen.

Dat hoeven geen overheidsuitgaven te zijn. Het kunnen ook bedrijfsinvesteringen of exporten of consumentenbestedingen zijn. De grote bijdrage van Keynes aan de economie was niet wat wij nu Keynesiaans denken noemen. Nee. Het was de (aan de destijds embryonale nationale rekeningen ontleende) introductie van het idee van ‘de circulaire stroom van het geld’ in de economie: inkomen wordt besteed en leidt tot productie die weer tot inkomen leidt. En de nationale rekeningen geven in detail weer hoe dat werkt. Waarbij, in een monetaire economie, die stroom kan haperen, door dat consumenten het geld vasthouden (minder consumptie of aflossen van leningen), doordat bedrijven het geld vasthouden (minder investeringen (inclusief woningbouw) of aflossen van leningen), omdat de export stagneert of omdat de overheid minder gaat besteden. Of (zoals nu, met uitzondering van de export) een combinatie van deze zaken. Maar hoe dan ook: als die stroom hapert – dan moet die stroom weer op gang komen. En wat u doet is het omgekeerde – eigenlijk een klassiek voorbeeld van wat economen ‘crowding out’ noemen, overheidsbestedingen die particuliere bestedingen verdringen. Of eigenlijk, in dit geval, belastingen die particuliere bestedingen onmogelijk maken. Een politiek die overigens haaks staat op de lage rente politiek van de ECB, die er vanuit de gedachtengang van de circulaire stroom van het geld juist op gericht is de particuliere investeringen en bestedingen te doen toenemen!

En, meneer Blok, ik weet dat er economen zijn (de zogeheten ‘Freshwater’ economen) die alles uit de kast halen om te bewijzen dat de circulaire rondgang van het geld niet van belang is: “Ricardian equivalence”, het weglaten van geld uit de modellen (werkelijk!), het veronachtzamen van de rol van schulden in de economie, ‘Intertemporal optimization’ – allerlei denkstrategieën die moeten bewijzen dat als er nu minder (meer) wordt uitgegeven er later meer (minder) wordt uitgegeven, waarbij het nu minder (meer) uitgeven per definitie wordt gezien als een rationele keuze. Deze strategie blijkt echter alleen te lukken als we geld finaal uit de modellen wegdefiniëren. En dat zal u, als voormalig bankier, toch een wat onzalig idee vinden! Hoewel we (en daar heeft u blijkens het interview met uw neus bovenop gestaan toen u bankier was) uiteraard wel moeten waken voor geldcreatie die slechts tot inflatoire prijsstijgingen van de woningvoorraad leiden – wat economen van het CPB die van de Freshwater-economen geleerd hebben dat je geld en schulden mag verwaarlozen dan weer leidt tot absurede aannames in hun modellen. U kunt ze op dat gebied nog wel een lesje leren!

dec 13, 2012

Posted by MerijnKnibbe on dec 13, 2012 | 1 comment

1. Inleiding. Geld als overdraagbare schuld.

“Er was er eens een koning

En Croesus was zijn naam

Die iets een goed idee vond

En munten is gaan slaan”

Moderne archeologen bevestigen de mededeling van Herodotus dat Croesus of althans iemand uit diens tijd en directe omgeving is begonnen met het slaan van munten. Waarbij dat ‘iets’, dat goede idee, niet het slaan van de allereerste munten als eenheid van geld was. Het was subtieler. In die tijd bestond er namelijk al geld als rekeneenheid, in de vorm van overdraagbare eenheden van schuld, vermoedelijk afkomstig van in klei vastgelegde en in graan uitgedrukte eenheden belastingschuld. Het goede idee was wat anders en bestond uit twee delen. Het eerste was dat je die gestandaardiseerde eenheden kon koppelen aan een gestandaardiseerd metalen rondje waarbij voor dat metaal het lokaal van nature voorkomende electrum werd gebruikt, een natuurlijke mengeling van goud en zilver. Waarbij het tweede deel van het idee was deze koppeling van de gestandaardiseerde monetaire eenheid aan een eenheid van metaal zo handig werd in het gebruik – dat je het goudgehalte kon verlagen en het zilvergehalte kon verhogen. En het bekende ‘Eureka’ verhaal van Archimedes maakt duidelijk dat men in die dagen uitstekend wist hoe men edele metalen moest vermengen! Het op een gestandaardiseerde hoeveelheid metaal stempelen van de eenheid, door de staat, leidde tot een economische revolutie. Herodotus vertelt ons dat de streek van Croesus ook de eerste streek was waar wat wij nu ‘detailhandel’ noemen ontstond: een liquiditeitsverhogende monetaire innovatie als een van de oorzaken van de ontwikkeling van de markteconomie (hoezo, ‘geld is neutraal…’).

2. Geld is nog steeds overdraagbare schuld.

Het recente proefschrift van Pit Dehing, “Geld in Amsterdam“, over de opkomst van de eerste moderne bank in Nederland, bevestigt dit beeld van geld als een ‘Schumpeteriaanse’ innovatie. De bank werd opgericht door de gemeente Amsterdam, tegelijkertijd werden allerlei kleine wisselaars buiten de wet gesteld: geld opnieuw als (her)schepping van de staat. In die tijd wemelde het in Amsterdam van allerlei soorten munten van verschillend gewicht en allooi: onhandig. Waarbij het toenemende aantal transacties en de toenemende omvang hiervan het voor de grote handelaars (die het nodige hadden in te brengen in de gemeenteraad) ook steeds onhandiger maakte om met munten te betalen. De oplossing was de wisselbank. Deze kocht munten in en gaf op de tegenwaarde hiervan giraal geld uit (100% dekking), van een gegarandeerde metaalwaarde (niet: muntwaarde), waarbij de overheden van de Nederlanden de eenheden bepaalde (bais: uiteindelijk de stuiver). Dit girale geld was veel efficiënter en betrouwbaarder om mee te betalen dan de munten. Giraal geld als liquiditeitsverhogende innovatie. Gouden en andere metalen munten waren geen goed, handig, praktisch geld meer, in de nieuwe Amsterdamse economie. Er werd daarom een soort nieuw geld uitgevonden: schuldbewijzen van de wisselbank aan de eigenaren van het metaal. Overdraagbare schuld. Met de staat als degene die het standaardiseert en garandeert, mede omdat de staat het accepteert om belastingen te bepalen en, in bepaalde gevallen, afdwingt als betaling voor handelsschulden en transacties. Ook toen.

Oeps. Dit proefschrift is dus 100% consistent met het Keynesiaanse geldbegrip.

dec 12, 2012

Posted by MerijnKnibbe on dec 12, 2012 | 0 comments

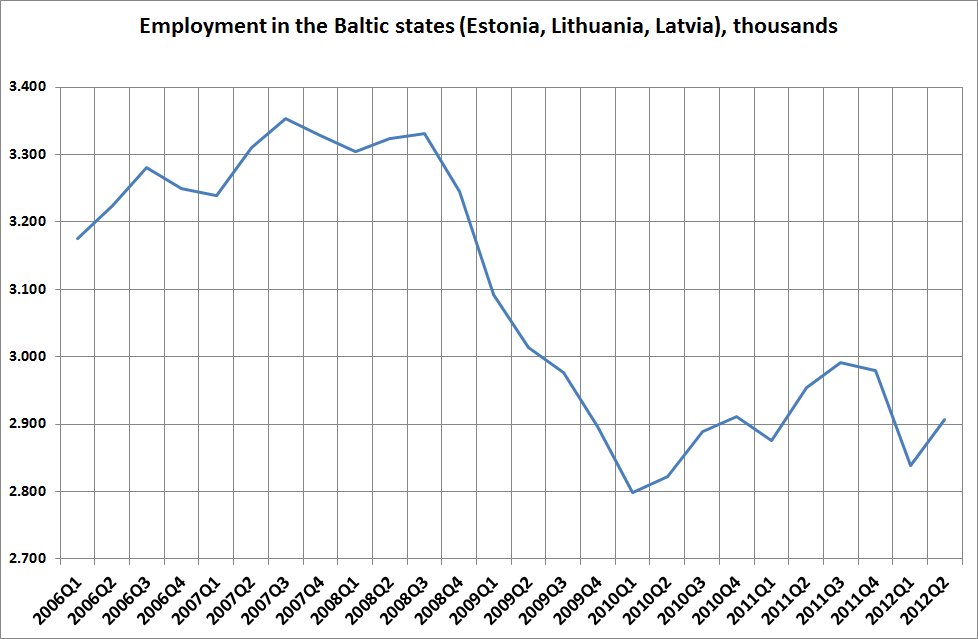

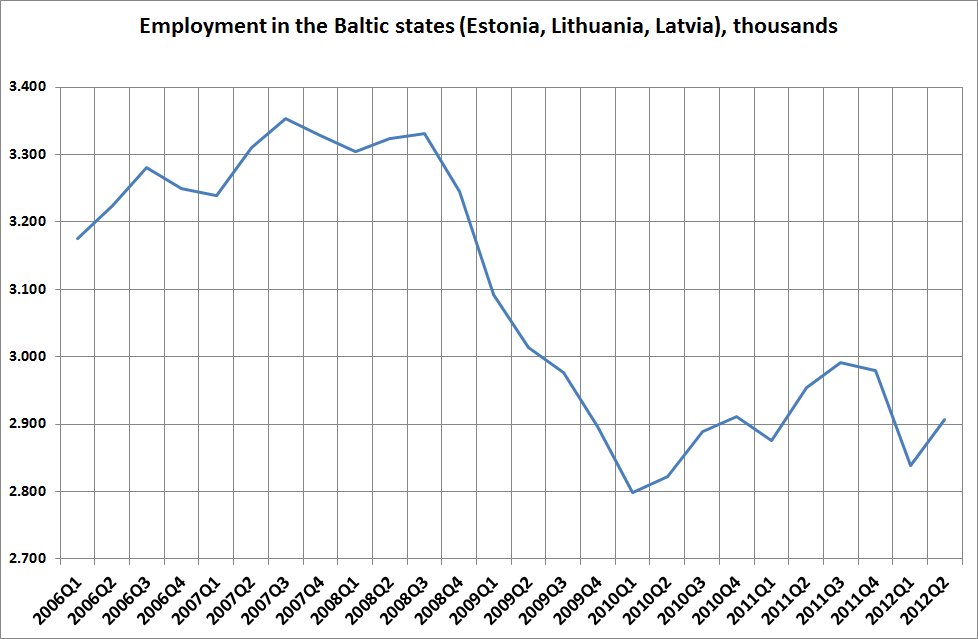

Jonathan Portes heeft een meesterlijke ingezonden brief in de Financial Times, over de opvattingen van Olli Rehn (link naar de blog van Brad deLong, die openbaar is). Naar aanleiding van dit artikel aan het eind een grafiek van de werkgelegenheidsontwikkeling in de drie Baltische staten.

Sir,

The EU commissioner for economic affairs brings us good news:

Since last spring, Greece has demonstrated a remarkable commitment to economic stabilisation – one certain to yield lasting returns. Spain is now also pursuing a broad reform agenda…. Europe’s recovery in the real economy has taken hold and is becoming self-sustaining.

So the commission’s strategy is working, it seems.

Except those quotes aren’t from Olli Rehn’s most recent article on your Comment page (“Austerity is working – Europe must stay the course”, December 11, 2012). They are from his article of two years ago: “New reforms can break Europe’s debt cycle”, January 11, 2011.

In this week’s piece, he said:

There is light at the end of the tunnel … confidence is returning … we need to stay the course …

What about the realities of actual economic developments in the eurozone over the last two years? If Mr Rehn had changed a couple of dates, he could probably have saved himself the trouble of writing a new article and simply resubmitted the old one.

What has actually happened in the intervening period? Unemployment in both Spain and Greece has risen to over 25 per cent. Even in Latvia, the commission’s favourite “success story”, where growth has returned, the falls in unemployment (from a very high level) have largely been the result of mass emigration; employment in Latvia remains about 20 per cent below its pre-crisis peak.

To quote Tacitus: “Solitudinem faciunt et pacem appellant.”

dec 12, 2012

Posted by MerijnKnibbe on dec 12, 2012 | 2 comments

Update: laatste zin: ‘En die waren er ook voor ons, trouwens, maar die kans hebben we aan onze neus voorbij laten gaan’, verwijderd.

Een van fatale fouten die de ECB gemaakt heeft is dat men heel lang weigerde naar individuele landen te kijken. Dit blijkt uit de gepubliceerde stukken. En op 30 november was ik op een bijeenkomst van de ‘Shadow Council’ van het Handelsblatt, met onder andere een lezing van Nout Wellink, expert op het gebied van de Eurozone, waar meerdere mensen bevestigden dat dit meer was dan enkel ‘window dressing’. Het is, sinds Draghi en zeker sinds de crisis van jongstleden juli aan het veranderen: nationale verschillen komen weer ‘in the picture’. Maar het kan beter, bijvoorbeeld op het gebied van de monetaire statistiek. Ook die was (en is!) op het Eurogebied gericht. En weliswaar is deze statistiek in die zin wetenschappelijk dat men uitgaat van een ‘endogeen’ geldbegrip warbij de ‘geldscheppende banken’, al naar er behoefte aan is en op basis van de geldende regels, samen met mensen die het geld lenen nieuw geld scheppen. U leent, de banken schrijven ‘uit het niets’ (nou ja, gebaseerd op een wettelijk recht en uw solvabiliteit) geld bij op uw rekening. Dat u vervolgens gebruikt om bijvoorbeeld een huis te kopen. Marktwerking veronderstelt nu eenmaal geld en zonder geld ook geen prijzen! Men kijkt dus niet enkel naar de geldhoeveelheid sec maar ook naar waar het geld vandaan komt. Echter, hoewel deze visie op de geldschepping, die centraal staat bij de monetaire statistiek, wetenschappelijk juist is (en altijd ook in Nederlandse economieboeken stond, ‘wederzijdse schuldaanvaarding’) maakt men vervolgens de fouten niet naar de individuele landen te kijken en toch, consistent met de op dit vlak toch erkend naïeve ideeën van een man als Milton Friedman, de geldhoeveelheid centraal te stellen, in de statistiek en in de officiële doelstellingen, in plaats van de schulden.

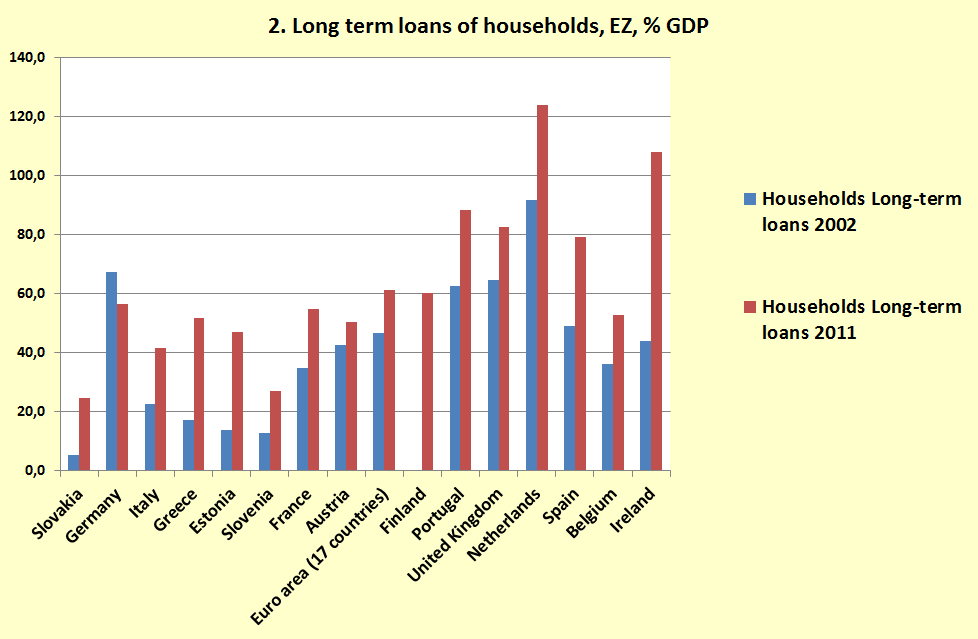

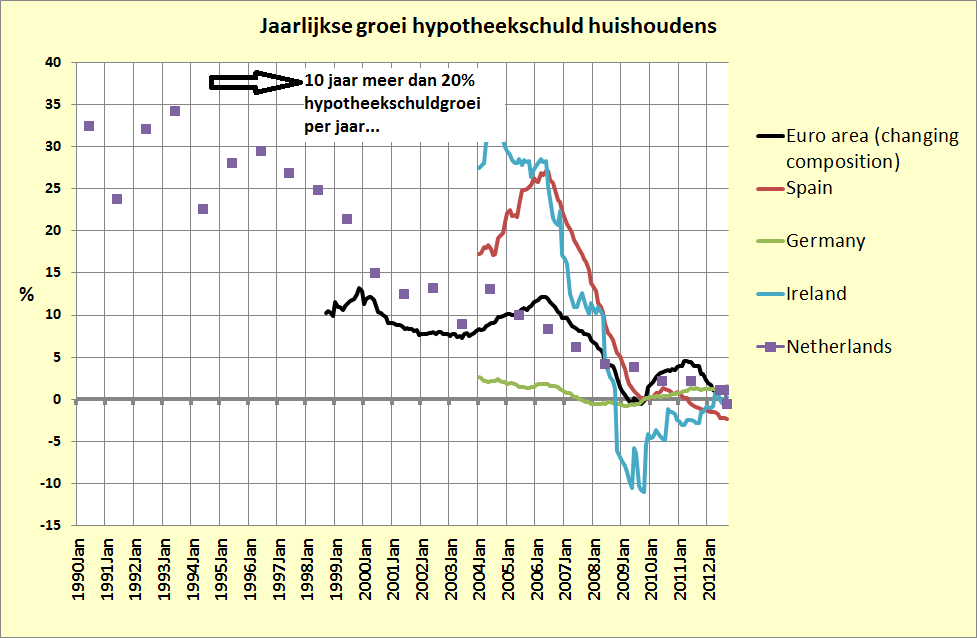

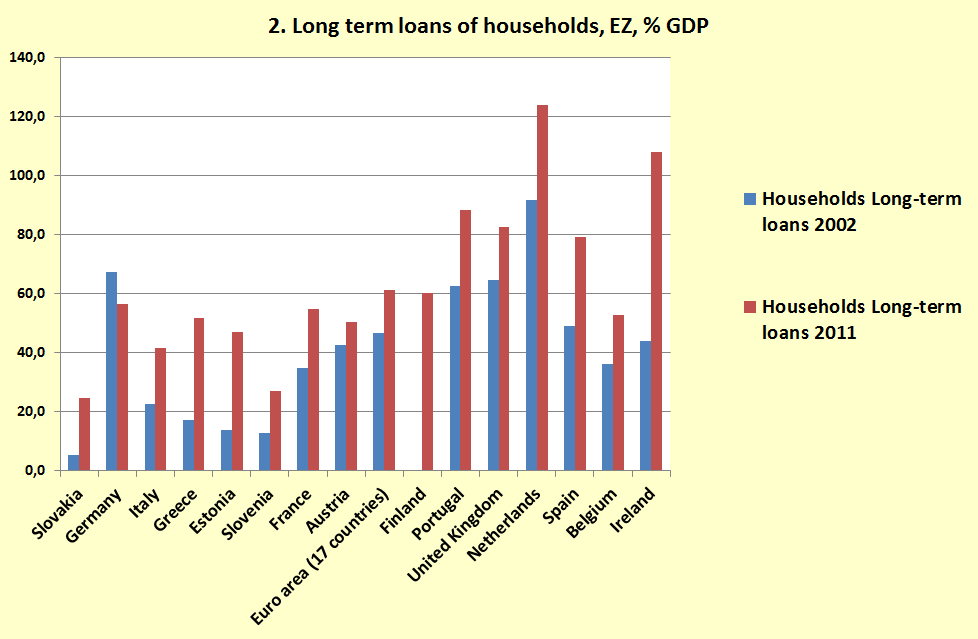

Dat kan beter. De gegevens zijn er om niet de Eurozone maar de landen centraal te stellen. En om niet de geldhoeveelheid maar de schulden centraal te stellen. En daar ben ik nu dus mee aan het werk, nader bericht volgt. Maar hier alvast een voorproefje. Grafiek 1 geeft de hypothecaire kredietverlening weer, althans voor Nederland gebaseerd op de balansen van huishoudens en voor de andere landen op de ECB gegevens (die tot juni 2010 echter niet systematisch corigeren voor securitisatie). En grafiek 2 geeft de private schulden weer, deze zijn niet allemaal afkomstig van geldscheppende banken – maar overwegend wel. De landen zijn overigens gesorteerd naar de totale hoogte van de private schulden, dus inclusief de bedrijven (exclusief de banken). En ja, in het ‘rechter rijtje’ van grafiek 2 staan is inderdaad geen onverdeeld genoegen. Zie ook Bin Ibrahim, 2012.

Bronnen: ECB, DNB, CBS, Eurostat

Het zal duidelijk zijn dat de ECB inderdaad een enorme, de bank aan te rekenen, fout heeft gemaakt. Kredietverlening die vele jaren achtereen de 20% overschreed… en die (niet eenvoudig maar toch) tegen te gaan is met iets als een hogere grondbelasting: een prudentiele huizenkredietmarkt. Oh, en waarom heeft Nederland dan niet zo’n hevige crisis als Spanje en Ierland? Nou, momenteel gaat het qua groei hier dus slechter dan in Spanje en Ierland, en de bouw ligt redelijk op zijn gat en de voor geldontwaarding en verlaging van overdrachtsbelasting gecorrigeerde woningprijzen zijn al zo’n 30% lager, maar anderzijds heeft onze stugge regelgeving een ‘Ierse’ woningbouwzeepbel tegengehouden (leven de Vinexwijken!). Bij kantoren lag dat natuurlijk anders, maar uiteindelijk is veel van de toevloed aan geld dat hier via de hypotheken werd geschapen via de pensioenfondsen in buitenlandse obligaties terecht gekomen. Destijds prima, nu echter ongewenst. De hypotheekverlening ligt op zijn gat, de stroom van 30, 40 miljard of zo die er via dat kanaal elk jaar bij kwam is opgedroogd en we hebben dat geld nu thuis nodig! Voor het buitenland hebben we de LTRO’s.

Bin Ibrahim, M. (2012), ‘Future challenges for monetary statistics in a changing environment – re-thinking monetary analysis and statistics’ in: ECB (2012 B) pp. 41-54.