aug 22, 2012

Posted by Jesse Frederik on aug 22, 2012 | 0 comments

Kleinkinderen zijn een hot topic in de huidige verkiezingen. De bloedende harten in Den Haag lopen over voor deze ongeboren generatie van ongelukkigen die de rest van hun leven met onze zonden moeten leven. ‘Door nu orde op zaken te stellen,’ schrijft Jan-Kees de Jager op zijn webblog. ‘Schuiven we de rekening niet door naar toekomstige generaties.’ Dat toekomstige generaties de dupe worden van huidige excessen lijkt vanzelfsprekend, maar dat is het niet.

Soms lijkt het erop alsof politici geloven dat we anno 2012 nog steeds een deel van onze productie terugsturen naar 1985, omdat Lubbers toen het ‘huishoudboekje’ niet op orde kreeg. Dit is uiteraard absurd, we kunnen geen spullen terugsturen naar het verleden. Wat politici dan precies bedoelen met ‘de rekening’ die toekomstige generaties betalen blijft in het vage. Welke rekening? Wat betalen we? En wie krijgen het?

Lees hier verder…..

aug 16, 2012

Posted by Jesse Frederik on aug 16, 2012 | 1 comment

Door Emil Bakkum

Sinds de tachtiger jaren van de vorige eeuw zijn de westerse landen op zoek naar een duurzaam economisch model. Hoewel er intussen hele bibliotheken zijn gevuld met geschriften over de mondialisering, moet ik toegeven er zelden wijzer van te worden. Tot de weinige wel excellente boeken reken ik zeker "Zukunft des Finanzmarkt-Kapitalismus" van Joachim Bischoff (2006, VSA-Verlag). Zie hier. Bischoff geeft overtuigende redenen voor de bankencrisis, twee jaren voordat die werkelijkheid werd in de Grote Mondiale Recessie. In deze column vat ik het uitstekende betoog van Bischoff kort samen, en zet er daarna enkele kanttekeningen bij.

In de negentiger jaren zocht het westerse bedrijfsleven naarstig naar nieuwe activiteiten. Men ging zich massaal en met hoge verwachtingen wijden aan de ontwikkeling van ICT toepassingen. In de VSA leidde dit tot de welbekende dotcom bubbel, die in 2000 leegliep. Intussen hadden de beleidsmakers echter een nieuwe wijze bedacht om de economie te stimuleren, te weten het "asset-based (eigendom-gedreven) Keynesianisme". Bischoff wijdt zijn boek vooral aan dit thema.

Het asset-based Keynesianisme is een soort piramidespel, dat speculeert op de waardestijgingen van eigendom. Het beleidsmiddel is tot 2008 toegepast op eigendomstitels, zowel van aandelen als onroerend goed. De beleidsmakers stimuleren de vraag naar huizen en ondernemingen door extra geld in omloop te brengen. Dit geld heeft de vorm van goedkope kredieten. De hierdoor gewijzigde vraag duwt de prijzen van huizen en ondernemingen omhoog, en dan ontwikkelt zich een zelfversterkende dynamiek. De eigenaren menen immers, dat zij rijker zijn geworden, en nemen meer krediet op, met hun fictief gewijzigde rijkdom als onderpand. De vraag en de prijzen worden nogmaals opgejaagd. Er onstaat domweg een spiraalbeweging. De huizenprijzen in de VSA bleken daadwerkelijk in acht jaren tijd te verdubbelen. De financiële wereld beschouwt de stijging van de prijzen niet als een inflatie, maar als een realistische opwaardering. Aangezien de materiële productie in deze tijd niet buitensporig meegroeit, moet tenslotte deze prijsexplosie ontaarden in een leeglopende bubbel. Men gaat weifelen. Dat gebeurde dan ook, in 2008, eerst in de VSA, en later ook in de Europese landen.

Natuurlijk kan een speculatief spel eindigen in een zachte landing op het groen. Het risico van een crisis is evenwel levensgroot. Hoe kan het dan, dat veel wijsneuzige deskundigen tot het bittere eind blijven volhouden, dat er voor 2008 geen bubbel waarneembaar was? Via internet ontdekte ik over deze merkwaardige blinde vlek een door Shahin Kamalodin in januari 2011 geschreven notitie, in opdracht van de Rabobank. De titel is, zeer toepasselijk, "Asset bubbles, financial crises and the role of human behaviour". Zie hier.

Kamalodin wijt crises vooral aan menselijk gedrag (p.13): "We all ignore the historical experience that all skyrocketing asset prices eventually succumb to the laws of economic gravity". Waarom zijn wij zo dom? Volgens Kamalodin omdat (p.12) "we do not want to miss the train to prosperity even if we are aware that there is a chance that it might blow up in one of the next stations". Hij onderwijst ons over het kruis, dat wij met ons meezeulen (p.18): "Financial crises will always be with us. This is because we (1) do not have limitless knowledge and information, (2) are by nature optimistic, overconfident and greedy, and (3) hate to be the only suckers".

De analyse van Kamalodin is op een verrassende wijze eerlijk. Zeker, in een anders wei staat het vetste vee. De zondige afgunst op eigendom zal in het menselijke geslacht vast wel wijdvertakt zijn. Toch vraag ik persoonlijk mij af of het menselijke wezen van nature werkelijk aan de volle bak knort. Het zou ook kunnen, dat alleen de ethiek binnen de besluitvormende instituties niet deugt. De rationaliteit lijkt er tenminste helemaal te zijn verdwenen. Als instituties steeds proberen om de prijzen van eigendomstitels op te drijven, dan weet tenslotte niemand meer, wat ze (ik bedoel hier de eigendomstitels) feitelijk waard zijn. En zonder vertrouwen is er ook geen handel. Aan stoorzenders moet je dus tot (vrijwel) elke prijs de toegang tot het systeem verweigeren. Juist daarom is de steun voor inflatiebestrijding onder de monetaire autoriteiten normaal zo wijdverspreid.

De wijsheid van Kamalodin houdt ons meer dan eens een pijnlijke lachspiegel voor. Het verwonderde mij altijd, dat rond 1990 zeven van de elf "grootste" ondernemingen Japans waren. Kamalodin constateert wat triest, dat tegenwoordig van al die rijkdom alleen ons aller Toyota is overgebleven. De toenmalige instemming met het Japanse model was evenzeer een fata morgana als later die inzake de bancaire producten. We zijn in de tachtiger jaren werkelijk ergens de weg kwijt geraakt.

jul 29, 2012

Posted by Jesse Frederik on jul 29, 2012 | 1 comment

Crises springen altijd meer in het oog dan non-crises. De Eurocrisis spreekt meer tot de verbeelding dan de Japanse situatie, waar er niets dramatisch gebeurt. Door de fiscale crisis in Europa zouden we bijna de non-crisis vergeten. Het is een interessant gegeven dat Japan, met een staatsschuld die groter is dan waar ook geen last heeft van spikkelanten (h/t @jvkup), terwijl Eurolanden dat wel hebben.

We hebben het hier al diverse keren gezegd: het probleem met de euro is dat landen niet langer lenen in een munt die zij controleren. ‘If a government does not have its own central bank on which it can draw cheques freely, its expenditures can be financed only by borrowing in the open market in competition with businesses, and this may prove excessively expensive or even impossible, particularly under conditions of extreme emergency,’ waarschuwde Wynne Godley al in 1997.

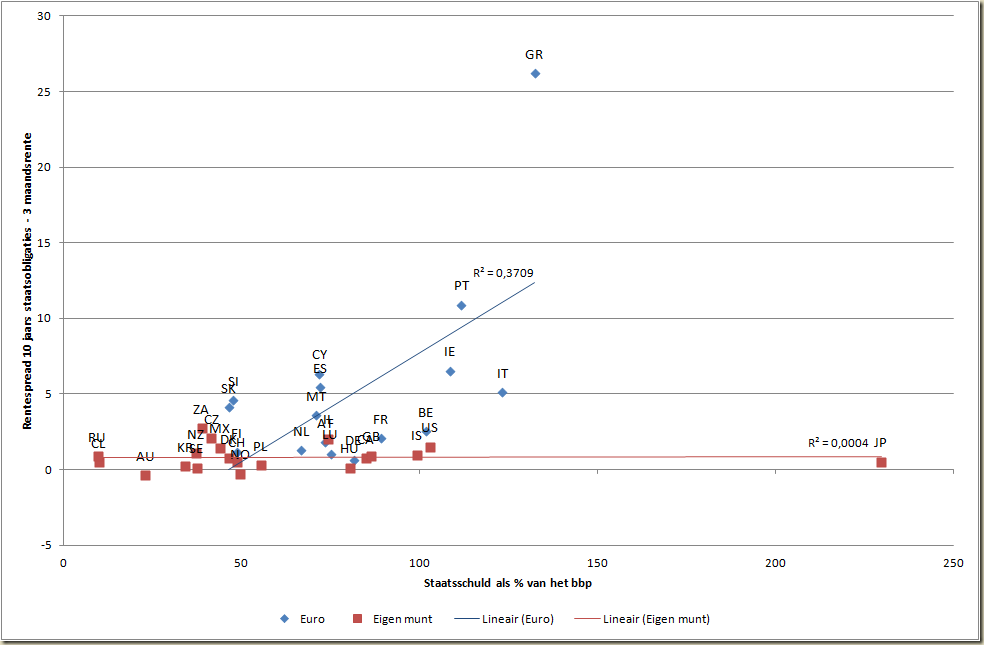

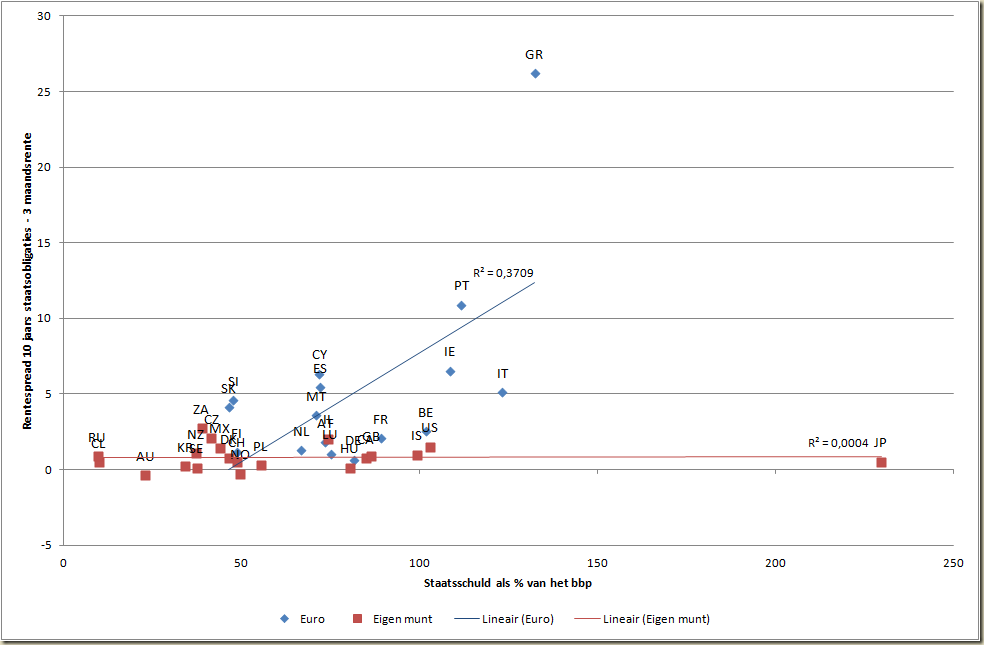

Dat landen met hun eigen munt veel meer controle hebben over hun rente is redelijk testbaar. In onderstaande grafiek heb ik de rentespread tussen de korte rente (de 3maands interbancaire rente) en de lange rente (de rente op tienjarige staatsobligaties) naast de staatsschuld als percentage van het bbp gezet. Zoals te zien is er geen correlatie (of zelfs een licht negatieve correlatie) bij landen met hun eigen munt. In de eurozone is dit echter heel anders.

Grafiek 1: Rentespread en staatsschuld in Eurolanden en landen met een eigen munt (Bron: OESO en IMF)

Natuurlijk verklaart de staatsschuld niet het hele verhaal. In landen als Spanje is de staatsschuld bijvoorbeeld lager dan in Duitsland, maar toch wordt het risico hier groter ingeschat door beleggers. Men zou eigenlijk ook moeten kijken naar variabelen als het begrotingstekort, de private sectorschulden en de verwachte wisselkoers bij het uiteenvallen van de euro.

Het is echter een opmerkelijk resultaat waar de Hoogduin’s van deze wereld, die niet geloven in een wezenlijk verschil tussen een eigen munt en de euro, een antwoord op moeten hebben. Is het dan puur toeval dat er geen correlatie is in monetair soevereine landen, terwijl er wel een correlatie bestaat in eurolanden?

jul 4, 2012

Posted by Jesse Frederik on jul 4, 2012 | 0 comments

Vorige week was een slechte voor de economische journalistiek. Het weekblad Intermediair gaat alsdigitale versie zonder redactie door en dalende advertentieomzet dwingt Financieel Dagblad tien volledige arbeidsplaatsen te schrappen. Met het verlies van De Pers nog vers op het netvlies bevestigt dit een patroon dat nu meer dan duidelijk is: de geschreven media gaan onderdoor aan het wegvallen van verdienmodellen.

De komst van concurrerende media heeft grote veranderingen teweeg gebracht in de houdbaarheid van het verdienmodel van de geschreven nieuwsmedia. Concurreerden geschreven media begin jaren ’60 alleen nog met elkaar om advertenties, inmiddels concurreren ze met TV en internet. Met name het internet is een killer. De advertentieomzet bij Nederlandse dagbladen is in tien jaar tijd meer dan gehalveerd. Rubrieks- en personeelsadvertenties zijn overbodig geworden en de concurrentie van advertentiemonopolisten als Google is moordend.

De daling van de advertentieomzet zou nog te behappen zijn als journalistiek werk kan worden gefinancierd uit nieuwe inkomstenbronnen op het internet. De techno-optimisten krijgen vooralsnog echter geen gelijk. Pew Research Center laat zien dat in 2011 het verlies aan advertentieomzet bij Amerikaanse kranten ongeveer tien maal zo groot was als de winst uit digitale bronnen.

Hoewel men vaak denkt dat er minder interesse is voor nieuws blijkt uit peilingen dat dit niet het geval is. De consumptie van nieuws is nauwelijks gedaald. In 1994, toen Pew haar eerste peilingen uitvoerde, consumeerde Amerikanen gemiddeld 74 minuten nieuws per dag. In 2010 is dit gedaald naar 70 minuten nieuws.‘Journalism does not have an audience problem,’ constateert Scott Keeter van Pew dan ook. ‘It has a money problem.’

Lees verder….

jun 3, 2012

Posted by Jesse Frederik on jun 3, 2012 | 1 comment

Jean-Claude Trichet vliegt weer grandioos uit de bocht in een interview met de NRC. We zijn wel wat van hem gewend. Dit was immers de man die in 2004 Ierland prees als het lichtende voorbeeld voor de rest van Europa; de man die geloofde dat bezuinigingen de economie zouden aanjagen; en de man die gedurende 2008 druk bezig was de inflatieoorlog te voeren terwijl we aan de vooravond stonden van de diepste financiële crisis sinds de jaren ’30. Wat een vent.

Nu zegt Trichet in het NRC te geloven dat het Europese volk verdere Europese integratie verlangt. “Trichet gelooft heilig dat Europa met een interne markt en één munt een toekomst heeft. De toekomst van Europa als welvarend continent begint volgens de Fransman bij het Europese volk. Dat verlangt Europese integratie, zegt Trichet.”

TNS/NIPO op 1/6/12:

“Nederlanders zijn in toenemende mate van mening dat de EU bevoegdheden moet teruggeven aan de afzonderlijke lidstaten. Eind 2011 was 29% deze mening toegedaan, nu geldt dat voor 40%. Tegelijkertijd is de groep die meent dat de EU juist meer bevoegdheden moet krijgen meer dan gehalveerd (van 28% naar 12%).”

Pew Research 30/5/12:

“Across the eight European Union member countries surveyed, a median of only 34% think that European economic integration has strengthened their country’s economy. Indeed, majorities or near majorities in most nations now believe that the economic integration of Europe has actually weakened their economies.”

Trichet zegt mentaal nog steeds ‘permanent gemobiliseerd’ te zijn. Laten we allen hopen dat deze man nooit meer van stal wordt gehaald. Wat een ramp.